Что такое банковские ресурсы

Ресурсы коммерческого банка

Ресурсы банка – совокупность средств, находящихся в распоряжении кредитной организации и использующихся для ведения банковской деятельности. Формируются посредством пассивных операций.

По способу образования ресурсы кредитной организации делятся на собственные и привлеченные средства.

Собственные средства – уставный капитал, резервный и другие специальные фонды, а также нераспределенная прибыль банка. На долю собственных средств приходится в среднем 20–30% от всей ресурсной базы кредитной организации.

Привлеченные средства – средства, полученные от клиентов кредитной организации и заимствованные в банковском секторе. Это средства юридических и физических лиц, размещенные на депозитных, расчетных и других счетах, заемные средства, а также получаемые банком от выпуска собственных ценных бумаг, осуществления других операций, увеличивающих ресурсную базу кредитной организации, и на рынке межбанковского кредитования. Привлеченные средства занимают 70–80% всех банковских ресурсов и выступают основным источником их формирования.

Банковские ресурсы можно классифицировать по их стоимости, влиянию на ликвидность и доходность банка и т. д. К примеру, разделить по стоимости ресурсы можно на дешевые и дорогие. Так, вклады до востребования являются для банка дешевым ресурсом, а срочные депозиты и займы на межбанковском рынке – дорогим.

Кроме того, структура ресурсов отдельно взятого банка будет отличаться по своему качественному и количественному составу от структуры ресурсов другого банка. Так происходит потому, что кредитные организации различаются по видам деятельности, составу осуществляемых ими операций, количеству и качеству клиентской базы, они по-разному проводят депозитную и кредитную политику и т. д.

Кредитная организация должна поддерживать определенное соотношение между собственными и привлеченными средствами. Банк России для оценки ликвидности кредитных учреждений устанавливает определенные обязательные соотношения (нормативы) между этими источниками ресурсов.

Банковские ресурсы

Генерализованная структура банковских ресурсов:

Примечания

Литература

Полезное

Смотреть что такое «Банковские ресурсы» в других словарях:

Банковские ресурсы — совокупность средств, находящихся в распоряжении банка и используемых им для кредитных и других активных операций. Банковские ресурсы состоят из собственных и привлеченных средств. По английски: Bank resources См. также: Банковские ресурсы Банки… … Финансовый словарь

Банковские Ресурсы — См. Ресурсы банковские Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

БАНКОВСКИЕ РЕСУРСЫ — разновидность, составная часть финансовых ресурсов, включающая собственные и привлеченные средства банков. Собственные средства акционерный и резервный капитал, а также нераспределенная прибыль. Привлеченные средства: вклады, средства от продажи… … Экономический словарь

Банковские ресурсы — совокупность средств, находящихся в распоряжении банков и используемых ими для кредитных и других активных операций. Структура Б. р. зависит от специализации банков (центральные, коммерческие, инвестиционные и др.). см. также Банковские… … Терминологический словарь библиотекаря по социально-экономической тематике

БАНКОВСКИЕ РЕСУРСЫ — разновидность, составная часть финансовых ресурсов, включающая собственные и привлеченные средства банков. Собственные средства акционерный и резервный капитал, а т.ж. нераспределенная прибыль Привлеченные средства вклады, средства от продажи… … Энциклопедический словарь экономики и права

БАНКОВСКИЕ РЕСУРСЫ — экон. совокупность средств, находящихся в распоряжении банков и используемые ими для кредитных и других активных операций … Универсальный дополнительный практический толковый словарь И. Мостицкого

БАНКОВСКИЕ РЕСУРСЫ — (англ. bank resources) – совокупность денежных средств, находящихся в распоряжении банков и других кредитных организаций и используемых ими для проведения активных операций и образования резервов. Источники Б.р.: размещение паев или первичная… … Финансово-кредитный энциклопедический словарь

банковские ресурсы — разновидность, составная часть финансовых ресурсов, включающая собственные и привлеченные средства банков. Собственные средства акционерный и резервный капитал, а также нераспределенная прибыль. Привлеченные средства: вклады, средства от… … Словарь экономических терминов

Ресурсы банка — – совокупность средств, находящихся в распоряжении кредитной организации и использующихся для ведения банковской деятельности. Формируются посредством пассивных операций. По способу образования ресурсы кредитной организации делятся на собственные … Банковская энциклопедия

РЕСУРСЫ БАНКОВСКИЕ — (см. БАНКОВСКИЕ РЕСУРСЫ) … Энциклопедический словарь экономики и права

Тема 4. Ресурсы коммерческого банка

4.1. Общая характеристика ресурсной базы и ее структуры

Для осуществления своей деятельности коммерческие банки должны иметь в своем распоряжении определенные ресурсы. До недавнего времени в России ресурсной базе банка не придавалось серьезного значения. Ее объем и особенно структура были фактически не важны для банка. У последнего отсутствовала заинтересованность в привлечении на свои счета свободных денежных средств. Это объяснялось существованием при административно-командной экономике государственной монополии на банковские ресурсы, которая выражалась в жестком распределении клиентуры между банками, обязательном хранении всеми предприятиями и организациями сноих денежных средств в конкретных банках и проведении своих расчетов только через них, наличием лимитов кредитных вложений, определявших размеры активных операций банка.

Переход к рыночным условиям хозяйствования, возникновение экономически самостоятельных коммерческих банков и предприятий способствовали созданию рынка банковских ресурсов. Наличие конкуренции обостряет борьбу между банками за привлеченные ресурсы.

Ресурсная база коммерческого банка.

В рыночной экономике ресурсы коммерческих банков имеют первостепенное значение. Они служат необходимым активным элементом банковской деятельности. Коммерческий банк, с одной стороны, привлекает свободные денежные средства юридических и физических лиц, формируя тем самым свою ресурсную базу, а с другой — размешает ее от своего имени на условиях возвратности, срочности и платности. При этом коммерческий банк может осуществлять свои операции только в пределах имеющихся у него ресурсов. Характер этих операций жестко зависит от качественного состава ресурсной базы банка. Так, коммерческий банк, ресурсы которого имеют в основном краткосрочный характер, практически лишен возможности осуществлять долгосрочные кредитные вложения. Следовательно, в рыночных условиях именно объем и качественный состав средств, которыми располагает коммерческий банк, определяют масштабы и направления его деятельности. В связи с этим вопросы формирования ресурсной базы, оптимизация ее структуры и обеспечение стабильности становятся весьма актуальными в работе банка.

Ресурсы коммерческого банка — это его собственный капитал и привлеченные на возвратной основе денежные средства юридических и физических лиц, сформированные банком в результате проведения пассивных операций, которые в совокупности используются им для осуществления активных операций.

Таким образом, ресурсы коммерческого банка по способу образования можно разделить на две основные группы: собственный капитал и привлеченные средства.

Собственный капитал представляет собой средства, принадлежащие непосредственно коммерческому банку в период его деятельности. Привлеченные средства носят для банка временный характер. По коммерческим банкам России на 1 декабря 2004 г. собственные средства составляли 15,9, а привлеченные — 84,1%. Переход на рыночные отношения качественно изменил структуру как собственных, так и привлеченных ресурсов коммерческого банка.

В качестве собственных средств (капитала) банка выступают элементы, способные служить подстраховкой на случай непредвиденных убытков. Это в первую очередь уставный капитал, резервные фонды, нераспределенная прибыль и другие собственные источники, образующие капитал первого уровня, или основной капитал, а также элементы капитала второго уровня, или дополнительного капитала, которые имеют менее постоянный характер, но также могут быть использованы для покрытия непредвиденных убытков (часть резерва на возможные потери по ссудам и др.).

Среди привлеченных средств по способу их аккумуляции выделяют депозиты и прочие привлеченные средства.

Депозиты — это денежные средства юридических и физических лиц, привлеченные в результате проведения банком операций по открытию и ведению счетов клиентов, приема вкладов (депозитов), выпуска собственных ценных бумаг в виде долговых обязательств (депозитных и сберегательных сертификатов, векселей, облигаций).

Прочие привлеченные средства носят характер займов, так как приобретаются банком по его собственной инициативе, в основном на межбанковском рынке (реже у Центрального банка РФ).

Структура ресурсов коммерческого банка.

В структуре ресурсов всех коммерческих банков большую долю занимают привлеченные ресурсы. Этим коммерческие банки отличаются от других субъектов экономики. На долю собственного капитала банка приходится до 20%, в то время как у коммерческих предприятий она находится на уровне 50-60%. Эту разницу можно объяснить характерной особенностью банковского бизнеса — выполнять роль финансового посредника. Кроме того, привлечение временно свободных денежных средств обходится коммерческому банку значительно дешевле, чем операции по увеличению собственного капитала банка.

Структура ресурсов конкретного коммерческого банка по своему качественному и количественному составу может существенно отличаться от структуры ресурсов как других коммерческих банков, так и от сложившейся в целом по региону. Это зависит от многих факторов, например таких, как период функционирования банка, величина его уставного капитала, особенности деятельности банка, состав операций, предусмотренных банковской лицензией, количество и качество клиентуры, политика банка в области кредитования, участие на финансовых рынках и, наконец, состояние самого рынка банковских ресурсов.

Привлечение в коммерческий банк денежных средств из различных источников с целью формирования ресурсной базы происходит постоянно, практически каждый день. При этом абсолютный размер банковских ресурсов по итогам дня может не измениться либо, напротив, уменьшиться, поскольку одновременно происходит погашение обязательств банка, связанное с наступлением срока платежа или возникновением потребности в денежных средствах их владельцев, списание денежных средств со счетов хозяйственных субъектов в оплату их платежных документов и другие текущие операции, приводящие к сокращению пассивов банка. Однако, несмотря на то что размер ресурсов — величина непостоянная, ежедневные колебания в целом за отчетный месяц сглаживаются и в конечном итоге приводят к какому-то относительно постоянному уровню (тенденции).

4.2. Собственный капитал банка и его структура

Функции собственного капитала.

Термин «капитал» (от лат. capitalis — главный) в буквальном смысле слова означает главное имущество. Собственный капитал банка по общему определению — это имущество банка, свободное от обязательств, собственное имущество (средства) банка.

Собственный капитал банка представляет особую форму банковских ресурсов. Он. в отличие от других источников, носит постоянный безвозвратный характер, имеет четко выраженную правовую основу и функциональную определенность, является обязательным условием образования и функционирования любого коммерческого банка, т.е. служит стержнем, на который опирается вся деятельность коммерческого банка с первого дня его существования.

Несмотря на незначительную долю в ресурсах коммерческого банка (в среднем около 17%), его собственный капитал выполняет ряд жизненно важных функций, которые в свою очередь выступают как составляющие собственного капитала в создании благоприятных условий для нормального функционирования банка и дальнейшего его развития.

Исключение составляют вновь созданные коммерческие банки, чья деятельность по привлечению депозитов находится на начальной стадии, а также подавляющее большинство средних и мелких банков, доля собственного капитала в общей сумме ресурсов которых значительно превышает уровень, складывающийся в целом по региону. Поддержание небольшими банками доли собственного капитала на более высоком уровне связано, прежде всего, с большей вероятностью возникновения у них кризисных ситуаций и их последствиями.

Защитная функция. Это — основная, главная функция собственного капитала коммерческого банка. Она фактически является его общим свойством. Благодаря постоянному характеру собственный капитал выступает в качестве «главного средства защиты» интересов вкладчиков и кредиторов, за счет средств которых финансируется значительная доля активов банка. Это своего рода «ремень безопасности», позволяющий им получить возмещение потерь в случае ликвидации банка. В банковской практике собственный капитал рассматривается как величина, в пределах которой банк гарантирует ответственность по своим обязательствам.

Одновременно собственный капитал служит для защиты самого банка от банкротства. Имея безвозвратный характер, он позволяет банку осуществлять операции, несмотря на возникновение крупных непредвиденных убытков, компенсируя текущие потери до разрешения руководством банка возникших проблем. Не случайно поэтому в экономической литературе его сравнивают с «амортизатором», называют «своеобразной подушкой, «деньгами на черный день» и, наконец, «конечной линией обороны».

Оперативная функция. На протяжении всего периода функционирования банка его собственный капитал является основным источником формирования и развития материальной базы банка, обеспечивающим условия для его организационного роста. Так, новому банку для начала его работы необходимы средства для осуществления таких первоочередных расходов, как приобретение или аренда помещения, закупка необходимой техники, оборудования и т.п. В роли стартовых средств для возмещения подобных затрат выступает образованный на этапе создания коммерческого банка его собственный капитал.

В период роста любой работающий банк заинтересован как в установлении долгосрочных отношений со своей клиентурой, так и в привлечении новых платежеспособных клиентов. Это заставляет банк работать в направлении расширения спектра банковских услуг, повышения их качества, увеличения числа разработок, внедрения передовых банковских технологий, новых программных продуктов, обновления оборудования, а также проводить мероприятия структурного характера (в частности, создавать филиальную сеть как внутри региона, так и за его пределами). Финансовой базой банка, а также средством защиты его от риска, связанного с организационным ростом и развертыванием операций, служит его собственный капитал.

Регулирующая функция. Настоящая функция связана, с одной стороны, с особой заинтересованностью общества в нормальном функционировании коммерческих банков и сохранением стабильности всей банковской системы, а с другой — с нормами экономического поведения, позволяющими контролировать деятельность банка. В ней, равно как и в предыдущих, воплощено защитное свойство собственного капитала банка. Последний призван оберегать коммерческий банк от финансовой неустойчивости и чрезмерных рисков, выступая в качестве регулятора его деятельности, а именно — служить поддержкой равномерного, упорядоченного роста банковских активов и регулировать объем практически всех пассивных операций.

Структура собственного капитала банка.

Собственный капитал банка представляет собой совокупность различных по назначению полностью оплаченных элементов, обеспечивающих экономическую самостоятельность, стабильность и устойчивую работу банка. Обязательным условием для включения в состав собственного капитала тех или иных средств является их способность выполнять роль страхового фонда для покрытия непредвиденных убытков, возникающих в процессе деятельности банка, позволяя тем самым банку продолжать проведение текущих операций в случае их появления. Однако не все элементы собственного капитала в одинаковой степени обладают такими защитными свойствами. Многие из них имеют свои, присущие только им особенности, которые оказывают влияние на способность элемента возмещать чрезвычайные непредвиденные расходы. Это обстоятельство обусловило необходимость выделения в структуре собственного капитала банка двух уровней: основного (базового) капитала, представляющего капитал первого уровня, и дополнительного капитала, или капитала второго уровня.

В соответствии с положением Банка России от 10 февраля 2003 г. № 215-П «0 методике определения собственных средств (капитала) кредитных организаций» к источникам, входящим в состав основного капитала, относятся средства, имеющие наиболее постоянный характер, которые коммерческий банк может при любых обстоятельствах беспрепятственно использовать для покрытия непредвиденных убытков. Эти элементы отражаются в публикуемых банком отчетах, составляют основу, на которой базируются многие оценки качества работы банка, и, наконец, влияют на его доходность и степень конкурентоспособности. В состав дополнительного капитала с определенными ограничениями включают средства, которые носят менее постоянный характер и могут только при известных обстоятельствах быть направлены на указанные выше цели. Стоимость таких средств способна в течение определенного времени изменяться.

В частности, в составе источников основного капитала банка выделяются:

В состав основного капитала включаются фонды, использование которых не уменьшает величины имущества банка.

Источниками дополнительного капитала банка являются:

Может быть включена в состав дополнительного капитала прибыль прошлого года до аудиторского подтверждения.

Характеристика отдельных элементов (источников) собственного капитала.

Первоначально на этапе создания коммерческого банка единственным источником его собственного капитала является уставный капитал. Остальные источники образуются непосредственно в процессе деятельности банка. По мере их создания уставный капитал становится частью собственного капитала банка, но продолжает оставаться его основным элементом. Уставный капитал, образуя ядро собственного капитала, играет значительную роль в деятельности коммерческого банка. Именно он определяет минимальный размер имущества, гарантирующего интересы вкладчиков и кредиторов банка, и служит обеспечением его обязательств. Именно он позволяет коммерческому банку продолжать операции в случае возникновения крупных непредвиденных расходов и используется для их покрытия, если имеющихся у банка для финансирования таких затрат резервных фондов окажется недостаточно. Банковские аналитики исходят из того, что банк в отличие от других коммерческих предприятий сохраняет свою платежеспособность до тех пор, пока остается нетронутым его уставный капитал.

Коммерческие банки в ходе своей деятельности по мере накопления прибыли создают за счет нее другой источник собственного капитала коммерческого банка — различные фонды: резервный фонд, фонды специального назначения, фонды накопления и др. Указанные фонды включаются в состав основного капитала на основании данных годового бухгалтерского отчета банка, заверенного аудиторской организацией.

Создаваемый в обязательном порядке резервный фонд предназначен для покрытия убытков и возмещения потерь, возникающих в результате текущей деятельности банка, и служит, таким образом, обеспечением стабильной работы банка. Резервный фонд банка не может составлять менее 15% величины его уставного капитала.

Фонды специального назначения и фонды накопления призваны обеспечить производственное и социальное развитие самого банка. В соответствии с целевым назначением они используются на приобретение новых мощностей (оборудования, вычислительной техники, компьютеров и т.п.) в период роста банка, т.е. выполняют оперативную функцию собственного капитала банка, а также направляются на социальное развитие коллектива, материальное поощрение работников банка, выплату пособий и другие цели.

Особую составную часть собственного капитала банка представляют собой страховые резервы, образуемые банком для поддержания устойчивого функционирования коммерческого банка в ходе совершения конкретных операций. Это резерв под обесценение вложений в ценные бумаги и резерв на возможные потери по ссудам. Формирование таких резервов носит обязательный характер и находится под жестким контролем Банка России.

Назначение резерва под обесценение вложений в ценные бумаги состоит в устранении негативных последствий, связанных с падением курса приобретенных банком ценных бумаг, в то время как резерв на возможные потери по ссудам используется для покрытия не погашенной клиентами ссудной задолженности по основному долгу. При этом первый имеет более постоянный характер (ежемесячно банком производится переоценка вложений в ценные бумаги по их рыночной цене) и включается в отличие от второго в состав основного капитала банка.

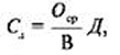

В роли капитала второго уровня (дополнительного капитала) может выступать такой гибридный инструмент, как субординированный кредит. Он предоставляется коммерческому банку на срок не менее пяти лет и может быть востребован кредитором только по окончании срока действия договора, а в случае ликвидации банка — после полного удовлетворения требований иных кредиторов.Однако, несмотря на то что субординированный кредит не подлежит погашению по инициативе его владельца, он продолжает оставаться срочным долговым обязательством с фиксированным сроком возврата и, как правило, не может быть полностью использован для покрытия убытков банка, что послужило основанием для введения дополнительных ограничений на его величину. В частности, субординированный кредит используется в качестве элемента дополнительного капитала, не может превышать 50% стоимости основного капитала и должен подвергаться амортизации. Так, если субординированный кредит предоставлен на срок, превышающий пять лет, то он включается в расчет дополнительного капитала в период, превышающий пять лет, до окончания срока действия договора в полной сумме, а в последние пять лет до окончания срока действия договора — по остаточной стоимости. Остаточная стоимость определяется по формуле:

где О — остаточная стоимость субординированного кредита;

Д — полная величина субординированного кредита, предоставленного коммерческому банку;

С — количество полных кварталов, оставшихся до погашения субординированного кредита.

Рассмотрим порядок расчета субординированного кредита для включения его в состав дополнительного капитала банка на конкретном примере.

Пример. Коммерческий банк А I февраля 1999 г. заключил с юридическим лицом договор о предоставлении ему субординированного кредита на срок до 1 февраля 2005 г. (на 6 лет) в сумме 4.0 млн руб. Следует определить величину субординированного кредита, которая будет включена банком в расчет дополнительного капитала на 1 апреля 2001 г., если основной капитал на эту дату сложился в размере 5,4 млн руб.

Решение. До окончания срока действия договора осталось 3 года и 10 месяцев, или 15 полных кварталов, т.е. С = 15. Полная величина субординированного кредита Д, предоставленного коммерческому банку, составляет 4,0 млн руб. Следовательно, остаточная стоимость субординированного кредита О на 1 апреля 2001 г. будет равна:

О = 15 / 40 · 4,0 = 3,0 млн руб.

В связи с тем что 50% размера основного капитала, сложившегося на I апреля 2001 г., составляет 2,7 млн руб. (5,4 млн руб. · 50%), и это на 0,3 млн руб. меньше полученной на эту дату остаточной стоимости субординированного кредита, в состав дополнительно го капитала коммерческого банка А на 1 апреля 2001 г. будет включен субординированный кредит в размере 2,7 млн руб.

Эффективность функционирования собственного капитала банка во многом зависит от количества и качества тех компонентов, которые формируют состав его источников. Рассмотрим источники собственного капитала двух коммерческих банков (табл. 4.2).

Источники собственного капитала двух коммерческих банков

| Показатели | % к общей сумме источников собственного капитала банка М | % к общей сумме источников собственного капитала банка Я |

|---|---|---|

| 1. Источники основного капитала: | ||

| 1.1. Уставный капитал | 38,2 | 38,7 |

| 1.2. Фонды банка, всего | 12,9 | 13,0 |

| Из них резервный фонд | 8,6 | 7,1 |

| % к уставному капиталу | 22,5 | 18,3 |

| 1.3. Нераспределенная прибыль текущего года и предшествующих лет | 7,2 | — |

| 1.4. Резерв под обесценение вложений в ценные бумаги | 0,1 | 0,6 |

| 2. Источники дополнительного капитала: | ||

| 2.1. Субординированный капитал | 18,3 | 26,6 |

| 2.2. Часть фондов, сформированных в текущем году | 17,2 | 21,1 |

| 2.3. Прирост стоимости имущества за счет переоценки | 3,3 | — |

| 2.4. Привилегированные акции с кумулятивным элементом | 2,8 | — |

Данные табл. 4.2 подтверждают, что фундаментом собственного капитала коммерческих банков остается их уставный капитал, который по банкам М и Нсоставляет соответственно 38,2 и 38,7% от общей суммы источников их собственных капиталов. Другим, не менее важным и обязательным источником собственного капитала являются сформированные банками из чистой прибыли различные фонды, составившие по банкам соответственно 12,9 н 13% от общей суммы всех источников. При этом ключевой элемент — резервный фонд, доля которого в собственном капитале рассмотренных банков колеблется от 7 до 9%. Доля резервного фонда в уставном капитале — 22,5% по банку М и 18,3% по банку Н — свидетельствует о выполнении этими банками требований Банка России по его размеру (как уже отмечалось, размер резервного фонда должен составлять не менее 15% величины уставного капитала). В обоих банках в составе дополнительного капитала преобладает доля субординированного кредита и резерва на возможные потери по ссудам. Одновременно по банку М, в отличие от банка Я, в составе его собственного (основного) капитала присутствует нераспределенная прибыль текущего года и предшествующих лет (7,2% общей суммы источников), а размер капитала второго уровня увеличен за счет прироста стоимости имущества при переоценке вследствие инфляции и привилегированных акций.

Таким образом, по банкам М и Н большая часть их собственных капиталов (более 70% всех источников) формировалась за счет самых устойчивых и стабильных средств, и прежде всего — уставного капитала, страховых и других фондов банка и страховых резервов, а по банку М — дополнительно за счет безвозмездно переданного ему имущества. Следовательно, оба банка имеют достаточно собственных средств, которые могут обеспечить продолжение йми операций в случае непредвиденных потерь. Кроме того, превышение фактической величины резервного фонда над минимально допустимой (соответственно на 7,5 и 3,3%) позволяет обоим банкам увеличить за счет этой части путем капитализации размеры своих уставных капиталов и тем самым повысить гарантию зашиты интересов вкладчиков и кредиторов, а наличие в обоих банках различных фондов (кроме резервного) является важным показателем реальной возможности их организационного роста. Следует также отметить, что по банку М экономическая база источников его собственного капитала более расширена, следовательно, его собственный капитал способен работать более эффективно, а сам банк можно признать более надежным.

Расчет величины собственного капитала банка.

Собственный капитал как совокупность всех источников основного и дополнительного капиталов, числяшихся на балансе банка, представляет валовой собственный капитал банка (капитал-брутто). Однако в российской банковской практике для расчета экономических нормативов, лимитов открытой валютной позиции и в других случаях, когда для определения значения пруденциальных банковских норм задействованы собственные средства (капитал) банка, используется показатель чистого собственного капитала (капитал-нетто), который представляет собой величину фактически имеющихся у банка собственных средств и может быть использован в качестве кредитных ресурсов. Определяется чистый собственный капитал путем уменьшения величины валового собственного капитала на отвлеченную, иммобилизованную часть собственных средств.

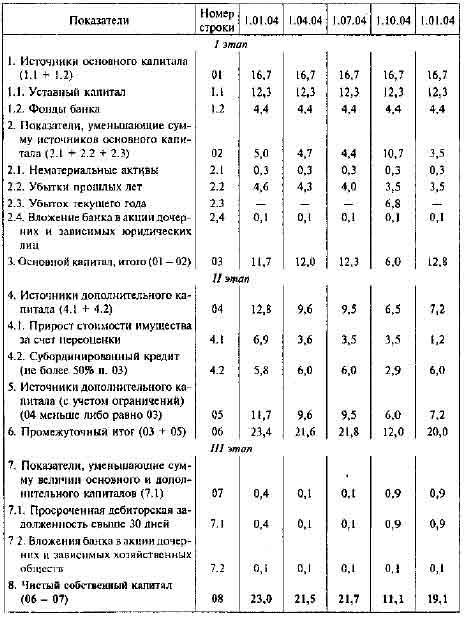

Характерной особенностью двухуровневой структуры собственного капитала банка является установление предельных соотношений между различными его частями. В частности, основной капитал банка должен составлять по меньшей мере 50% от общей величины собственного капитала банка, а дополнительный капитал соответственно не может быть по своему размеру больше величины основного капитала. Кроме того, наличие элементов капитала второго уровня допустимо лишь в размере, составляющем определенную часть основного капитала (как, например, по субординированному кредиту). Отмеченное обстоятельство обусловливает необходимость расчета чистого собственного капитала банка последовательно, в три этапа.

Первый этап — это определение величины чистого основного капитала. Из суммы всех имеющихся у банка источников основного капитала, составляющих, как уже отмечалось, первый уровень валового собственного капитала банка, исключаются нематериальные активы: собственные акции, выкупленные коммерческим банком у акционеров; непокрытые убытки предшествующих лет; убыток текущего года.

Второй этап — определение реальной величины дополнительного капитала (т.е. с учетом ограничений), которая будет включена н расчет чистого собственного капитала банка. Сумма источников дополнительного капитала банка сравнивается с полученной величиной чистого основного капитала. Если эта сумма окажется меньше либо равна величине чистого основного капитала, то вся она будет включена в расчет дополнительного капитала. В противном случае она должна быть уменьшена до размера, равного величине чистого основного капитала, расчет которой произведен на первом этапе. Если полученная величина чистого основного капитала будет иметь нулевое или отрицательное значение, то источники дополнительного капитала вообще не будут включаться в расчет собственного капитала банка.

Таким образом, достигается предельное соотношение между различными частями собственного капитала банка: сумма элементов дополнительного капитала не должна превышать 100% величины чистого основного капитала.

Третий этап — расчет величины чистого собственного капитала. Из общей суммы полученных в результате двух предыдущих этапов величин чистого основного и дополнительного капиталов вычитают величину недосозданного резерва под возможные потери по ссудам под 2 — 5-ю группы риска и под обесценение ценных бумаг, просроченную дебиторскую задолженность длительностью свыше 30 дней, вложения банка в акции (доля участия), приобретенные для инвестирования, предоставленные субординированные кредиты и другие отвлеченные собственные средства.

Величина чистого собственного капитала банка должна быть положительной. Отрицательная его величина свидетельствует о том, что коммерческий банк фактически не имеет свободных собственных средств, а на покрытие непредвиденных затрат банка используются исключительно привлеченные средства. В результате значительно снижается финансовая устойчивость коммерческого банка, что ведет в случае возникновении кризисной ситуации к серьезным осложнениям и дополнительным трудностям.

Поэтапный расчет величины чистого собственного капитала банка на квартальные даты 2004 г. приведен на примере данных банка С (табл. 4.3).

Собственный капитал банка С

Из табл. 4.3 видно, что величина чистого собственного капитала банка С на протяжении года изменялась, что зависело от ряда факторов. Так, полученный по результатам девяти месяцев (на 1 октября 2004 г.) убыток в размере 6,8 млн руб. оказал значительное влияние на величину основного капитала банка, уменьшив сумму его источников в 1,7 раза, а также величину чистого собственного капитала банка на эту дату. Последняя сократилась по сравнению с 1 июля 2004 г. почти вдвое и составила всего 11,1 млн руб., что в целом вывело банк на некоторое время из финансового равновесия, которое стабилизировалось только к концу года.

Таким образом, величина чистого собственного капитала является своего рода барометром, характеризующим финансовую устойчивость и стабильность коммерческого банка. При низком значении этого показателя перспектива активного сотрудничества, привлечения дополнительных ресурсов и надежных капиталов и в целом перспектива Поддержания доверия клиентов к банку становится для него менее благоприятной.

Достаточность собственного капитала банка.

Термин «достаточность капитала» определяет надежность банка. Благодаря той защите, которую собственный капитал противопоставляет чрезвычайным расходам, поддержание его на достаточном уровне является зачастую основным способом обеспечения доверия населения к коммерческим банкам и убеждения кредиторов в его финансовой устойчивости. Неслучайно поэтому вопрос достаточности собственного капитала относится к числу наиболее острых вопросов банковской практики и является для коммерческих банков и для Банка России одним из актуальных.

Любой коммерческий банк, который ориентируется на определенный круг клиентов и объем предоставляемых им услуг, должен иметь собственный капитал такой величины, чтобы быть в состоянии удовлетворять все обоснованные потребности своих клиентов в заемных средствах и своевременно выполнять все взятые на себя обязательства, не нарушая при этом установленных нормативов и не подвергая себя повышенному риску.

Принятый в российской банковской практике для контроля за поддержанием коммерческими банками собственного капитала на достаточном для возмещения потерь в критических ситуациях метод расчета норматива достаточности банковского капитала во многом соответствует международным стандартам.

В соответствии с инструкцией Банка России № 110-И «Об обязательных нормативах банков» в основу методики определения достаточной неличины собственного капитала банка положен принцип взвешивания активов на риск. Это означает, что при расчете норматива достаточности капитала банка его активы группируются в зависимости от степени риска вложений и возможной потери части их стоимости. Взвешивание активов по степени риска производится путем умножения остатка средств на соответствующем балансовом счете или их части на коэффициент риска. Активы российских банков подразделяются на пять групп с весовыми коэффициентами 0-2, 10, 20, 50 и 100%. Нулевой риск присваивается средствам на корреспондентском и депозитном счетах в Банке России, обязательным резервам, перечисленным в Банк России, средствам банков, депонированным для расчетов чеками, средствам на накопительных счетах при выпуске акций, вложениям в облигации Банка России, не обремененным обязательствами, и другим средствам. Напротив, наиболее высокую степень риска (50—100%) Банк России установил для средств на счетах в банках — резидентах РФ и в банках — нерезидентах стран, не входящих в число группы развитых стран, для ценных бумаг для перепродажи и прочих активов.

Норматив достаточности капитала коммерческого банка определяется как отношение собственного капитала банка к суммарному объему активов, взвешенных с учетом риска, а его минимально допустимое значение устанавливается в зависимости от размера собственного капитала банка. Минимально допустимое значение норматива достаточности собственных средств (капитала) банка, равно как и минимальный размер капитала создаваемого банка, изменялось с изменением условий работы банков. Так, до 1996 г. норматив составлял 4%, затем был повышен до 5% и затем, ежегодно возрастая, достиг к февралю 1999 г. 8%. С 1 января 2000 г. значение данного норматива было установлено для банков с капиталом, эквивалентным 5 млн евро и выше, в размере 10%, а с капиталом менее 5 млн евро — 11%.

4.3. Привлеченные средства коммерческого банка и их структура

Структура привлеченных средств.

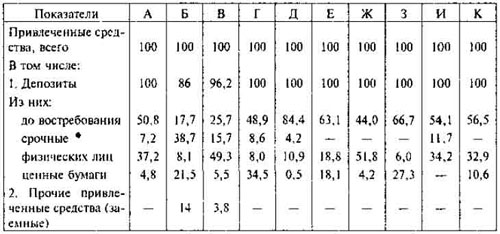

Специфика ресурсной базы коммерческих банков состоит в том, что ее основную часть составляют привлеченные средства. Из них основную долю формируют депозиты, а меньшую — прочие привлеченные средства (заемные средства). Депозиты по экономическому содержанию можно разделить на такие группы: депозиты до востребования, срочные депозиты, депозиты физических лиц. ценные бумаги. Структура привлеченных средств коммерческих банков для отдельного региона характеризуется приведенными ниже данными, %.

Привлеченные средства, % от всех ресурсов. 82.4

В том числе:

Депозиты. 79,4

Из них:

депозиты довостребования. 38,7

срочные депозиты. 12,0

депозиты физических лиц. 21,3

ценные бумаги. 7,4

Прочие привлеченные средства (межбанковские займы). 3.0

Как видно, в привлеченных ресурсах ведущее место занимают депозиты, н том числе депозиты до востребования и депозиты физических лиц.

Структура привлеченных ресурсов по кредитным организациям региона в разрезе самостоятельных коммерческих банков, филиалов иногородних банков и Сбербанку свидетельствует о том, что большая доля депозитов — у Сбербанка, а меньшая — у филиалов иногородних банков. Прочие средства (межбанковские кредиты) привлекались только самостоятельными коммерческими банками.

Структура привлеченных ресурсов по отдельным коммерческим банкам отличается от обшей, так как учитывает индивидуальные особенности их деятельности. Структура привлеченных ресурсов по 10 коммерческим банкам приведена в табл. 4.4.

По большинству коммерческих банков (в 8 из 10) привлеченные ресурсы были сформированы полностью за счет депозитов, и только два банка использовали заемные средства.

В структуре депозитов как по всем коммерческим банкам, так и по большинству отдельных банков наибольшую долю составляют депозиты до востребования. Они представлены такими остатками свободных денежных средств:

Наибольшую долю в депозитах до востребования занимают остатки на счетах: по коммерческим банкам региона более — 80%. Структура привлеченных средств на счетах приведена ниже, %:

Счета негосударственных предприятий. 84,3

Счета предприятий, находящихся в федеральной собственности. 9,8

Счета предприятий, находящихся в государственной (кроме

федеральной) собственности. 3,9

Прочие счета. 2,0

Наибольшую долю свободных денежных средств на счетах имеют негосударственные предприятия, хотя для банка более выгодными являются текущие и бюджетные счета, счета спецфондов, поскольку характер движения средств по ним (суммы, сроки, периодичность потупления денег и осуществление платежей) может быть заранее известен банку. Владельцы бюджетных и текущих счетов из-за своего статуса не претендуют на кредиты коммерческих банков, что позволяет последним использовать эти средства в активных операциях по своему усмотрению. Весьма привлекательными являются операции, связанные с кассовым исполнением бюджета, так как они сопряжены с аккумуляцией на банковских счетах денежных средств в крупных размерах. Однако в настоящее время возможности коммерческих банков в этом направлении ограничены из-за сужения круга обслуживания бюджетной клиентуры.

Характеристика привлеченных средств.

Депозиты до востребования предназначены для текущих расчетов (хранения). Инициатива открытия таких счетов исходит от самих клиентов в связи с потребностью производить расчеты, совершать платежи и получать денежные средства в свое распоряжение при посредничестве банков.

Депозиты до востребования считаются подвижным ресурсом банков. Владельцы счетов могут в любой момент изъять средства. В связи с этим банки выплачивают владельцам счетов самый низкий процент или вообще ничего не платят. Однако, несмотря на мобильность депозитов до востребования, в среднем по коммерческим банкам они выступают стабильным ресурсом. Отсюда банки, заинтересованные в клиентах, особенно финансово устойчивых, имеющих постоянно на счетах денежные средства, стремятся привлечь предприятия путем предоставления дополнительных услуг владельцам счетов и повышения качества обслуживания.

Срочные депозиты — это денежные средства юридических лиц, внесенные на определенные договорами сроки. При этом фиксированный срок может быть разным: по депозитам банков — от одного дня и выше, а по другим депозитам — от 30 дней и выше. В соответствии с правилами ведения бухгалтерского учета в банках срочные депозиты классифицируются по следующим срокам: до 30 дней (по депозитам банков); 31 — 90 дней; 91 — 180 дней; 181 день — 1 год; 1 — 3 года; свыше 3 лет. В связи с невостребованностью некоторых срочных депозитов выделяются депозиты с истекшим сроком обращения. Распространение расчетов пластиковыми картами потребовало выделения депозитов, служащих обеспечением для этого вида расчетов.

Суммы срочных депозитов должны быть неизменны в течение оговоренного срока, хотя практикуются срочные вклады с дополнительным взносом. По срочным депозитам банк выплачивает более высокие проценты по сравнению с депозитами до востребования. Увеличение доли срочных депозитов в общей сумме мобилизуемых средств является положительным моментом, несмотря на рост процентных расходов. Срочные депозиты оказываются наиболее стабильной частью привлекаемых ресурсов, что позволяет осуществлять кредитование на более длительные сроки и, следовательно, под более высокий процент.

Депозиты физических лиц — денежные средства в валюте Российской Федерации или иностранной валюте, размещаемые физическим лицом в целях хранения и получения дохода на условиях договора банковского вклада. Банки принимают вклады на условиях выдачи по первому требованию (до востребования) либо на условиях возврата по истечении определенного договором срока (срочные вклады).

Депозиты физических лиц по срокам привлечения группируются следующим образом: до востребования; до 30 дней; от 31 до 90 дней; от 91 до 180 дней; от 181 дня до 1 года; от 1 года до 3 лет; свыше 3 лет — для расчетов с использованием пластиковых карт. По депозитам до востребования выплачиваются самые низкие доходы (по Сбербанку — 1% годовых, по некоторым самостоятельным коммерческим банкам процентная ставка бывает выше).

Исходя из срока, суммы и других условий виды вкладов могут быть разные. Так, в Сбербанке в настоящее время предлагаются такие виды вкладов:

Структура вкладов населения по срокам по банкам России на 1 декабря 2004 г. характеризуется следующими данными, % к итогу:

Как видно, основная доля депозитов физических лиц приходится на срок от одного года до трех лет.

Только за один год (по сравнению с 1 декабря 2003 г.) эта доля увеличилась на 11%. Такие процессы в составе ресурсной базы по срокам являются результатом определенной стабилизации банковской системы, введения российского Закона о страховании вкладов населения, изменения маркетинговой стратегии коммерческих банков.

Остается значительной доля вкладов от трех месяцев до одного года и до востребования. Тяготение вкладчиков к более коротким срокам размещения вполне может объясняться отсутствием стремлении и возможности длительного срока хранения, условиями более эффективного распоряжения сбережениями (без особого ущерба для доходности решать вопрос об изъятии вклада иди пролонгации договора). В ряде случаев путем постоянной пролонгации вклада и реинвестирования полученных процентов вкладчик может получить больше дохода, чем при заключении договора сразу на длительный срок.

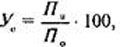

Для оценки рационального использования средств, привлекаемых во вклады, учреждения Сбербанка в соответствии с указаниями по организации экономической работы исчисляют средний срок хранения вкладного рубля и уровень оседания средств, поступивших во вклады, по следующим формулам:

где Сд — средний срок хранения, дни;

Сср — средний остаток вкладов;

В — обороты по выдаче вкладов;

Д — число дней в анализируемом периоде.

где Уо — уровень оседания вкладов, %;

Пв — прирост вкладов за период;

По — обороты по приходу вкладов.

Уровень оседания вкладов — тоже важный показатель формирования ресурсной базы. Чем выше процент оседания, тем лучше для банка.

Как показывает практика работы некоторых коммерческих банков, уровень оседания вкладов населения колеблется от 17 до 21%. Значит, на эти проценты прирастают остаток вкладов и ресурсная база банка.

Стабильной частью привлеченных ресурсов коммерческих банков можно считать срочные депозиты юридических лиц.

Среди депозитов предприятий и организаций значительная доля приходится на срок 31 — 90 дней. На 1 декабря 2004 г. она составила 29,8%. Увеличилась на 20% доля депозитов сроком более одного года. Рост данного вида долгосрочных ресурсов отражает улучшение финансового состояния ряда предприятий страны и их стремление решать инвестиционные задачи.

Привлечение денежных вкладов (депозитов) физических лиц регулируется Банком России таким нормативом Н11, как процентное соотношение обшей суммы денежных вкладов (депозитов) населения к величине собственного капитала банка:

Максимально допустимое значение норматива устанавливается в размере 100%.

Одним из направлений привлечения денежных средств коммерческими банками является выпуск собственных ценных бумаг в виде долговых обязательств: сертификатов, векселей, облигаций.

По сравнению с другими видами депозитов ценные бумаги в структуре занимают последнее место. Если в зарубежных странах основной проблемой является доходность ценных бумаг, то в России проблемы больше связываются с инфляцией, риском, низким уровнем накопления сбережений. Однако сдвиги здесь все равно есть, и развитие фондового рынка позволит увеличивать долю этих ресурсов.

Сертификат — ценная бумага, удостоверяющая сумму вклада, внесенного в банк, и право вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов.

Правила выпуска и оформления сертификатов установлены письмом ЦБ РФ от 10 февраля 1992 г. № 14-3-20 «Положение о сберегательных и депозитных сертификатах кредитных организаций» (в ред. от 31 августа 1998 г.). Правила выпуска и оформления сертификатов едины для всех коммерческих банков. Сертификаты бывают депозитными и сберегательными. Депозитный сертификат выдается юридическим лицам, сберегательный — физическим лицам. Они выпускаются только в валюте Российской Федерации и классифицируются по таким признакам:

Сертификаты не могут служить расчетным или платежным средством за проданные товары или оказанные услуги.

Преимущества депозитного сертификата перед срочным вкладом:

Коммерческие банки, выпускающие сертификаты, сами утверждают условия выпуска и обращения каждого типа сертификатов. Размещать их банки могут после регистрации условий выпуска и обращения в территориальном учреждении Банка России.

В рыночных условиях получают распространение векселя банков.

Вексель — ценная бумага, удостоверяющая безусловное денежное долговое одностороннее обязательство векселедателя (банка) уплатить по наступлении срока определенную сумму денег векселедержателю (владельцу векселя).

Выпуск векселей регулируется Гражданским кодексом Российской Федерации и Федеральным законом № 48-ФЗ «О переводном и простом векселе» от 11 марта 1997 г. До выхода этих законодательных актов основным регулирующим документом было Положение о переводном и простом векселе от 7 августа 1937 г., все основные моменты которого были учтены в письме Банка России № 14-3/30 от 9 сентября 1991 г. «О банковских операциях с векселями и в приложении к этому письму «Рекомендации банкам по работе с векселями». Банковские векселя обладают рядом достоинств:

Для приобретения банковского векселя покупатель должен перевести деньги на счет банка-эмитента (для физических лиц возможна оплата наличными).

Некоторые банки практикуют выдачу кредита векселями. Выдав кредит векселем, у которого срок и сумма совпадают с запрашиваемым кредитом, банк как бы получает депозит на такой же срок и сумму. Вексельное кредитование довольно популярно у заемщиков — предприятий и организаций, связанных друг с другом по технологической, а следовательно, и по финансовой цепочке. Коммерческие банки занимают солидное положение на рынке эмитентов векселей, особенно московские банки.

Эмиссия банковских векселей относительно проста, так как их не нужно регистрировать в Банке России. Выпущенные векселя различаются по срокам погашения и номиналу, что удобно банку, а главное — клиентам. Вексельные обязательства банка удобны и тем, что могут использоваться их держателями — физическими и юридическими лицами для расчетов за товары и услуги и в качестве залога при получении кредита. Кроме того, их отмечает достаточно высокие процентная ставка и ликвидность (пока выпустивший их банк успешно работает). Векселя выпускаются как в рублях, так и в иностранной валюте.

Для привлечения средств акционерные коммерческие банки могут выпускать такие собственные долговые обязательства, как облигации.

Облигации — ценные бумаги, удостоверяющие отношения займа между владельцем облигации (кредитором) и банком, выпустившим их. По облигациям выплачивается фиксированный процент.

Выпуск облигаций регламентируется теми же нормативными документами, что и выпуск акций, в частности инструкцией ЦБ РФ от 17 сентября 1996 г. № 8 «О правилах выпуска и регистрации ценных бумаг кредитными организациями на территории Российской Федерации» (с изменениями от 6 ноября 1996 г., 8 августа 1997 г., 20 августа 1999 г., 3 апреля 2000 г.).

Выпуск облигаций банком для привлечения денежных средств может иметь место лишь при полной оплате всех выпущенных ранее этим банком акций (у АО) или полной оплаты пайщиками своих долей в уставном капитале (у ООО). Одновременный выпуск акций и облигаций не разрешается.

Кредитная организация может выпускать следующие облигации: именные и на предъявителя; обеспеченные залогом собственного имущества либо облигации под обеспечение, предоставляемое третьими лицами; облигации без обеспечения; процентные и дисконтные; конвертируемые в акции; с единовременным сроком погашения или облигации со сроком погашения по сериям в определенные сроки.

Выпуск облигаций без обеспечения возможен не ранее третьего года существования банка при условии надлежащего утверждения ко времени выпуска двух годовых балансов. Предоставление обеспечения третьими лицами при выпуске облигаций кредитными организациями требуется в случае их существования менее двух лет или существования более двух лет, но при выпуске облигаций на сумму, превышающую размер уставного капитала (величина обеспечения должна быть не менее суммы превышения размера уставного капитала).

Выпуск облигаций почти не практикуется банками РФ, учитывая сложность оформления и необходимость выплаты гарантированного дохода владельцам этих ценных бумаг.

Структура собственных ценных бумаг кредитных организаций региона показывает, что наибольшая доля приходится на срок до востребования (около 50%) в основном из-за большой доли ценных бумаг (векселей) у Сбербанка. Остальные 50% приблизительно одинаково распределены по шести срочным группам.

Прочие привлеченные ресурсы представлены межбанковскими кредитами (МБК) и межбанковскими депозитами.

Коммерческие банки могут иметь излишек кредитных ресурсов или временный их недостаток. Излишек может быть размещен, а недостаток восполнен за счет МВК. Межбанковский рынок — это часть рынка ссудных капиталов, где временно свободные денежные ресурсы кредитных организаций привлекаются и размещаются банками между собой.

Межбанковское кредитование осуществляется в целях поддержания ликвидности банка или обеспечения рентабельного вложения средств. Оно происходит в рамках корреспондентских отношений банков и представляет собой довольно дорогостоящий по отношению к другим источникам кредитования ресурс.

Основная часть межбанковских договоров — срочные. Однако некоторая их часть заключается в бессрочной форме. Последние предусматривают предоставление МБК обычно на относительно короткий срок, установленный договором, по истечении которого кредит переходит в разряд бессрочных, т.е. может быть востребован банком-кредитором в любое время по предварительному уведомлению. При любой форме договора процентная ставка устанавливается исходя из уровня, складывающегося на рынке.

В источниках кредитных ресурсов банка могут быть и кредиты Центрального банка РФ, которые выдаются в порядке рефинансирования при обязательном соблюдении банками экономических нормативов и резервных требований. Новыми этапами в развитии рынка и кредитных ресурсов стали кредитные аукционы ЦБ РФ. Они проводятся в соответствии с временным положением «О кредитных аукционах ЦБ РФ» с 1995 г. и почти полностью вытеснили централизованное кредитование.

Централизованные и межбанковские кредиты удобны тем, что имеют некоторые преимущества: они поступают в распоряжение банка-заемщика быстро и не требуют депонирования обязательных резервов в Банке России, так как по своему характеру являются заемными средствами.

Условия и сроки размещения кредитных ресурсов различны. В условиях инфляционных процессов самые распространенные сроки МБК 3-4 месяца. Распределение МБК по срокам в самостоятельных коммерческих банках одного из регионов сложилось следующим образом, %:

Как видно, основной срок привлечения МБК — короткий, и он, видимо, больше отражает потребность в оперативном регулировании банковской ликвидности. МБК на более длительные сроки используются для расширения активных операций.

Стабильность ресурсной базы, ее структуры, сбалансированность с активами гарантируют полноценное функционирование банка. Одновременно изменение политики банка в области осуществления активных операций может влиять и на характер ресурсов.

Банковское дело : учебник / под ред. д-ра экон. наук, проф. Б23 Г.Г. Коробовой. — изд. с изм. — М.: Экономисть, 2006.