Что такое внебалансовые обязательства

Забалансовые обязательства: как определить фальшивую банковскую гарантию

Речь идет не о поддельных бумагах, а вполне корректно с формальной стороны оформленных гарантиях, причем выданных самыми настоящими банками с соответствующей лицензией. Такие гарантии спокойно принимают электронные площадки, на которых проходят государственные тендеры.

Но есть нюанс – эти гарантии при проверке не будут подтверждены, потому что это так называемые «забалансовые» банковские гарантии, которые кредитные организации оформляют очень быстро, но не ставят на баланс. Компания очень рискует, если ее бизнес «завязан» на контракт, которым подтверждается подобная гарантия. Участники рынка – добросовестные банки, брокеры, участники процедуры госзаказа – отмечают, что проблема становится все более острой, и требует привлечения внимания регуляторных органов и бизнеса.

Во время набирающего обороты кризиса банковской системы банковская гарантия для участников государственного заказа в рамках 44-ФЗ, является для кредитных организаций чуть ли не единственным инструментом, на котором они могут сегодня зарабатывать.

Рынок уже давно поделен между основными игроками, и новым участникам довольно сложно заявить о себе. Именно поэтому новички не редко прибегают к демпингу, а чтобы снизить себестоимость гарантии и увеличить маржу, осознанно идут на уловки, некоторые из которых не законны. Одной из таких уловок является ситуация, когда банк не ставит выпущенную гарантию на баланс, исключая таким образом из статей расхода резервы, которые должен был сформировать для ЦБ. При этом клиенту банка сложно что-то заподозрить, так как даже не балансовая гарантия попадает в реестр на сайте закупок. Видимо, у ЦБ пока не дошли руки до того, чтобы сравнить реестр гарантий и балансы банков, которые эти гарантии выдают, но надеемся, это только вопрос времени.

Специфика работы с забалансовыми гарантиями такова. Некоторые предприниматели и фирмы участвуют сразу в нескольких тендерах. Обязательным условием участия является предоставление банковской гарантии. Таким образом, бизнесмены часто нуждаются в очень оперативном оформлении небольших по суммам банковских гарантий, но в больших количествах – в зависимости от числа тендеров. В свою очередь, некоторые банки могут буквально за 1 день выдать банковскую гарантию («забалансовую»), оформить ее легко, при этом они не ставят ее на баланс, дабы ускорить выдачу дабы не формировать резервы под нее.

«Забалансовые» гарантии могут оформлять как банками, просто «заточенными» под такой полу-легальный бизнес, так и кредитными организациями, которые умышленно не ставят гарантии на баланс, если уже планируется отзыв лицензии. Обычно к закату своей деятельности такой чудо-банк начинает выдавать гарантии на огромные суммы без какого-либо обеспечения, то есть вот совсем не по рыночным условиям.

В случае проверки банка органами ЦБ досье любого заемщика, оформленное в разрез с нормативами (вид/комплектность), будет поводом для требования ЦБ о доначислении резервов, что для банка очень не выгодно. Однако если банк не ставит гарантию на баланс, то про заёмщика проверка не узнаёт и досье проверять соответственно не будет.

Госзакупки могут не принимать гарантии, если ее «забалансовость» обнаружится, например:

Таких случаев немного, но они учащаются, и мы сетуем на это. Ведь наша работа и успех напрямую зависит от доверия к нам и со стороны клиентов, и со стороны компаний-заказчиков госзаказа.

Есть разичные косвенные признаки, как понять, что гарантия, возможно, «серая». Если вы видите несколько из них, это тревожный сигнал, подумайте, стоит ли иметь дело с подобной финансовой организацией. Во-первых, банк запрашивает небольшой пакет документов и предлагает условия слишком отличающиеся от конкурентов. Так, все документы, предоставляемые в банк для выпуска банковской гарантии (согласно п. 2.1.29 Госстандарта РФ ГОСТ Р 51141-98) должны предоставляться в бумажном виде либо в оригинале, либо в виде копий заверенных организацией, либо в электронном виде, заверенные квалифицированной ЭЦП (№ 149-ФЗ от 27.07.2006). Если Вам выпускают гарантию по скан-копиям документов без заверения квалифицированной ЭЦП, то как минимум банк нарушает законодательство.

На основе запрашиваемых для анализа документов банки оценивают заемщика, а по результатам оценки относят его к той или иной категории риска. Если у банка по клиенту нет определенного ЦБ минимума документов (бухгалтерская отчетность, включающая последнюю отчетную квартальную дату и последний завершенный год, действующий договор аренды, устав, свидетельство ИНН, свидетельство ОГРН, документы подтверждающие полномочия руководителя, паспорта руководителя и учредителей), то он не может достоверно оценить риски и вынужден, согласно нормативам ЦБ, отнести клиента к высокорискованной категории. Чем выше риски, тем большие резервы банк должен сделать, тем выше себестоимость выпуска банковской гарантии, и тем менее выгодно ему выпускать банковскую гарантию для «рискованного» клиента. Если вам выпускают банковскую по минимальному пакету документов, да еще и по ценам нижней планки рынка, то это как минимум подозрительно.

Второй тревожный знак: банк начал активно выдавать крупные гарантии, при этом никаких глобальных изменений в нем не произошло (не изменилась структура капитала и т.д.).

В-третьих, банк оформляет гарантии через посредников, не общается с клиентами напрямую.

В-четвертых, обещает выдать гарантию за один день. Для полноценной оценки нового заемщика банку, как правило, требуется 2-3 дня, так как в процессе участвует множество служб. В итоге выпуск гарантии по новому заемщику занимает 3-4 дня, и это при условии, если в банк сразу предоставлен полный пакет необходимых для анализа документов. Если вы обратились в банк впервые, и вам обещают выпустить гарантию за 1 день, стоит задуматься оценивает ли банк риски и ставит ли гарантии на баланс.

В-пятых, обратите внимание на номер расчетного счета. Один из явных признаков не балансовых гарантий это номер счета, на который клиенту предлагают оплатить комиссию. Например, один из банков предлагает оплачивать комиссию на следующий номер счета 47422810800000000071. Согласно № 385-П от 16.07.2012 (Положение о правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации) доходы текущего периода банков должны учитываться на счетах с балансовой позицией 70601-70605. В приведенных выше реквизитах фигурирует номер счета 47422810800000000071 – данный счет может использоваться в случае, когда услуги оказываемые клиенту банком облагаются НДС. Посмотрев в абз. 9 пп. 3 п. 3 ст. 149 НК РФ можно убедиться, что вознаграждение за выдачу гарантии НДС не облагается.

Проверить банковскую гарантию достоверно точно можно только через Центральный банк. Но, если вы видите слишком много тревожного, оно того стоит. Важно понимать, насколько ответственен ваш банк-партнер — выдает ли он вам кредитный продукт или бумажку, ссылка на которую есть в реестре. Да, забалансовые гарантии дешевле, но банки, ведущие такую политику, регулярно попадают в сводки новостей. Если у вас здоровый бизнес и вы не «рисуете» отчетность, то стоит ли небольшая экономия затраченных нервов и возможных репутационных рисков, которые вы непременно понесете перед заказчиком, которому предоставили проблемную банковскую гарантию? К тому же, если у банка в итоге отзывают лицензию, то в ваши обязанности входит переобеспечение контракта в весьма сжатые сроки (44-ФЗ), а это либо повторная оплата комиссии банку, либо внесение собственных средств. Напомним, что в последние годы были лишены лицензий сотни банков, например, Росинтербанк, Финпромбанк, ВПБ, которые входили в Топ-100 российских кредитных организаций.

Для понимания масштабов – перечень банковских гарантий от 10 млн до 1 млрд рублей, которые были выданы 2016 году банками с отозванными лицензиями. Многие из них начинали выдавать крупные гарантии прямо накануне отзыва, например, банк «Век» все крупные гарантии выдал за две недели до отзыва лицензии. Причем это только банковские гарантии, которые есть в реестре по 44-ФЗ, гарантий в рамках коммерческих контрактов гораздо больше.

Порядок применения забалансовых счетов бухгалтерского учета

Для чего предназначены и как используются забалансовые счета?

Планом счетов бухгалтерского учета (приказ Минфина РФ от 31.10.2000 № 94н) помимо основных балансовых счетов предусмотрены дополнительные, которые несут информацию о наличии у компании временно принадлежащих ей ценностей, а также об условных правах и обязательствах. Такие счета не отображаются в балансе и поэтому получили название забалансовых.

Данные счета отличаются от стандартных трехзначным кодовым обозначением и оформлением записей по простой системе. То есть при составлении проводок метод двойной записи здесь не применяется, а хозяйственная информация отображается либо только по дебету счета, либо по кредиту.

Какие счета относятся к забалансовым по правилам бухучета?

Перечень забалансовых счетов приведен в нашей таблице:

ТМЦ, принятые на ответхранение

Материалы, принятые в переработку

Товары, принятые на комиссию

Оборудование, принятое для монтажа

Списанная задолженность неплатежеспособных дебиторов

Обеспечения обязательств и платежей полученные

Обеспечения обязательств и платежей выданные

ОС, сданные в аренду

По итогам отчетного периода на забалансовых счетах нужно провести инвентаризацию. Как провести инвентаризацию забалансовых счетов, узнайте в КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

ВАЖНО! В случае хозяйственной необходимости компании могут открывать субсчета либо дополнительные забалансовые счета, закрепив их в рабочем плане счетов.

Порядок применения забалансовых счетов и назначение их аналитики

Счет 001 ведется в разрезе каждого объекта ОС по инвентарным номерам арендодателя, с аналитикой по контрагентам.

ВАЖНО! Учет зарубежных ОС ведется обособленно.

ООО «Ассорти» арендует у ИП Ефимова Р. И. и Орехова А. М. грузовые автомобили стоимостной оценкой 830 000 руб. и 1 190 000 руб. соответственно. В октябре 2021 г. компания расторгла договор аренды авто с Ореховым, а также заключила договор с ООО «Амилит» на аренду производственного цеха, который находится в Белоруссии и оценен в 3 000 000 руб.

В учете движение арендованных ОС отображается следующим образом:

Счет 001.1 — ОС, арендованные в РФ

Обороты за октябрь

Счет 001.2 — ОС, арендованные за пределами РФ

Обороты за октябрь

Счет 002 применяется, например, в следующих ситуациях:

Учет на данном счете ведется в количественном и суммовом выражении, с аналитикой по видам, сортам, контрагентам и местам хранения.

Счет 003 отображает сведения о принятом исполнителем в переработку давальческом сырье. Учет осуществляется по контрагентам, местам хранения, виду сырья, по ценам, зафиксированным в договоре.

Счет 004 в своем учете задействуют компании-комиссионеры для учета ТМЦ, принятых на комиссию. Аналитика ведется по комитентам и видам товаров в ценах, утвержденных приемо-сдаточными актами.

Счет 005 применяют фирмы-подрядчики для учета оборудования и агрегатов заказчика, принятых для монтажа. Учет ведется по каждому объекту в ценах заказчика.

Если компания использует в хозяйственной деятельности БСО, то их учет организовывается на счете 006 по условным ценам по видам бланков и местам хранения.

В случаях, когда дебиторы не рассчитываются по своим обязательствам и их задолженность списывается в убытки предприятия, в течение 5 лет списанную задолженность нужно учитывать на счете 007. В этот период производится мониторинг имущественного положения должника для возможности взыскания долга в случае улучшения состояния дебитора. Аналитика — по каждому должнику и сумме.

Если дебитор не рассчитывается в оговоренные сроки, но гарантирует возврат долга позднее, например, прислав гарантийное письмо, то такие гарантии учитываются на счете 008. По мере погашения задолженности суммы обеспечений списываются.

Как списать дебиторскую задолженность с истекшим сроком исковой давности, подробно разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ. Это бесплатно.

Аналогичным образом на счете 009 учитываются гарантийные обязательства, выданные самой компанией.

Счет 010 используется НКО и иными предприятиями, на балансе которых числятся объекты жилфонда или другие объекты внешнего благоустройства, по которым не начисляется амортизация. Учет ведется по каждому объекту отдельно.

Счет 011 применяется, если компания передает ОС в аренду и по договору предусмотрен учет данных объектов у арендатора. Аналитика ведется по каждому арендатору и объекту ОС, а в случае нахождения актива за пределами РФ его учет организовывается обособленно.

Итоги

Забалансовые счета бухгалтерского учета необходимо применять наряду со «стандартными» счетами. Неиспользование забалансовых счетов приведет к невозможности формирования достоверной бухгалтерской отчетности, а следовательно, является нарушением законодательства.

Экономическая сущность забалансового обязательства

Строго говоря, понятие «забалансовое обязательство» не очень корректно. Обязательство — это задолженность, которая отражается на балансовых счетах. А вот активы, являющиеся гарантией выполнения обязательств по договору, учитываются за балансом. Поэтому правильнее говорить не о забалансовых обязательствах, а забалансовом обеспечении обязательств. В качестве обеспечения может выступать оборудование, денежные средства, ТМЦ, банковская гарантия, недвижимое имущество.

Главной особенностью забалансовых обеспечений является тот факт, что гарантийным имуществом его держатель распоряжаться временно не может. Если организация исполнит свои обязательства по заключенному договору, имущество к нему возвратится, а если не исполнит — имущество перейдет в собственность контрагента.

Обеспечение по забалансовому обязательству можно назвать задатком или залогом, то есть имуществом, которое передается на время, а при неисполнении условий договора остается в распоряжении организации, принявшей его на ответственное хранение.

Более подробно о забалансовых счетах узнайте из материала «Порядок применения забалансовых счетов бухгалтерского учета».

Особенности бухучета забалансовых обязательств

К счетам забалансовых обязательств не применяется принцип двойной записи, то есть они не корреспондируют ни с балансовыми, ни с другими забалансовыми счетами.

Для учета обеспечений по обязательствам используются два счета:

008 — для учета полученных обеспечений;

009 —для учета выданных обеспечений.

Аналитика на этих счетах ведется по каждому выданному или поступившему обеспечению. По дебету сч. 008 отражается поступление гарантийного имущества, по дебету сч. 009 — выдача гарантии. По кредиту сч. 008 и 009 списываются суммы обеспечений по мере погашения долга.

Несмотря на то что обеспечение по обязательствам отражается за балансом, может понадобиться составление проводки и на балансовых счетах. Например, если в качестве обеспечения были переведены денежные средства на расчетный счет, у получившей их стороны наряду с «забалансовой» бухзаписью Дт 008 появится «балансовая» проводка Дт 51 Кт 76.

Таким образом, забалансовые счета помогают отделить гарантийное имущество по обязательствам от собственного, а балансовые — отражают факт получения или выдачи обеспечения.

О бухгалтерском учете на забалансовых счетах читайте в статье «Правила ведения бухгалтерского учета на забалансовых счетах».

Итоги

Учет за балансом обеспечений по обязательствам предприятия— объективная необходимость, вызванная разнообразием операций, проводимых в существующих экономических условиях. Правильное отражение забалансовых обязательств позволит контролировать операции с имуществом организации, которое передается во временное владение другой стороне.

Забалансовые счета: почему бухгалтерам не стоит их игнорировать

Многие бухгалтеры достаточно скупо отражают информацию на забалансовых счетах или вовсе их игнорируют. Из-за этого страдает достоверность информации о состоянии организации, ее обязательствах и имуществе. И может привести к не утешительному аудиторскому заключению и административному наказанию.

Что отражают на забалансовых счетах бухгалтерского учета

Несмотря на то, что законодательно существуют только 11 забалансовых счетов, разрешается добавлять новые счета и субсчета к уже имеющимся счетам. «1С» позволяет сделать это «безболезненно», в пользовательском режиме, без опасений нарушить правильность учета в программе. Такие изменения необходимо зафиксировать в учетной политике.

Конкретно установленной ответственности за отсутствие забалансового учета нет, но это не значит, что не надо его вести. За неполное отражение информации в учете по показателям (если искажено более 10% значения) есть административная ответственность по ст. 15.11 КоАП РФ. — должностное лицо может получить штраф в размере от 5 000 до 10 000 руб.

Забалансовый учет применяется для вспомогательных целей учета самой программой и для ведения любых количественно-суммовых дополнительных видов учета пользователей.

Поступление и списание с забалансового счета может проводиться документами «1С», если такая операция предусмотрена, или операциями, введенными вручную.

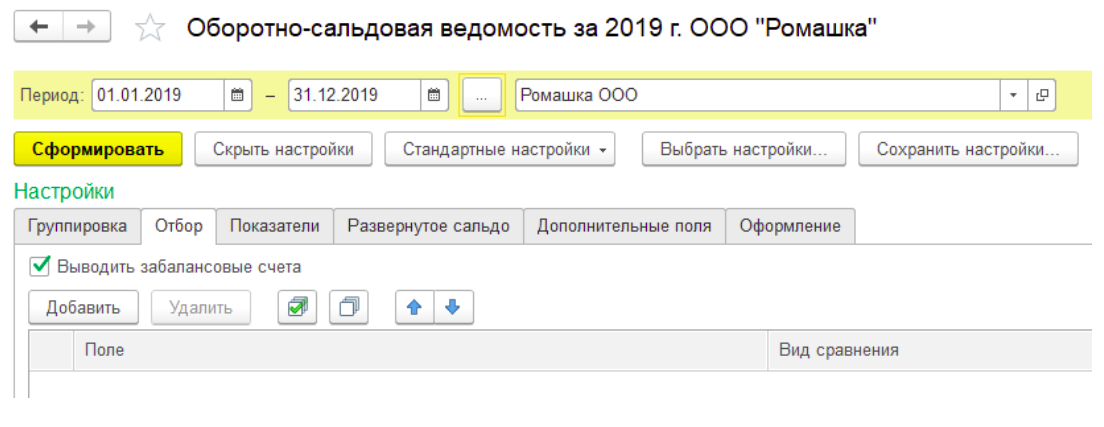

Для получения информации по забалансовым счетам можно воспользоваться типовыми отчетами «1С»: по оборотам и проводкам, по субконто и получать детализацию (расшифровки) из ячеек отчетов. Для просмотра оборотно-сальдовой ведомости по забалансовым счетам не забудьте указать соответствующий флаг «Выводить забалансовые счета».

Забалансовые счета для чужого имущества

Забалансовые счета для обеспечения обязательств

Возникает логичный вопрос: по какой стоимости учитывать эти обеспечения? Например, необходимо отразить залог за балансом. В этом случае указываем сумму обязательства залогодателя или стоимость заложенного имущества? Эти суммы не всегда будут равны. Так как в случае, если залогодатель не погасит свое обязательство перед организацией, залогодержатель сможет возместить себе убытки на сумму заложенного имущества, поэтому логичнее будет отразить за балансом обеспечение по стоимости заложенного имущества.

Забалансовые счета для иного имущества

Спецодежда и спецоснастка

Передача спецодежды (спецоснастки) со склада на производство оформляется документом «Передача материалов в эксплуатацию».

Материалы, стоимость которых погашается при передаче в эксплуатацию, учитываются на специальных забалансовых субсчетах МЦ.02 «Спецодежда в эксплуатации» и МЦ.03 «Спецоснастка в эксплуатации» до фактического выбытия.

Забалансовый учет для лизинговых операций

ВНИМАНИЕ!

Завтра на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повысьте свою ценность как специалиста в глазах директора. Смотреть полную программу

Как и зачем бухгалтеру вести забалансовые счета: проводки, оценка, инвентаризация

О них часто забывают и считают неважными — еще бы, ведь забалансовые счета не фигурируют в отчетах и не оказывают влияние на финансовые результаты. Но на самом деле их тоже нужно контролировать, а в конце года проводить инвентаризацию, как и по другим счета бухучета. Разберемся с загадочными забалансовыми счетами: что на них отражается, зачем они нужны и как их закрыть.

Что такое — забалансовый счет?

Как и следует из названия — это счета, не учитываемые в балансе. На них отражаются сведения об имуществе, которое не является собственностью организации, но находится в ее распоряжении, или об отдельных обязательствах.

Учет на этих счетах ведется без двойной записи. Для проводок используются только Дебет и Кредит соответствующего счета. По дебету — получение имущества, обязательства, по кредиту — их списание, выбытие матценностей, прекращение обязательств.

Счета за балансом предназначены для контроля и учета, поэтому не стоит относится к ним легкомысленно. Например, при выездной проверке у вас могут запросить данные по забалансу и аналитике учтенного там имущества. Кроме того, такую информацию могут попросить и учредители. Допустим, заходят уточнить какая недвижимость, по какой оценке, где именно сдана предприятием в аренду.

Для управленческого учета эти данные тоже важны — без них точных сведений о положении организации не получить.

Если вас это не пугает, то может в качестве мотивации выступит штраф за недостоверную или искаженную информацию учета: для должностного лица (директора и / или главного бухгалтера) — от 5 до 10 тыс. руб. (ст. 15.11 КОАП РФ).

Виды забалансовых счетов и учет на них

На счете 001 «Арендованные основные средства» отражается имущество, полученное в аренду.

С учетом того, что с 2022 года вступает в силу ФСБУ 25/2018 нужно учесть некоторые нюансы.

Что касается аренды автомобилей, то их обычно арендуют на срок менее года и их учет никак не изменится.

По собственным ОС, переданным в аренду, учет ведется на счете 011, в разрезе арендаторов, договоров и имущества.

Здесь нужно учитывать, например, товары, которые поступили в организацию, но она еще не получила на них право собственности.

Пример : организация купила партию бумаги для МФУ на перепродажу, оплатила 50% стоимости поставщику 01 ноября 2021 года. По договору право собственности на товар переходит к покупателю после полной его оплаты. Еще 50% стоимости партии покупатель перечислил 16 ноября 2021 года. В период с 1 по 15 ноября товар учитывался за балансом по Дебету счета 002.

Также на счете 002 учитываются те МПЗ, которые списаны в бухучете, но по факту продолжают использоваться. Например, компания купила и списала в расходы недорогой инструмент. Хотя фактически его стоимость в БУ равна нулю, сам инструмент рабочие будут использовать долгое время. Его учет ведется по Дебету счета 002, а при списании отражается по Кредиту счета.

А еще для учета собственных МПЗ, которые продолжают эксплуатироваться после списания в бухгалтерском учете, можно открыть и отдельный забалансовый счет. Закон этого не запрещает.

Есть и другие счета, связанные с учетом имущества:

На них учитывают имущество, которое другая организация, ИП или физлицо передало для проведения каких-то манипуляций. Права собственности нет, а учесть материалы, товары или оборудование как-то надо, чтобы не потерялось. Аналитика ведется по контрагентам, договорам и самому имуществу.

Пример : Дебет 004 — 5 000 рублей, приняты товары комиссионером для продажи по стоимости, указанной в передаточном акте от комитента. Кредит 004 — 2 000 рублей, проданы товары по договору комиссии, списание на основании отчета комиссионера.

Кроме того, сейчас БСО могут быть и электронными. Те же билеты, к примеру. Можно ли рассматривать коды маркировки в качестве БСО? Нет. Затраты на коды — операционные, учитывать коды за балансом не нужно.

По счету 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» ведется учет неисполненных вашими должниками обязательств, срок — 5 лет после списания. Зачем учитывать такие безнадежные долги? Вот примеры нескольких причин:

По истечение пяти лет долг списывается проводкой Кредит 007.

Вовремя проводите сверки с контрагентами. Подписанный акт сверки — согласие дебитора с долгом и продление срока исковой давности. Проще и быстрее всего проводить сверку через ЭДО.

По счетам 008 «Обеспечения обязательств и платежей полученные» и 009 «Обеспечения обязательств и платежей выданные» собирается информации о наличии и движении различных гарантийных обязательств и обеспечений.

Примерами могут служить: залог имущества по договору займа, обеспечение при участии в госзакупках, гарантийные обязательства при продаже оборудования и т.д.

В случае если по данным бухучета размер гарантии нельзя установить, то сумма определяется на основании условий договора.

Инвентаризация забалансовых счетов

К концу года по всем счетам стоит провести проверку, инвентаризацию числящегося на них имущества и обязательств. Если обнаружены неточности, нужно внести корректировку, если имущество, подлежащее учету, отсутствует — составить акт и бухгалтерскую справку и списать его.

Например, бухгалтер обнаружил, что инструменты, которые числились на счете 002 успели прийти в негодность, сломаться и были сданы в металлолом. Нужно составить бухгалтерскую справку, указать в ней подтверждающие документы (акт сдачи в металлолом, заключение эксперта о поломке и др.) и сделать проводку Кредит 002 по списанному инструменту.

Как вы догадались, на 31 декабря на забалансовых счетах может быть остаток. Он обязательно должен быть дебетовым. Если у вас остаток в кредите забалансового счета — что-то пошло не так.

Важные нюансы по имуществу, учитываемому на забалансовых счетах:

Онлайн-Спринтер — для сдачи бухгалтерской и налоговой отчетности в срок по актуальным формам. Загружайте или создавайте отчеты прямо в сервисе, проверяйте их перед отправкой, проводите сверки с ФНС.