Что такое венчурные фонды

Венчурный фонд – что это такое, и как с его помощью инвестировать в развитие российской экономики

Мы продолжаем исследовать интересный и для многих россиян пока незнакомый мир инвестиций. Сегодня поговорим про венчурный фонд: что это такое, как работает и какие преимущества дает амбициозным инвесторам, которые горят идеей привнести в мир новые проекты.

Понятие и значение для экономики

Венчурный фонд простыми словами – это организация, инвестиционная компания, финансирующая высокорискованные, но потенциально высокодоходные инвестиционные проекты в различных сферах экономики. Как правило, это совершенно новые идеи, которые с одинаковой вероятностью способны захватить мир и принести миллионы владельцам и инвесторам или так никогда и не превратиться в успешный бизнес.

В переводе с английского слово “венчур” или venture – это рискованный, рисковать.

Всего лишь несколько примеров удачных мировых венчурных инвестиций дадут лучшее понимание, что это такое, и зачем фонды рискуют, вкладывая деньги в развитие рискованных проектов:

Список можно продолжать еще долго. По всему миру это тысячи проектов, воплотить в жизнь которые удалось только благодаря тому, что венчурные инвесторы поверили в идею. Ни один банк никогда не дал бы кредиты на них. А теперь это крупнейшие и высокодоходные компании, делающие существенный вклад в экономику своей страны и мира.

В России самым крупным и известным проектом стал Yandex. Рискованный вид инвестирования в российские компании пока не так распространен. Есть слишком много барьеров для развития этого инструмента. Это и санкции, и коррупция, и бюрократия.

Значение венчурного инвестирования огромно. Рост экономики сегодня возможен только за счет массового внедрения инноваций во все отрасли. Без инвестиций разработки ученых и просто талантливых энтузиастов останутся в их голове и на бумаге.

Я работаю в университете и на собственном опыте знаю, как сложно науке пробиться к финансированию. А что говорить об обыкновенных изобретателях (например, таких как Марк Цукерберг), которые никогда не имели отношения к научно-исследовательским институтам и академиям наук.

Даже по перечисленным успешным проектам можно понять, какие сферы являются привлекательными для рискованных инвесторов. Это IT-технологии, ритейл, связь. Перспективными рассматриваются такие отрасли, как медицина, транспорт, промышленность, строительство.

Объекты венчурных инвестиций:

Отличительные особенности

Отличительные особенности венчурного инвестирования проектов:

По статистике только 70 – 80 % профинансированных венчурными фондами проектов “выстреливают” и позволяют заработать владельцам и инвесторам огромные состояния. Остальные вложения оказываются неудачными. Но именно эти 20 – 30 % и делают этот рискованный бизнес одним из самых высокодоходных.

Я уже частично затронула тему банковского кредитования. Хочу подробнее остановиться на сравнении венчурных инвестиций и возможности финансировать проект за счет кредита.

| Характеристика | Венчурный фонд | Банковский кредит |

| Возможность получить деньги на инновационный проект | Высокая, именно для этого фонд и существует | Стремится к 0. Банку нужно четкое экономическое обоснование, устойчивое положение предприятия на рынке |

| Обеспечение | Без залога имущества и поручительства. Фонд имеет долю в компании. По достижении определенных результатов он ее продает и зарабатывает на этом | Залог имущества, поручительство |

| Погашение | Нет ежемесячного погашения и процентов. Фонд имеет право на часть прибыли как владелец доли в компании | Ежемесячное обязательное погашение кредита и начисленных процентов |

| Роль в развитии компании | Непосредственное участие, так как фонд напрямую заинтересован в успехе. Профессиональные аналитики, экономисты и инвесторы консультируют владельца на всех этапах реализации проекта | Никакого участия. Банк заинтересован в возврате выданных средств |

| Условия финансирования | Инвестиции перечисляются одним или несколькими траншами. Срок возврата средств не оговаривается | Срок возврата четко прописан в договоре. Нарушение влечет наложение санкций |

| Риск | Высокий. Но фонды сознательно на него идут, ожидая высокую доходность в будущем | Низкий, так как в процентную ставку заложен риск невозврата кредита. А залог или поручительство еще больше его снижает. Плюс банки часто требуют оформить страхование |

Этапы венчурного инвестирования

Любой инвестиционный проект включает несколько стадий развития: от зарождения идеи до получения стабильного дохода. Венчурный проект – это не исключение. Механизм работы системы можно разделить на несколько стадий:

Специфика российских фондов: обзор крупнейших игроков на рынке

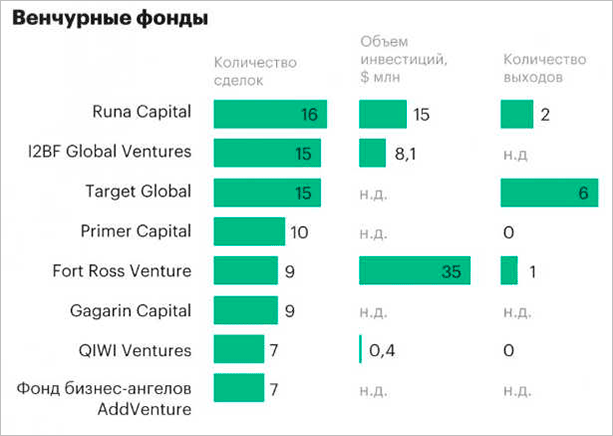

Деятельность венчурных фондов в России не так развита, как в других странах, но она есть. А имена наших крупнейших инвесторов, которые вкладывают деньги в стартапы по всему миру, звучат в списке Forbes наравне с известными западными именами. Динамика показывает, что число сделок ежегодно растет, как и объемы инвестирования. В 2017 году была заключена 391 сделка, в 2018 – 441.

Факторы, которые могут стать локомотивом вывода российского венчурного рынка на новый уровень развития:

Для справки: РВК – это специально созданная организация, которая формирует венчурные фонды в России. 100 % капитала принадлежит государству. Всего она создала 25 фондов. Объем одобренных инвестиций достиг 18,1 млрд рублей.

Вот так выглядит рейтинг самых активных фондов (на основе исследования РВК).

Проведем обзор венчурных фондов, работающих на российском рынке.

Заключение

Все аналитики отмечают, что венчурные фонды последние годы активизируются в России. Очень хочется надеяться, что это так, и тенденция сохранится на долгие годы. Направление интересное, перспективы огромные. А главное, это именно то, в чем так нуждается российская экономика.

Что такое венчурный фонд — 5 этапов венчурного бизнеса + обзор ТОП-7 лучших венчурных фондов

Привет посетителям и постоянным читателям онлайн-журнала «ХитёрБобёр»! На связи Денис Кудерин.

Сегодня мы поговорим о венчурных фондах – организациях, финансирующих рискованные коммерческие проекты. Публикация продолжает серию статей о прибыльном инвестировании.

Материал будет полезен начинающим бизнесменам, стартаперам и разработчикам инновационных продуктов с высоким коммерческим потенциалом.

А теперь – подробно и обстоятельно по каждому пункту.

1. Что такое венчурные фонды?

Даже самые гениальные коммерческие проекты, научные разработки и инновации нуждаются в финансировании. Без дополнительных денежных вливаний не будет развития и продвижения продукта на потребительский рынок.

Помочь стартаперам и молодым бизнесменам могут венчурные фонды. Поговорим об их деятельности, принципах работы и преимуществах.

Венчурные фонды – структуры, ориентированные на работу с инновационными проектами и стартапами. Организации такого типа вкладываются в высокорисковые предприятия с целью получить в дальнейшем прибыль от продажи долей или акций финансируемых компаний.

Само слово «venture» (англ.) в переводе означает «рискованное начинание».

Объектами инвестирования выступают как уже сформированные компании, так и «голые» бизнес-идеи без стратегического плана развития.

Именно высокие риски в сочетании с не менее высокими потенциальными доходами отличают венчурные фонды от прочих инструментов инвестирования.

Такие структуры помогают молодым предприятиям, которым в силу своего статуса недоступно банковское кредитование и другие традиционные варианты привлечения средств.

В процессе венчурного инвестирования участвуют:

Фонды имеют право на выпуск и продажу акций компаний, которые они финансируют. Главную цель работы венчурных предприятий можно сформулировать следующим образом: «зайти за рубль, а выйти за пять».

Теперь о преимуществах работы с венчурными фондами:

Подробнее о венчурном инвестировании – в специальной статье нашего журнала.

2. Как работают венчурные фонды?

Венчурные фонды создаются, как правило, опытными предпринимателями или лицами, имеющими экономическое образование. Все участники команды добровольно предоставляют финансовые и интеллектуальные активы для развития и продвижения предприятия.

Примерная схема работы венчурного фонда выглядит так:

Последний этап называется на языке бизнеса «выходом из инвестиций». Именно на этой стадии определяется, принесут ли вложения прибыль, на которую изначально рассчитывал фонд.

Пример

В качестве хрестоматийных примеров успешного венчурного инвестирования можно назвать такие компании как Apple, Microsoft или Intel. Теперь это крупнейшие международные корпорации, но на раннем этапе они рассматривались как предприятия с неопределенным будущим и высокой степенью риска.

Современные венчурные фонды часто распоряжаются активами нескольких крупных инвесторов, вкладываясь в разные коммерческие направления.

Такая схема работы (диверсификация вкладов) на порядок снижает риски, поскольку по статистике лишь 30% объектов окупает убытки организации.

Читайте также близкую по тематике статью «Инвестиционные фонды».

3. Как формируется капитал инвестора – 5 основных этапов венчурного инвестирования

Срок жизни конкретного проекта – от 3 до 10 лет. Раньше, чем через 3 года вряд ли можно пройти все стадии инвестирования, особенно в российских условиях.

Рассмотрим основные этапы венчурного инвестирования, начиная с поиска перспективной идеи и заканчивая выходом из проекта.

Этап 1. Выбираем предложенную бизнес-идею

Выбор идеи, в которую будут вложены средства фонда, играет ключевую роль. Очевидно, что наибольший успех имеют проекты, рассчитанные на массового потребителя. Перспективны также действительно уникальные идеи и инновации, не имеющие аналогов.

Те, кто считает, что все рыночные ниши уже заполнены, и принципиально новые товары и услуги не имеют коммерческого потенциала, ошибаются.

В частности, интересные интернет-продукты, мобильные и информационные технологии нового формата всегда найдут своего покупателя. Особенно, если применить грамотный маркетинг и профессиональное продвижение.

Этап 2. Вкладываем деньги

Инвестиционный план разрабатывается профессиональными специалистами в области экономики и финансов. Иногда представители венчурного фонда непосредственно участвуют в управлении компанией и разработке эффективной бизнес-стратегии.

Этап 3. Расширяем бизнес

Развитие бизнеса предполагает увеличение объемов и мощности производства, привлечение дополнительного персонала на предприятие. На этом этапе важно правильно рассчитать доходы от бизнеса и соотнести их с текущими расходами.

Интернет-проекты часто обходятся инвесторам дешевле, чем оффлайн-компании. Однако грамотных специалистов в сфере онлайн-маркетинга и продвижения найти не так-то просто.

Этап 4. Стабилизируем прибыль

Стабилизация прибыли возможна только в случае достижения компанией определенного уровня доходности. Успех уже близко, но успокаиваться пока ещё рано.

Надо ковать железо, пока оно горячо – завоёвывать новые доли рынка, открывать филиалы компании, разрабатывать новые линейки продуктов.

Этап 5. Продаем акции и привлекаем новых инвесторов

Вовремя выйти из проекта – тоже своего рода искусство. Ценные бумаги успешной компании продаются всем заинтересованным лицам и, прежде всего, другим инвесторам.

Действующее предприятие со стабильными доходами уже не входит в интересы венчурного фонда, а значит, активы пора вкладывать в другие направления.

Подробнее о прибыльных инвестициях в России – в соответствующей статье нашего блога.

4. Как привлечь средства венчурного фонда – 5 простых шагов для стартапера

Разработчикам инновационных проектов и новичкам в мире бизнеса следует понимать основное правило привлечения инвестиций: инвестор – это покупатель, и его надо заинтересовать.

Никто не станет вкладывать средства в проект с сомнительной идеей и невнятной стратегией развития. А значит, действия стартаперов должны подчиняться определенной схеме.

Шаг 1. Выбираем венчурный фонд

Важнейший этап, от которого напрямую зависит успех предприятия. Для начала нужно тщательно изучить рынок венчурных компаний, узнать, каковы сферы их интересов, кто из персонала работает с новыми проектами, какой средний чек.

Некоторые организации оперируют большими суммами (2-3 млн. рублей). Если вас интересуют более скромные вложения (например, 300 тыс. рублей), сразу отбирайте для себя именно такие фонды.

Работайте только с профессиональными и опытными игроками, которые помогают не только деньгами, но и экспертными советами.

Инвесторы-любители опасны тем, что могут бросить проект на любой стадии, если их надежды на взрывной рост прибыли не оправдались. Профессионалы же прекрасно понимают все риски и, как правило, идут с компаниями до конца, не требуя никаких гарантий и компенсаций в случае провала.

Шаг 2. Презентуем проект

Цель презентации – привлечь внимание, заинтересовать.

На стадии презентации венчурные фонды обращают внимание на три вещи:

Представляя проект, не стоит вдаваться в подробности и объяснять все технические нюансы. Главная задача – показать инвестору его выгоды.

Шаг 3. Проводим переговоры

Инвесторы принимают окончательное решение по результатам личной встречи.

Представители венчурных фондов должны увидеть лидера, который готов на всё ради продвижения своего бизнеса.

Руководителям стартапов нужно заранее подготовиться к возможной дискуссии: наверняка придётся отвечать на «неудобные» вопросы и аргументировано доказывать свою правоту.

Шаг 4. Создаем финансовую модель стартапа

Инвесторы поверили в ваш проект, значит, нужно двигаться дальше.

И именно – создать финансовую модель будущего предприятия, а точнее – предоставить отчет о расходах и доходах на ближайшие 3 года. Важно учесть все нюансы и обозначить рычаги влияния на будущие прибыли.

Шаг 5. Заключаем договор

Согласование документов и закрытие сделки занимает обычно 2-3 месяца. Нередко предприниматели сталкиваются с такой ситуацией: в готовом договоре условия для стартаперов отличаются от тех, что обсуждались на ранних этапах.

Это не удивительно: эксперты венчурных фондов всегда работают на снижение рисков для своей организации и часто переигрывают окончательные условия в свою пользу. Бизнесменам со своей стороны стоит привлечь профессиональных юристов для оценки последствий таких изменений.

Рекомендую посмотреть ролик по теме венчурных фондов.

Дополнительный материал по теме вы найдёте в статье «Как выбрать инвестиционный фонд».

5. Обзор ТОП-7 лучших венчурных фондов

Венчурные фонды в России – структуры относительно новые. Новичкам сложно разобраться, каким компаниям стоит доверить своё будущее, а какие лучше обходить стороной.

В помощь стартаперам и начинающим бизнесменам мы подготовили список из 7 наиболее авторитетных и надёжных организаций в России.

Softline Venture Partners – фонд, специализирующийся на инвестициях в стартапы на ранних стадиях. Приоритетные направления – IT, информационная безопасность, облачные технологии. Помощь в создании, продвижении и продаже инновационных продуктов.

На текущий момент в портфеле компании 15 полноценных проектов. Фонд входит в группу компаний Softline – лидера российского рынка в сфере лицензированного ПО.

Фонд поддерживает партнерские отношения с венчурными компаниями из США. Сегодня в портфель фонда входит несколько проектов – в том числе Acronis, InvisibleCRM, Veeam Software. Инвестирует в стартапы и компании на стадии роста.

Основные направления – информационные ресурсы для русскоязычных пользователей, услуги в оффлайне, социальные сети.

Addventure II – девиз компании: «больше, чем деньги». Фонд оказывает не только финансовую, но и информационную поддержку стартапам. Инвестирует в сильные команды и яркие проекты с готовой бизнес-моделью.

Компания работает на рынке венчурного инвестирования с 2008 года. Приоритетные сферы деятельности – интернет-коммерция, агрегаторы, интернет-маркетинг, мобильные технологии.

Prostor Capital – вложения в самые «прорывные» проекты. Фонд не боится экспериментировать, вкладываясь в наиболее перспективные сегменты рынка и молодые таланты. Для каждого проекта подбираются индивидуальные модели инвестирования.

Компания ориентируется не только на финансовый результат, но и общий успех курируемых объектов. Сотрудники имеют опыт управления крупными корпорациями и профессионально разбираются в маркетинге и рекламе.

Приоритетные сферы бизнеса – интернет, мобильные и облачные технологии. В портфолио компании – десятки интернет-проектов, в том числе – русскоязычных.

Общий объём средств компании – 2 млрд. долларов. Фонд инвестирует собственные средства, а также деньги инвесторов-партнеров.

В таблице ниже представлены основные характеристики упомянутых фондов:

6. Заключение

Итак, теперь вы в курсе, что собой представляют венчурные фонды и как они работают. Надеюсь, наши экспертные советы помогут вам выбрать наиболее щедрого и понимающего инвестиционного партнёра и успешно запустить свой бизнес.

Если вы только начинаете свой путь инвестора — статья «Инвестирование для начинающих» для вас!

Команда журнала «ХитёрБобёр» желает вам успеха в любых коммерческих начинаниях. Ждём оценок статьи, замечаний и комментариев по теме публикации.

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.

Что такое венчурные инвестиции

И кто на них зарабатывает

Венчурные инвестиции — это финансирование молодых и перспективных проектов.

Как правило, речь идет об инновационных стартапах, представляющих технологические отрасли, такие как разработка ПО, облачные вычисления, искусственный интеллект и биофарма.

С точки зрения инвестиций это наиболее рискованный вид вложений: по статистике, 75% стартапов не оправдывают вложения. В 30—40% случаев проект банкротится, а инвесторы теряют все вложенные в него деньги. В большинстве случаев результат хуже запланированного. Но если вдруг компания «выстреливает», доход от такого вложения может составлять тысячи процентов.

Рассмотрим подробнее, как работают венчурные инвестиции и кому они подходят.

Что вы узнаете

Что такое венчурный проект

В широком смысле слова стартап — это любой новый бизнес, однако для венчурного капитала подходят только проекты со взрывным потенциалом. Например, если кто-то открыл новую парикмахерскую — это также молодой бизнес, но он не будет считаться венчурным.

Венчурный стартап должен обладать следующими характеристиками.

Инновационность. Проект предлагает что-то новое, чего еще нет на рынке. В идеале — какая-то прорывная технология, способная изменить облик будущего. Например, компания Novartis разрабатывает клеточную терапию CAR-T для борьбы с раковыми образованиями. Эта технология способна положить конец онкологическим болезням и преобразить облик медицины в ближайшие десятилетия: инвазивные методы лечения и химиотерапия уйдут в прошлое.

Технологичность. Продукт или услуга компании вписывается в новый технологический уклад. С момента первой промышленной революции в 18 веке человечество прошло через пять сменяющих друг друга технологических циклов. Сейчас мы находимся в начале шестого, движущими факторами которого выступают: био- и нанотехнологии, генная инженерия, искусственный интеллект, возобновляемая энергетика. Между тем отрасль, которая занимается традиционными способами добычи углеводородов, уже не считается технологичной, хотя век назад была таковой.

Помимо всего прочего, технологичная продукция имеет большую добавленную стоимость, что определяет высокую маржинальность бизнеса — то есть высокую прибыль при малых издержках. Недаром два самых технологичных сектора в индексе S&P 500 — IT и Healthcare — были локомотивом индекса в последнем десятилетии и в сумме занимают более 40% его капитализации.

Масштабируемость. Такие компании способны к активной экспансии, захватывая новые рынки вплоть до общемирового. А получение новых клиентов не связано с новым циклом затрат. Это обеспечивает бизнесу экспоненциальную выручку. Например, в случае с парикмахерской весьма сложно и дорого открыть вторую такую же в другом городе и тем более стране или континенте. Иное дело — быстрорастущая социальная сеть, которая не имеет физической привязки и способна охватить глобальную мультиязычную аудиторию.

Таким образом, венчурный капитал объединяет носителей технологий и инвесторов. Именно венчурный капитал решает проблему финансирования стартапов, и благодаря ему увидели свет такие компании, как «Гугл» и «Фейсбук».

Механизм венчурного инвестирования

Венчурный капитал поступает от состоятельных частных инвесторов и венчурных фондов. Для молодых проектов он часто является единственным источником финансирования. Ведь традиционные способы кредитования им недоступны: банки не готовы выдавать займы на такие рисковые предприятия либо соглашаются дать деньги только под залог материальных активов. Но у технологических компаний они, как правило, отсутствуют, а их основные активы — интеллектуальные.

Тогда на помощь стартапам приходит венчурный капитал. Основная идея венчурного инвестирования состоит в том, чтобы вкладывать деньги в перспективную компанию до тех пор, пока она не достигнет достаточного размера и привлекательности, чтобы ее поглотила большая корпорация. Или пока не произойдет ее публичное размещение на фондовом рынке — IPO. При этом среднее время созревания стартапа составляет 5—8 лет.

Венчурный инвестор не скован законодательным регулированием, под которое подпадают банки. Ему не нужно лицензирование для ведения деятельности, нет контроля со стороны ЦБ, не надо поддерживать кредитный рейтинг и финансовую ликвидность, чтобы исполнять обязанности перед вкладчиками.

Венчурный инвестор обладает свободой распоряжаться финансами по своему усмотрению и брать на себя высокие риски — он изначально понимает, что большинство стартапов, в которые он вкладывает, не оправдает себя. Банки не могут себе позволить подобную бизнес-модель, их принцип работы строится на получении процентов с кредитования, поэтому выдаваемые займы должны быть обеспеченными и надежными.

Главным же недостатком такого способа финансирования для молодых проектов является то, что венчурные инвесторы обычно получают долю в компании. Таким образом, они имеют право на часть будущей прибыли, получают голос при принятии решений и влияют на дальнейшее развитие проекта. С другой стороны, венчурный инвестор привносит в стартап свой опыт, связи, навыки управления бизнесом, что зачастую становятся подспорьем и дает толчок к эффективному развитию.

Специфика. По статистике, 20% всех стартапов терпят неудачу к концу первого года, 50% к концу пятилетки и 70% в десятилетний период. Так как риски в венчурном сегменте гораздо выше традиционных инструментов, венчурный инвестор обычно делает ставку сразу на несколько десятков компаний. Большинство из его ставок прогорит, но прибыль по той из них, которая окажется выигрышной, с лихвой покроет все убытки.

всех стартапов терпят неудачу к концу первого года

По словам Марка Састера, управляющего венчурным фондом Upfront Ventures, его матрица показателей для ранних этапов венчурного инвестирования выглядит как «⅓, ⅓, ⅓». Он ожидает, что одна треть его инвестиций будет полной потерей, вторая треть частично вернет вложенную сумму, а оставшаяся треть принесет львиную долю прибыли.

75% венчурных стартапов не возвращают деньги своим инвесторам, а в 30—40% случаев инвесторы теряют все вложенные деньги

Причины, по которым венчурные стартапы прогорают

| Продукция не занимает свою нишу | 34% |

| Проблема маркетинга | 22% |

| Проблема в команде | 18% |

| Финансовые перебои | 16% |

| Технологические проблемы | 6% |

| Операционные и законодательные сложности | по 2% |

Плюсы, минусы и риски венчурных инвестиций

Помимо экстраординарной прибыли, которую венчурные инвесторы получают в случае, если угадали «единорога», дополнительной мотивацией для них выступает драйв от участия в проекте. Ведь они становятся патронами начинающего инновационного бизнеса, а значит, это возможность менять мир. Благодаря их участию человечество вскоре может увидеть очередные «Амазон» или «Теслу», а значит, эти люди могут вписать себя в историю.

Из минусов венчурного инвестирования можно назвать высокие риски, необходимость управленческих и финансовых знаний, а также понимание специфики бизнеса. Также венчурный инвестор должен иметь устойчивый психологический профиль, чтобы справляться с частыми случаями убытков.

Как победить выгорание

Субъекты рынка

Венчурный инвестор — это частное лицо, корпорация или фонд, работающий в сфере венчурных инвестиций. Корпорация и фонд представляют из себя разные юридические образования — корпорация является более широким понятием. Часто фонд и управляющая им компания выделяются в рамках корпорации.

В топ-5 самых активных корпораций на венчурном рынке РФ в 2019 году попали:

Фонд венчурных инвестиций управляет объединенным капиталом многих частных инвесторов и считается одним из самых рискованных видов коллективных инвестиций, наравне с хедж-фондами. Поэтому российское законодательство относит их к инструментам, которые подходят исключительно квалифицированным инвесторам.

Венчурным фондам разрешено вести рискованную инвестиционную деятельность, покупать долю в бизнесе, а также кредитовать компании, например через покупку векселей. Единственное, что им запрещается, — вкладывать средства в банковскую и страховую отрасли.

Доходность инвестиций. Так как венчурные фонды являются инструментом для квалифицированных инвесторов, информация об их доходности не распространяется в открытом доступе — управляющие компании не обязаны ее публиковать. По данным Российской венчурной компании, в общемировой практике средняя доходность вложений в венчурные проекты от 20 до 35% годовых.

Компания The Cambridge Associates ведет специальный индекс US Venture Capital Index, который объединяет данные 1974 американских венчурных фондов. Ниже я привел сравнение среднегодовой доходности данного индекса с основными бенчмарками акций — S&P 500, Nasdaq и Dow Jones. Подробно про эти индексы я рассказывал в другой своей статье.

US Venture Capital Index and Selected Benchmark StatisticsPDF, 1.1 МБ

Как видим, на разных исторических отрезках среднегодовая доходность венчурных фондов сильно варьируется: на пятилетнем отрезке они показали 15,3%, а за периоды 10 и 20 лет — 9,04% и 22,9% соответственно. В некоторые периоды индексы акций обгоняли венчурные фонды, например на дистанции 5 и 15 лет.

Сравнение среднегодовой доходности индексов акций США с индексом венчурных фондов, данные на конец 2017 года

| 5 лет | 10 лет | 15 лет | 20 лет | 25 лет | |

|---|---|---|---|---|---|

| Venture Capital Index | 15,3% | 9,04% | 9,45% | 22,9% | 27,99% |

| S&P 500 | 15,79% | 8,5% | 9,92% | 7,2% | 9,69% |

| Nasdaq | 17,98% | 10,04% | 11,57% | 7,68% | 9,73% |

| Dow Jones | 16,37% | 9,28% | 10,25% | 8,36% | 10,96% |

Отличия простого инвестора от венчурного. Традиционный инвестор работает в более консервативном поле, зачастую формируя стратегический портфель из различных классов активов. В качестве оценки риска при этом рассматриваются рыночная волатильность, то есть степень изменчивости доходности, и цены на актив. Венчурный же инвестор рассматривает только технологичные проекты, а за риски принимается частичная потеря капитала.

Основные отличия венчурного подхода перед традиционным:

В одной из своих статей я приводил пример, как можно применить венчурную философию в традиционном инвестировании. Например, с целью диверсификации портфеля или поиска «растущих историй» среди перспективных компаний, вышедших на рынок через IPO.

Что касается российского венчурного рынка, всего, по данным РВК, в 2019 году активность проявили 89 бизнес-ангелов, которые заключили в общей сумме 170 сделок.

Топ-5 самых активных бизнес-ангелов в России в 2019 году:

Стадии венчурного инвестирования

Посевная стадия, она же seed stage: у компании есть концепция, но готовый продукт отсутствует. Работа над прототипом только ведется. На этом этапе предприниматель должен убедить инвесторов в том, что его стартап будет жизнеспособным и успешным на рынке. Затем потенциальный инвестор исследует технические аспекты продукта и экономическую целесообразность вложения.

Финансирование, полученное на этом этапе, часто идет на увеличение производства и дополнительный маркетинг.

Поздняя стадия, она же late stage или стадия пред-IPO. Компания трансформируется в крупную организацию и демонстрирует признаки публичной компании. Обычно это последний этап венчурного капитала. Основная его цель — сделать компанию публичной, чтобы венчурные инвесторы могли выйти из проекта, получив свою прибыль. Венчурные инвестиции на этой стадии направляются на подготовку слияния, принятие мер по поглощению конкурентов или на финансирование шагов, связанных с IPO.

В поздней стадии своего развития происходит выход венчурного капитала. Он может произойти тремя способами:

Условия на территории России

Обзор венчурной индустрии в РоссииPDF, 5.1 МБ

Организация Global Entrepreneurship Monitor провела анализ предпринимательского фона в различных странах на основе статистических данных и общих критериев, таких как государственная политика, образование, R&D, инфраструктура и т. д. Оказалось, что Россия опережает другие страны только по одному показателю — динамика внутреннего рынка. Для сравнения, Индия обгоняет общемировые метрики по всем характеристикам — там наилучшая почва для стартапов.

Распределение инвесторов в 2019 году

| Доля | Количество сделок | Количество выходов из сделок | |

|---|---|---|---|

| Венчурные фонды | 42% | 473 | 61 |

| Бизнес-ангелы | 43% | 170 | 14 |

| Корпорации | 15% | 133 | 7 |

Как стать венчурным инвестором

Обычно в венчурные инвестиции идут успешные предприниматели, бизнес которых достиг потолка в своем развитии, а покупать конкурентов из смежных сегментов не получается. Также, когда бизнес традиционный, невозможно произвести его экспансию за рубеж. Тогда предприниматели обращают внимание на венчурные проекты. Но самым популярным и удобным вариантом для них обычно является соинвестирование в рамках венчурных фондов.

Чтобы стать самостоятельным игроком, необходимо методично работать на свою репутацию, заниматься налаживанием связей и глубоко разбираться в предмете. Тогда о вас постепенно узнают, и все больше стартаперов будет обращаться к вам с предложениями финансировать их. Придется уделять процессу полноценное время — вряд ли получится заниматься венчурными инвестициями в режиме хобби.

Стать бизнес-ангелом. Самый простой и очевидный способ — инвестировать небольшие суммы в стартапы знакомых. А также постоянно мониторить инфополе и специализированные сообщества. Имеет смысл обратить внимание на технопарки и бизнес-инкубаторы, такие как «Сколково», Фонд развития интернет-инициатив и другие. Создание положительной репутации как инвестора и обширные контакты увеличивают шансы того, что молодая команда обратится к вам за финансированием. Также начинающим бизнес-ангелам имеет смысл присоединиться к клубам инвесторов, таким как Angelsdeck, и попробовать вложить капитал в 10—20 проектов на краудфандинговых платформах.

Краудфандинг. На международных платформах для венчурных инвесторов MicroVentures и Angellist или российской StartTrack можно найти и выбрать проекты, в которые вкладываются более опытные инвесторы. Сделки происходят в онлайн-режиме. В отличие от вложения через фонды не нужно платить комиссию за управление. Проекты публикуют отчетность о своей деятельности, что обеспечивает прозрачность вложений. Это один из самых недорогих способов попробовать себя в венчурных инвестициях и начать ориентироваться в этом мире.

Даже опытные инвесторы периодически вкладывают незначительные суммы через краудфандинговые платформы в разных странах, чтобы мониторить общую ситуацию на рынке.

Совместные инвестиции. Клубы инвесторов — это сообщества бизнес-ангелов, которые позволяют осуществлять совместные вложения в стартапы. Один из вариантов взаимодействия — когда инвестор поручает клубу найти подходящий проект для его вложений, за что отчисляет небольшой процент в виде комиссии. Выгода такого варианта в том, что не приходится самостоятельно считать перспективы и прибыльность проекта — это делают аналитики и экономисты клуба.

Нередко в рамках клуба инвесторов приглашают к соинвестированию — это прекрасная возможность начинающему венчурному инвестору войти в хороший проект с минимальными вложениями. В этих целях нередко создается синдикат.

Синдикат — это венчурный фонд, созданный для инвестирования в один конкретный стартап. В этом случае сделку возглавляет лид-инвестор, представляющий группу соинвесторов.

Синдикаты образуются как на краудфандинговых платформах, так и при посевных фондах. Например, можно проводить синдицированные сделки вместе с Angellist или в рамках отечественных клубов инвесторов. Этот способ снижает риски, так как дает возможность инвестировать вместе с опытными инвесторами. Но он подразумевает дополнительные затраты — сборы за административные и юридические услуги, а также вознаграждения менеджера за успех.

Как заработать на венчурных инвестициях

Обучение инвестированию. Для получения знаний в венчурной области стоит постоянно держать руку на пульсе, изучать материалы, общаться с другими инвесторами, проходить курсы. Например, венчурным инвестициям обучают ФРИИ и «Сколково».

Определение направления. Частным инвесторам ввиду малого капитала придется сфокусироваться на посевной и ангельской стадиях проекта, когда риски максимальны. До того как начать инвестировать, потребуется уделить время накоплению знаний и погрузиться в специфику бизнеса. Первые шаги в венчурных инвестициях лучше делать совместно с опытными бизнес-ангелами.

Поиск проекта. При выборе стартапа следует руководствоваться следующими критериями: предприятие в научно-технической сфере, наличие продуманного бизнес-плана, а время на воплощение проекта — не более шести лет. Также стоит тщательно проверить наличие прав интеллектуальной собственности, патентов и авторских прав в рамках реализуемого проекта или предусмотреть возможность их получения.

Подписание контракта. Перед тем как вкладывать деньги, обязательно стоит провести исследование перспектив и целей проекта. Главным вопросом на этапе переговоров является оценка стоимости проекта. Инвестор и стартаперы должны договориться о стоимости проекта.

Как правило, на данном этапе не существует объективной оценки стоимости предприятия, поэтому сойтись на цене может оказаться непросто. Цена предприятия формируется непосредственно в ходе переговорного процесса между руководством стартапа и инвестором. Как правило, она ближе к цене, предложенной последним. Это связано с тем, что профессиональный венчурный инвестор — гораздо более опытный переговорщик и, как обладатель капитала, имеет более сильную переговорную позицию.

Руководство по подготовке Term sheetPDF, 188 КБ

После определения стоимости компании стороны договариваются об условиях инвестирования, составляя предварительное соглашение Term sheet — документ, в котором оговариваются все основные детали предстоящего финансирования. Оно является промежуточным шагом к окончательному оформлению венчурной сделки путем заключения договора.

Стратегия развития. Выбирается в зависимости от характера проекта, его целей и финансирования. Нередко руководство проектом берет на себя сам бизнес-ангел.

Продажа акций на открытом рынке. Первую публичную продажу акций венчурный инвестор может осуществить после выхода компании на открытый рынок через IPO — первичное размещение. Акции на этом этапе предлагаются для покупки неограниченному кругу лиц, и венчурный инвестор имеет возможность выйти из сделки, зафиксировав свою прибыль.

Крупные венчурные фонды в России

Приведем топ самых крупных и активных фондов в 2019 году по данным РВК.

Иностранные фонды, совершившие сделки в РФ:

Успешные венчурные инвесторы

Журнал «Форбс» ежегодно формирует список самых успешных венчурных инвесторов. Этот рейтинг известен как список Мидаса. Журнал также публикует рейтинги успешных венчурных инвесторов Европы и женщин — венчурных инвесторов.