Для чего заполнять форму w8

Налоговая форма 8W-BEN – примеры заполнения

Когда наши соотечественники получают информацию о необходимости заполнения формы Налоговой службы США (IRS — Internal Revenue Service), то, как правило, впадают в некоторого рода ступор. «С какой стати я вообще должен что-то заполнять? Учитывая, что я не гражданин США, не имею никакого бизнеса в этой стране и вообще никогда там не был!».

Однако существует правило: если вы получаете доход в том или ином виде от источников в США, этому самому источнику, который является налоговым агентом, необходимо отчитаться, за что и кому он платит.

Если вы участвуете в каких-либо бонусных или партнерских программах (популярный пример – iHerb.com), беретесь за заказы на биржах фриланса, таких как Upwork, пользуетесь платежными системами или сервисами, такими как PayPal или Payoneer, – может потребоваться и, скорее всего, потребуется заполнить ту или иную налоговую форму от IRS.

Заполнение ее в подавляющем большинстве случаев – лишь ни к чему не обязывающая формальность. Без которой, однако, американская компания, являющаяся источником вашего дохода, не сможет продолжать с вами работать.

Об уплате налогов речь не идет: если вы не живете в США, не являетесь налоговым резидентом этой страны, то вы, конечно, никому и ничего не должны, а все поступления при необходимости декларируете и платите налоги дома. Но вашему американскому партнеру для отчетности в налоговой необходима заполненная форма.

Многие компании, желая упростить жизнь своим контрагентам, автоматизируют процесс: вам не нужно ничего распечатывать, заполнять от руки, отсылать – только поставьте галочку в указанных местах и подтвердите данные. Но хватает и тех, кто действует по-старинке — лишь информирует о том, что срочно необходима заполненная и подписанная форма для Налоговой службы. А некоторые даже требуют отправить обычной почтой бумажный оригинал, отказываясь принимать скан-копию.

Заполнить вроде бы и можно. Искать форму не надо: обычно ее предлагают скачать по прямой ссылке с сайта iRS.com, где отдельно представлен документ с объяснениями по заполнению. К примеру, iHerb.com собрал всю необходимую информацию на одной странице. Ссылки на формы, пояснения к заполнению – достаточно выбрать, заполнить, сфотографировать, загрузить.

Судя по отзывам, самый сложный элемент данной конструкции – тот факт, что и формы, и пояснения к ним написаны так называемым «юридическим языком», который порой сложно дается даже тем, кто владеет английским на неплохом уровне. Впрочем, даже приличный перевод ясности не внесет, а еще больше запутает. Десятки терминов, сносок на законы, статьи, параграфы могут изрядно потрепать нервы.

Цель данной статьи – помочь рядовому интернет-пользователю заполнить данную форму, сэкономив время и нервные клетки. Ничего сложного: владея информацией, вы потратите на весь процесс не более 5-10 минут.

Для начала определимся с теми формами, которые предоставляет для отчетности Налоговая служба Соединенных Штатов (IRS). Их несколько, и чтобы выбрать нужную, достаточно ответить на ряд простых вопросов.

| Вы гражданин США? | Вы владелец бизнеса, который платит налоги в США? | Вы юридическое лицо? | Ваша форма IRS |

| Да | Да /Нет | Да /Нет | From W-9 |

| Нет | Да | Да | Form W-8ECI |

| Нет | Нет | Нет | Form W-8BEN |

| Нет | Нет | Да | Form W-8BEN-E |

Несложно прийти к выводу, что подавляющее большинство наших соотечественников останавливаются на форме W-8BEN, поскольку являются физическими лицами, гражданами своей страны, не имеющими бизнеса в США.

Теперь попробуем просто и доходчиво, в форме вопросов-ответов объяснить основные моменты, связанные с конкретной формой и ее подачей.

Зачем нужна W-8BEN?

Получение физическим лицом какого-либо дохода в форме процентов, дивидендов, роялти и так далее от источников в Соединенных Штатах при отсутствии трудового договора (по контракту) предусматривает уплату налогов в размере 30%. Внести данную сумму должен тот самый «источник», то есть компания, с которой вы работаете, которая и выступает в данном случае налоговым агентом. Во избежание подобных проблем США заключены соглашения об Устранении двойного налогообложения в том числе с Российской Федерацией, Украиной, Казахстаном, Грузией. И, чтобы освободить ваш доход от налогов в США, подтвердив, что вы не налоговый резидент данной страны, форма W-8BEN как раз и необходима.

О каких суммах речь?

Форма подается в случае, если вы в календарном году получили доход от компании из США, превышающий 600 долларов.

Кому подавать W-8BEN?

Заполненная форма предоставляется только вашему контрагенту в США для отчетности. Отправлять ее куда-либо еще, в том числе в IRS, не нужно.

Имеется ли срок действия?

Срок действия документа – три года, либо пока не изменится статус налогоплательщика или какие-либо другие данные.

А если компаний – партнеров несколько?

В зависимости от количества компаний из США, с которыми вы работаете, форма W-8 BEN может потребоваться каждой из них. Это обычная практика: каждой компании необходимо индивидуально отчитаться перед налоговой.

Связываться с вами по указанным адресам никто не будет, никаких данных в фискальные органы по месту жительства также не передается. Переживать на этот счет не стоит.

Заполнение формы W-8BEN

Оговоримся сразу: при заполнении формы W-8BEN вы лишь идентифицируете себя, то есть просто подписываете форму, где указано, что вы гражданин РФ (Украины, Казахстана и так далее). Никаких сумм, процентов, контрагентов и прочих данных там нет.

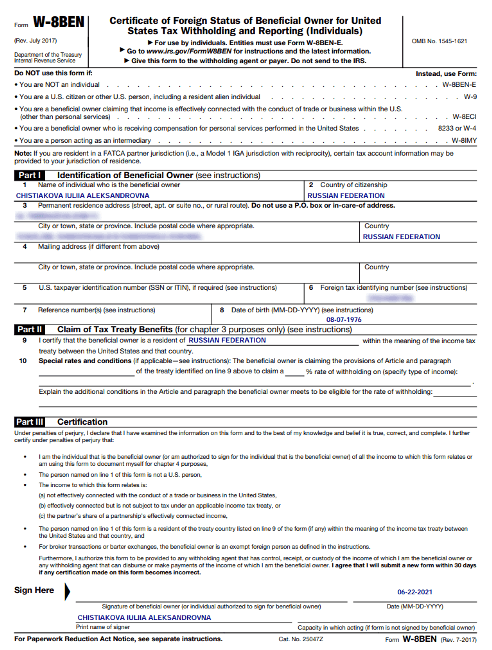

Заполняется не все – часть полей остается пустыми. Ставить прочерки в них не нужно – просто не вносите никакой информации. Форма состоит из нескольких частей. Давайте с примерами разберем типовой вариант заполнения. Наверное, не стоит, но на всякий случай напомним: язык заполнения – английский (латиница). Никаких требований типа «чтобы написание личных данных совпадало с загранпаспортом» нет.

Часть 1 – персональные данные

Скриншот налоговой формы 8W-BEN

Часть 2 – декларативная

Скриншот налоговой формы 8W-BEN

Часть 3 – подтверждение вышеуказанных данных

Остается поставить свою подпись, еще раз латиницей указать имя и фамилию, а также дату заполнения.

Скриншот налоговой формы 8W-BEN

Заполняется форма в единственном экземпляре, который отправляется налоговому агенту (то бишь той компании, с которой вы работаете). Никакие печати, подтверждения получения не нужны. Форма отправки – по согласованию. Обычно достаточно фотокопии, но иногда требуется и оригинал, который отправляется обычным письмом по указанному адресу.

Оставить свой комментарий

Форма W-8BEN: все, что нужно знать инвестору

Как же притягательны для россиян акции Apple, Facebook и других иностранных компаний! Мечта о доходе в валюте заставляет инвесторов активнее изучать вопрос покупки зарубежных бумаг. Но некоторые останавливаются в самом начале пути. Их пугает вопрос налогообложения. Предлагаю в нем разобраться, чтобы развеять неуверенность и страхи.

Я бы разделила изучение на две части: первая – что такое форма W-8BEN и как она может помочь российскому инвестору, вторая – как самому заполнить налоговую декларацию и заплатить налог в бюджет. Сегодня познакомимся с первой частью.

Что такое и зачем надо подписывать российскому инвестору

Форма W-8BEN – это документ, который служит подтверждением, что инвестор не является налоговым резидентом США. Она позволяет воспользоваться налоговыми льготами и платить меньше, чем без подписания документа.

Разберем более подробно:

На брокерский счет дивиденды поступают уже очищенными от налога: за минусом 30 %, если форма не подписана, и 10 %, если подписана. Это принципиальный момент для самостоятельного расчета НДФЛ, о котором речь пойдет чуть ниже.

Подписать документ рекомендую тем инвесторам, кто покупает ценные бумаги на Московской и Санкт-Петербургской биржах, имеет статус квалифицированного инвестора и торгует бумагами в США напрямую, а также тем, кто открыл счета у зарубежных брокеров и получил выход на американские биржи.

Порядок оформления

Документ оформляется на физическое лицо и действует на все открытые у брокера счета: простой брокерский счет и ИИС. Если у вас открыты счета у нескольких брокеров, то документ необходимо оформить у каждого из них. Срок действия – полные 3 календарных года. Например, мне одобрили 22.06.2021, после 31.12.2024 мне придется заново подписывать бумагу и отправлять на одобрение.

Оформление проходит через брокера, у которого открыт счет (или счета). Самостоятельно отправлять документ в США, налоговый орган или еще куда-то не надо.

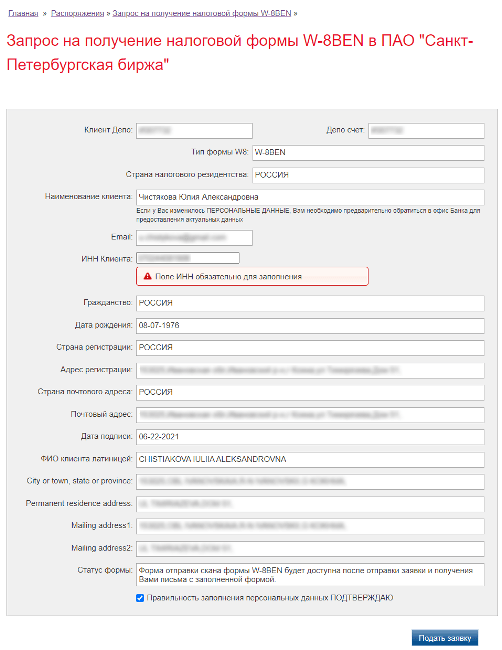

Порядок примерно одинаковый у всех брокеров. Я покажу на примере ВТБ, где у меня открыты счета, как подписать W-8BEN.

Шаг 1. Отправляем в личном кабинете запрос на получение документа. Все данные подтягиваются автоматически, мне пришлось только ввести свой ИНН.

На электронную почту через минуту пришла заполненная форма.

Шаг 2. Необходимо распечатать, подписать и отсканировать подписанную форму в формате PDF. Качество скана должно соответствовать следующим требованиям: изображение цветное или черно-белое, четкое, резкое, в фокусе, информация легко читается.

Шаг 3. Готовый документ отправляем брокеру через личный кабинет. В ВТБ для этого есть специальная вкладка.

Далее брокер отправляет форму на обработку в депозитарий Санкт-Петербургской биржи, который занимается учетом и хранением ценных бумаг. Когда ее рассмотрят, придет уведомление. Если документ будет принят, американская налоговая начнет автоматически удерживать только 10 % с дивидендов по акциям США.

Как рассчитать НДФЛ с иностранных ценных бумаг

Российский брокер не является налоговым агентом по налогу на доходы с дивидендов акций иностранных компаний, даже если они торгуются на Московской и Санкт-Петербургской биржах.

Сейчас активно идут разговоры, что это собираются изменить, но пока решение не принято. Это означает, что инвестор должен самостоятельно отчитаться перед налоговой инспекцией о полученных доходах и перечислить НДФЛ в бюджет РФ.

НДФЛ рассчитывается следующим образом:

Когда W-8BEN не поможет

Рассмотрим ситуации, когда вам нет необходимости подписывать W-8BEN:

Заключение

Мы разобрали все, что необходимо знать инвестору о форме W-8BEN. Самое главное – она нужна для оптимизации налогообложения. Для долгосрочного инвестора это очень важно, если он планирует инвестировать на американском рынке.

Процедура подписания простая. Сложности могут возникнуть только при некачественном сканировании или технических сбоях в работе брокера. Если примут решение об автоматическом перечислении налога без участия инвестора, то процесс еще больше упростится. Инвесторы очень ждут реализации этой инициативы. А как быстро вам утвердили документ?

Форма W-8BEN | Зачем она нужна и когда её стоит подписывать?

В последнее время, много вопросов про W-8BEN, почему-то все хотят ее подписать. Чем раньше, тем лучше.

Сегодня решил написать небольшую статью о этой форме. Расскажу зачем она нужна и когда ее нужно подписывать и стоит ли.

Сегодня разберем, то что касается работы на санкт-петербургской бирже.

Данная форма подписывается для того, чтобы не платить повышенный налог на дивиденды.

Почему-то, многие думают и уверены, что если они не подпишут W-8ben, то они будут платить 30% налога при работе с американскими акциями на спб, как с дивидендов, так и с перепродажи акций.

Если у вас не подписана форма, то вы и вправду, будете платить повышенный налог, который для американских акций, равняется 30%, но только с ДИВИДЕНДОВ.

С перепродажи, на СПБ, вы платите в РФ 13%. Подписана у вас форма или нет.

Первое что измениться, вы перестанете платить 30% налог на дивы с акций. В случае с акциями США, с вас будут удерживать 10%, НО!

Мало кто знает, что оставшиеся 3% налога вы должны заплатить самостоятельно на территории РФ.

Вы нацелены на получение высоких дивидендов. Придерживаетесь дивидендной стратегии.

Основная, ваша задача выстроить денежный поток в виде дивов.

Но с них вы платите 30% налога. Хотя можно платить 13%, вы подписываете форму и платите 10% там и самостоятельно доплачиваете 3% тут.

Ваш денежный поток из дивов станет больше на 24%, чем вы бы платили 30% налога.

Ваши дивы 10 000 долларов. Если форма не подписана, то вам придет 7 000 чистых денег.

Ваши дивы 10 000 и форма подписана, вам придет 9 000 и еще 300 долларов, вы самостоятельно заплатите в начале следующего года. Ваш чистый доход 8 700 долларов.

Разница в 1 700$. Стоит подписать? СТОИТ,

У вас есть инвестиционный счет на СПБ. Вы покупаете американские акции, в краткосрок, среднесрок и долгосрок.

Но покупаете с целью роста цен, а дивы, приятное дополнение.

К примеру, вы купили AAPL, который, возможно вырастет на сотни процентов, когда-то. Но див. доходность у AAPL, на данный момент, 0,69%.

Акции #aapl, за период инвестирования выросли с x$ до x*2$ и вы их продаете.

Вы получили результат 100% с этой инвестиции после перепродажи, с которых ваш брокер удержит 13% налога и вам придут дивиденды 0,69$ на акцию, с которых автоматом удержится 10% налога. И, у вас появляется обязательство заплатить оставшиеся 3% налога с дивидендов.

Т.Е. 0,0207$ с каждой акции.

Вы купили 1000 акций AAPL по 100$ и продали 1000 акций по 200$, получив доход 100 000 долларов. С них у вас удержат 13%.

Вам пришли дивиденды на эти акции. 100 000 * 0,69% = 690$.

690$ дивидендов, с которых у вас удержат 10% автоматом и у вас остается обязательство самостоятельно выплатить 20,7$ сша.

Если вы этого не делаете, то, рано или поздно вам начнут задавать вопросы. Потому что вы нарушаете закон.

Мне кажется, что если у вас не стоит задача получать высокие дивиденды и дивидендная политика компаний, для вас не самое главное, и если вы нацелены на рост цен своих активов, то нет необходимости в подписании данной формы.

Определите свою инвестиционную цель.

Если дивиденды, подписывайте, если торговля, не подписывайте.

Форма W-8BEN подписывается на 3 года.

Т.е. остаток текущего и потом еще 3 года. После она теряет силу и вам снова нужно ее подписать.

Мой номер тел. 7 961 207 3204. (WhatsApp Telegram)

Да. Нужно отчитаться за дивиденды в доллара.

Нет обязательства еще платить налог, в отличии от случая, когда форма подписана.

Спасибо, что дополнили.

Дважды или трижды подписывал форму через Тинькофф, сначала ее принимают, а затем в очередной раз просят переподписать. Ещё одна причина не заморачиваться с ней, если по дивам нет особых прибылей.

Приветствуем.

Если возникают сложности с подписанием формы, то напишите нам в ЛС, пожалуйста, оперативно все решим.

Здравствуйте, спасибо, я в принципе решил, что обойдусь без неё на данном этапе. Да и принтер-сканер отсутствует под рукой.

Сначала, как говорит автор данного поста, я также заблуждался в предназначении данной формы.

Не стал подписывать форму. Дивиденды составляют максимум 100 баксов в год. Выигрыш копеешный. Больше мороки заполнять декларацию

Нужно ли данную форму подавать каждому брокеру в котором оформлены брокерские счета? Или достаточно в одном месте

W-8BEN для физических лиц

Управление

клиентского обслуживания

«Открытие Брокер»

Форма W-8BEN позволяет определить ваше налоговое резидентство, тем самым уменьшив налоговую ставку по дивидендам по американским ценным бумагам. По умолчанию ставка налога в США — 30%, но для налоговых резидентов РФ ставка составляет — 13%.

При подписании полной формы W-8BEN налог с дивидендов по американским ценным бумагам будет уменьшен с 30% до 10%. Эмитент в США автоматически удерживает 10% с дивидендов. При этом ещё 3% нужно заплатить самостоятельно, подав налоговую декларацию 3-НДФЛ в ФНС.

Исключение: дивиденды по инвестиционным трастам недвижимости — REIT — всегда облагаются налогом по ставке 30%.

До момента предоставления полной формы W-8BEN налог с дивидендов будет взиматься по ставке 30%.

Полная форма оформляется в бумажном виде в офисе брокера. Именно полная форма позволяет вам уменьшить налоговую ставку по дивидендам от американских ценных бумаг с 30% до 10%.

В то время как упрощённая форма не уменьшает данную ставку, а только даёт вам возможность совершать операции с ценными бумагами. Она оформляется дистанционно брокером без визита в офис.

Если вы не собираетесь получать дивиденды по американским акциям и совершаете только спекулятивные краткосрочные сделки по покупке/продаже, то можете пользоваться упрощённой формой W-8BEN. Это сэкономит вам время на поездку в офис и денежные средства, которые вы заплатите за оформление полной формы.

При этом при любой форме W-8BEN, полной или упрощённой, налоговая ставка на доход от сделок купли/продажи для налоговых резидентов РФ составляет 13% и не меняется.

«Открытие Брокер» предоставляет доступ к трём площадкам, на которых вам может понадобиться W-8BEN: Санкт-Петербургская биржа, ИТП Глобал и фондовый рынок Московской биржи, где теперь также можно приобрести акции иностранных компании.

Стоимость оформления зависит от типа W-8BEN и площадки.

Оформляется в офисе брокера

Оформляется автоматически сразу при открытии счёта

Оформляется в офисе брокера

Оформляется автоматически только при наличии ценных бумаг в портфеле

Фондовый рынок Московской биржи (акции иностранных компаний)

Оформляется в офисе брокера

Оформляется по запросу на почтовый ящик clients@open.ru

Обязательно сообщите менеджеру при оформлении в офисе W-8BEN, на каких именно площадках вы планируете её использовать. Это позволит менеджеру быстрее сориентировать вас по стоимости и срокам обработки.

Форма W-8BEN действительна три календарных года. Например, подписанная форма в сентябре 2019 года истечёт в последний день 2022 года, то есть 31 декабря 2022 года.

Мы рекомендуем заранее переподписать форму W-8BEN до истечения срока для корректного расчёта налогов. До момента предоставления полной формы W-8BEN налог с дивидендов будет взиматься по ставке 30%.

Если у вас изменились данные, например, фамилия, место регистрации или проживания, то необходимо подать форму W-8BEN с новыми данными.

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом — ответим на любые вопросы!

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

💰Fingram: зачем инвестору форма W-8BEN

2 Время прочтения: 3 минуты

Начинающие инвесторы часто не знают, что можно сократить налоги на дивиденды по акциям американских компаний. Для этого нужно подписать у брокера форму W-8BEN. Что это за документ и каким образом его подписать – в этом выпуске Fingram.

1. Что такое форма W-8BEN?

Соглашением об избежании двойного налогообложения предусмотрено подписание формы W-8BEN, в которой говорится о том, что инвестор не является налоговым резидентом США. Это документ, подписав который, можно снизить налог на дивиденды по акциям американских компаний, удерживаемый иностранным регулятором. Таким образом, для вас налог в пользу США составит всего 10% вместо 30%. Но 3% нужно будет самостоятельно доплатить в пользу России в ФНС.

2. Как подписать форму W-8BEN?

Алгоритм действий такой (у каждого брокера он может отличаться):

1. Запросите форму W-8BEN у вашего брокера в своем личном кабинете.

3. Распечатайте файл.

4. Подпишите документ.

5. Отсканируйте или сфотографируйте подписанную форму W-8BEN.

6. Отошлите полученное фото обратно брокеру.

Теперь брокер обработает форму и при начислении дивидендов по акциям американских компаний с вас спишут налог в 10%.

3. Форма W-8BEN действует на все иностранные акции?

Есть два исключения:

Бонус:

Срок действия формы W-8BEN – три года.

Документ распространяется и на бумаги, купленные на ИИС.

Форма W-8BEN подписывается для каждого брокера отдельно. Это лучше всего сделать до зачисления вам первых дивидендов по акциям США.

Возникающие вопросы и неточности лучше решать, обратившись конкретно в свою брокерскую компанию.

Многие брокеры могут принять, но не обрабатывать форму W-8BEN на протяжении долгого времени. Если вы видите, что форма не обрабатывается в течение недели, нужно отозвать ее и запросить на подпись заново.

Если брокер не успел обработать подписанную вами форму, с дивидендов так же будет удерживаться 30% налога. Вернуть его уже невозможно.

Помните, что мы доплачиваем 3% от полученных дивидендов до вычета из них налогов!

Чтобы уплатить их в ФНС, необходимо подтверждение налоговой службы США о том, что с дивидендов по акциям уже оплачено 10% налога. Но есть нюанс. Скорей всего, мы это подтверждение из Центрального депозитария США не получим. Так как этот вопрос еще не урегулирован, ФНС РФ, скорей всего, попросит оплатить полностью 13% налога. Таким образом, с дивидендов по акциям компаний США российский инвестор будет оплачивать налог в 23%.

Вы знали о такой форме? Кто уже подписывал форму W-8BEN и отчитывался в ФНС, как все прошло?

Зоя ВАСЮТЧЕНКО, Banki.ru

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t