Что такое внебиржевой рынок простыми словами

Внебиржевой рынок ценных бумаг

Биржа не является единственной площадкой, предоставляющей инвесторам возможность заключения сделок купли-продажи активов. Альтернативой ей предстает внебиржевой рынок, позволяющий любому физическому лицу, обладающему достаточным капиталом, заводить счет и осуществлять работу с акциями и другими активами. В данной статье будут рассмотрены суть, принцип работы и первостепенные аспекты, закладывающие фундамент в понятие внебиржевого рынка.

Что значит внебиржевой рынок ценных бумаг

Внебиржевой рынок, иначе называемый ОТС (от англ. over-the-counter, что дословно переводится как «внебиржевой»), представляет собой инструмент для работы инвесторов с ценными бумагами за пределами биржи, а также служащий площадкой для заключения сделок между контрагентами.

Суть внебиржевого рынка состоит в долгосрочном инвестировании с целью получения дивидендных доходов по причине нечастого изменения котировок и упразднения значимости ликвидности финансов.

В определение внебиржевого рынка входят понятия организованного и неорганизованного рынков.

Идея организованного внебиржевого рынка состоит в наличии определенной площадки, деятельность которой, в свою очередь, направлена на процесс объединения заявок контрагентов. По сути, такой принцип работы кажется идентичным работе привычной биржи, однако в случае с рассматриваемым рынком средства инвестора не защищены, но при этом он имеет возможность выводить в разы больше денег, чем на бирже.

Отличие неорганизованного рынка ценных бумаг от организованного состоит в отсутствии четко регламентированных требований, ориентируемых на предмет совершения сделок. Ее участники самостоятельно договариваются обо всех тонкостях проводимой операции. Неорганизованный рынок отличается повышенной степенью риска и большим количеством мошеннических операций, производимых на нем.

Отличие внебиржевого рынка от биржевого

Внебиржевой рынок, в отличие от биржевого, не имеет строгих правил проведения операций купли-продажи, не ориентирован на акции и бонды наиболее надежных эмитентов, а также не обладает гарантией осуществления сделки ввиду отсутствия участия площадки.

Однако существуют и положительные аспекты различий между рынками. Например, в работе с внебиржевым рынком отсутствует формальная структуризация работы, ввиду чего инвестор может осуществлять сделки в любой удобный для него временной промежуток и из любого места, а также потенциально обеспечивается более высокая доходность, нежели на биржевом рынке.

Правила торговли ценными бумагами на внебиржевом рынке

Для получения доступа к торгам участнику внебиржевого рынка достаточно открыть брокерский счет у аккредитованного брокера. Также стоит отметить, что официальной цены на товар на внебиржевом рынке не существует, что позволяет брокеру устанавливать любую выгодную для него цену.

Проведение любых сделок в пределах внебиржевых площадок происходит по следующему принципу: клиент связывается с брокером и озвучивает желаемый результат от вложений, далее, принимая работу, брокер называет цену инвестиции, включающую процент за оказываемую им услугу, составляющий основной источник прибыли брокерской компании.

Как купить акции на внебиржевом рынке

Для приобретения акций существует два основных метода. Первый заключается в необходимости совершения звонка трейдеру и подачи ему торгового поручения, отталкиваясь от которого трейдер сможет понять, за какую стоимость и в каком количестве инвестор готов купить ценные бумаги. Второй же состоит в работе непосредственно с самой площадкой, позволяющей находить выгодные цены и сводить контрагентов для заключения сделок. О том, как купить акции на бирже, мы уже рассказывали.

Преимущества и недостатки внебиржевого фондового рынка

Преимущества внебиржевого рынка:

Недостатки внебиржевого рынка:

Кому целесообразно торговать на внебиржевом рынке

Внебиржевой рынок в большинстве своем предназначен для опытных инвесторов, которые по той или иной причине остались не удовлетворены условиями проведения сделок на бирже. Также рынок практичен в использовании для контрагентов, желающих иметь между собой непосредственную связь в процессе ведения переговоров. Также на внебиржевом рынке заключаются крупные сделки с большими объемами акций или облигаций.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Что такое внебиржевой рынок

Внебиржевым рынком ценных бумаг (также его называют OTC рынок — от английского over the counter) можно назвать любую форму взаимоотношений между покупателем и продавцом, которые они осуществляют вне организованных, лицензированных площадок.

Например, договор купли/продажи ценных бумаг, заключённый между двумя физлицами, является OTC сделкой, совершенной на неорганизованном внебиржевом рынке. Также существуют организованные внебиржевые рынки, например, российская площадка RTS Board.

Организованный внебиржевой рынок — это некоторая площадка, которая агрегирует заявки тех или иных контрагентов. То есть некоторые правила работы установлены, но всё же они не так жестки, как на биржевом рынке, и гарант исполнения обязательств, в большинстве случаев, всё так же отсутствует.

Внебиржевой рынок характеризуется:

Информация о цене и объёме сделки между двумя физлицами из примера выше крайне малодоступна. По сути, она будет раскрыта лишь в налоговые органы (будет ли?) при подаче продавцом налоговой декларации с целью отчитаться о своих доходах и уплатить НДФЛ. Иначе говоря, единого агрегатора информации по ценам и объёмам сделок на неорганизованных внебиржевых торгах нет, что затрудняет анализ спроса и предложения на тот или иной финансовый инструмент.

Например, заключая сделки с ценными бумагами в анонимном режиме торгов на Московской бирже, гарантом исполнения сделки (то есть того, что покупатель получит купленные бумаги, а продавец — деньги за них) выступает центральный контрагент в лице Национального клирингового центра (НКЦ). На внебиржевом рынке, в большинстве случаев, такого гаранта для профессионального участника нет. Поэтому если речь идет о сделке между профессиональными участниками, то, как правило, между ними должны быть открыты кредитные линии. Проще говоря, каждый профучастник (брокер, дилер и т.п.) принимает решение, что контрагентом с X можно заключать сделки на объём не более 1 млн USD, с Y — не более 5 млн USD и так далее. Подобный подход позволяет контролировать величину потерь в случае неисполнения обязательств контрагентом.

Так как гаранта исполнения внебиржевых сделок обычно нет, а большинство участников торгует, руководствуясь лимитами друг на друга, то и преддепонирование активов для сделки (денежных средств для покупателя и ценных бумаг для продавца) нет. Например, ваши ценные бумаги лежат у регистратора, и вы решаете их продать внебиржевой сделкой некому контрагенту. Таким образом, вы можете заключить договор купли/продажи с ним и, в зависимости от условий этого договора, например, после оплаты контрагентом на ваш банковский счёт стоимости пакета бумаг, подать регистратору поручение на перевод ценных бумаг на счёт контрагента. При этом нет необходимости заранее обременять бумаги под сделку или переводить их на счёт депо какого-либо брокера. Тем не менее, необходимо понимать, что при заключении подобной сделки стороны несут риск того, что одна из сторон не сможет рассчитаться по сделке. Например, после проведения платежа покупателем продавец не осуществит перевод ценных бумаг. В случае проведения подобной сделки через брокера (а ещё лучше —внутри одного брокера) последний будет являться гарантом исполнения сделки, но оба контрагента должны будут заблаговременно преддепонировать активы на своих счетах.

Отсутствие стандартизированности работы на внебиржевом рынке предполагает возможность установить любой приемлемый для покупателя и продавца срок и порядок расчётов.

Как правило, внебиржевые сделки с ценными бумагами рассчитываются в интервале Т0 — Т+30, где Т — это день сделки, а цифра — количество дней до дня расчётов. Более того, контрагенты могут договориться о разных датах оплаты и поставки бумаг. Для минимизации риска нерасчётов по внебиржевой сделке может использоваться модель расчётов DVP (delivery versus payment).

Для этих целей должно быть привлечено третье лицо. Таким лицом в российской практике, например, может выступать Национальный расчётный депозитарий (центральный депозитарий в РФ). При таком типе расчётов предварительного депонирования активов перед заключением сделки также не требуется, однако НРД проведет взаиморасчёт между контрагентами только в том случае, когда оба контрагента обеспечат активы на своих счетах (покупатель — деньги, а продавец — бумаги) и подадут зеркальные инструкции на осуществление расчётов.

В случае же наличия контрагентских лимитов между собой и доверительных отношений обычно заключаются сделки с расчётами FOP (free of payment), когда расчёты по деньгам проходят по расчётным счетам контрагентов в банках, а движение бумаг — по счетам депо. При этом ни банк, ни депозитарий, обслуживающие контрагентов, достоверно не знают и не подтверждают информации о выполнении контрагентами своих обязательств в полном объёме.

Инвестиции в акции внебиржевого рынка — подробный обзор

В этой статье мы познакомимся с нюансами инвестирования в компании, которые котируются на внебиржевом рынке. Как их купить и стоит ли в них вкладывать деньги, в чём плюсы и минусы.

1. Что такое внебиржевой рынок простыми словами

Напомним, что фондовая биржа представляет централизованную площадку, где происходит торговля ценными бумагами. Продавцы и покупатели друг друга не знают. Они покупают и продают активы через своего брокера и нет никакой информации, кто является вторым участником сделки.

Внебиржевая сделка («ОТС deal» — over the counter) — это сделка с ценной бумагой, заключённая напрямую. Покупатель и продавец знают через какого брокера происходит сделка.

На западе внебиржевой рынок называют «over the counter» (OTC).

На внебиржевом рынке обращаются акции, форварды, внебиржевые облигации, опционы.

Через внебиржевой оборот проходит примерно 2/3 всего оборота ценных бумаг. По торговому обороту он даже превосходит фондовый. Здесь заключают множество сделок инвестиционные фонды и банки.

Далеко не все компании могут пройти листинг на фондовую биржу. Это может быть связано со множеством причин. Например, низкая рыночная капитализация, отсутствием потребности в продаже ценных бумаг, экономия на аудитах и взносах.

Существуют два вида внебиржевого рынка:

Частному инвестору гораздо доступнее и проще купить внебиржевые акции через организованную площадку RTS Board. Подать заявку можно через фондового брокера (далее мы привёдем ссылки на них).

В США внебиржевой рынок называется:

2. Особенности и нюансы внебиржевого рынка

Главная особенность внебиржевого рынка, что торговля на нём не стандартизирована.

3. Как купить ценные бумаги на внебиржевом рынке — инструкция

Для работы на фондовом рынке вам потребуется брокер. Он будет являться организатором и модератором сделки, как на основной бирже, так и на внебиржевом рынке.

Шаг 1. Регистрация у брокера

Не все фондовые брокеры предоставляют клиентам доступ к внебирже. Такой доступ имеют следующие крупнейшие брокерские компании:

Это одни из самых крупных брокерских компаний в России. У них самые самые низкие комиссии на торговые операции. Ввод и вывод денег осуществляется без комиссии. Вы самостоятельно принимаете решение когда купить, когда продать, в каком объёме.

Так выглядит форма регистрации брокера:

Шаг 2. Открытие торгового счёта

Для участия в торгах необходимо открыть брокерский счёт. На этом счёте могут одновременно находится деньги и ценные бумаги. Для открытия брокерского счёта в личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

После чего выбрать тип брокерского счёта:

Есть несколько вариантов брокерских счётов. На любом счёте можно совершать торговые операции, отличия лишь в условиях.

Например, есть ЕДП (единая денежная позиция), на котором можно одновременно покупать акции, облигации, опционы, валюту, товары — что очень удобно.

Есть ИИС (индивидуальный инвестиционный счёт), который также позволяет приобретать все финансовые инструменты. Главным плюсом ИИС является наличие возможности получать налоговые льготы.

Подробнее про ИИС читайте:

Шаг 3. Пополнение торгового счёта

Сразу после открытия брокерского счёта его можно будет пополнить. Это можно сделать в любое время. Счёт может существовать без денег сколь угодно долго. Пополнение бесплатное и не облагается никакими комиссиями.

Например, можно приехать в банк брокера и пополнить счёт наличными. Это удобно для жителей Москвы и Подмосковья. Если банк находится на большом отдалении или нет возможности приехать, то можно перевести средства безналичным переводом.

Можно перевести деньги на биржу безналичным переводом через дебетовую карту Тинькофф. Межбанковские переводы проводятся без комиссии. Пополнить карту Тинькофф можно также без комиссии. Карта бесплатная в обслуживании, на остаток начисляются проценты (6,0%), кэшбэк на все покупки. В целом очень удобная карта для жизни, более подробно читайте: обзор карты Тинькофф.

Шаг 4. Покупка ценных бумаг на внебирже

Брокер предоставит доступ к бирже через торговый терминал (Quik и приложение для смартфонов). Через них будет осуществляться торговые операции на основной секции биржи.

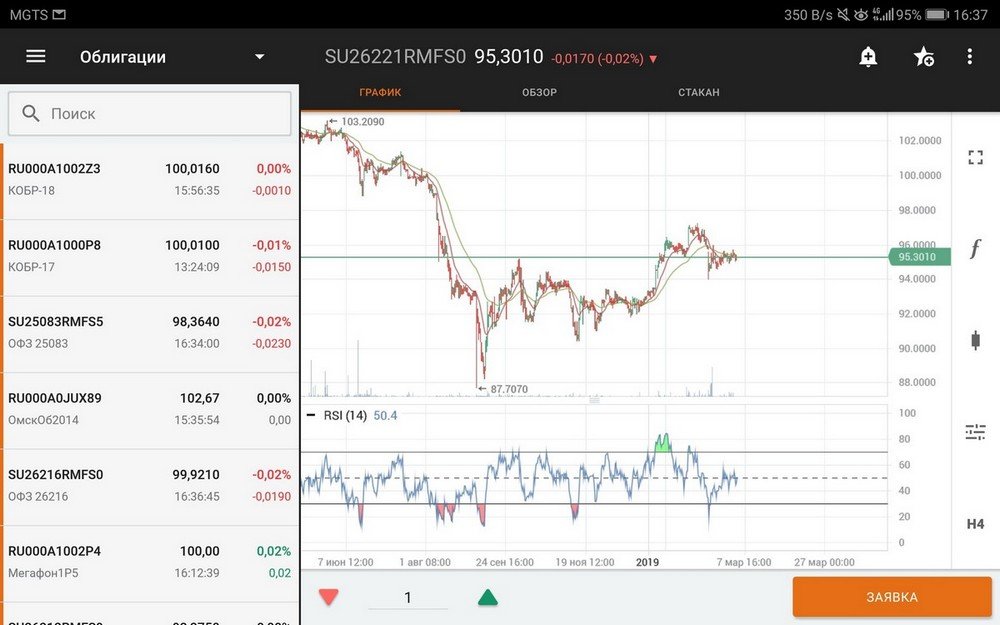

Например, так выглядит интерфейс при покупке облигаций ОФЗ через мобильное приложение «Финам Трейд» (брокер Finam):

Для отправки заявки на внебиржевой рынок потребуется позвонить брокеру и попросить соединить с отделом трейдеров. Далее можно составить заявку на покупку или же попросить брокера поискать текущие выгодные предложения по какому-то активу.

Если на выставленную заявку найдётся покупатель, то вам позвонят и скажут о проведении сделки.

4. Плюсы и минусы внебиржевого рынка

Разбор: что такое внебиржевой рынок, и какие сделки там совершают

Биржа – далеко не единственное место, где инвесторы могут совершать операции с акциями и другими активами. В том случае, если два контрагента хотят договориться напрямую на специальных условиях, они могут использовать так называемый внебиржевой рынок (Over The Counter, OTC).

Сегодня мы поговорим о том, как этот рынок устроен, чем отличается процесс совершения сделок на нем, и зачем здесь нужен биржевой брокер.

Примечание: внебиржевой рынок – это инструмент для опытных инвесторов, которых почему-то не устраивают условия сделок, которые они могут получить на бирже. Для совершения сделок на внебиржевом рынке понадобится открыть брокерский счет онлайн.

Что такое Over The Counter

Это децентрализованные рынки для совершения операций без посредников. Сделки на них проходят напрямую между двумя контрагентами. Для этого используется телефон, email, или специализированный софт (например, терминал Bloomberg).

На рынке OTC дилеры выступают в роли маркетмейкеров – участники объявляют цену, за которую готовы купить или продать определенный актив. Сделка проходит между двумя участниками, при этом другие игроки рынка не могут знать, по какой цене она была совершена.

Чем торгуют на внебиржевом рынке

На внебиржевом рынке инвесторы могут совершать операции с активами различных типов: от акций до всевозможных бондов, деривативов и структурных продуктов. Часто информации о конкретных финансовых инструментах в открытых источниках практически нет.

Соглашение, по которому проходит сделка, отличается от стандартного договора купли\продажи финансовых инструментов на бирже. В нем стороны согласуют такие условия, как цена покупки или продажи, вид инструмента, а также, возможные дополнения.

Риски

Устройство OTC-рынков подразумевает значительно более высокую степень риска. В частности, здесь есть риски контрагента – то есть вероятность того, что одна из сторон сделки обанкротится до того, как выполнит свою ее часть или не сможет сделать это в будущем.

Непрозрачность рынка OTC также способствует росту уровня риска. К примеру, во время ипотечного кризиса в США в 2007-2008 годах многие деривативы CDO (Collateralized Debt Obligation — облигации, обеспеченные долговыми обязательствами) и CMO (Collateralized Mortgage Obligations — облигации, обеспеченные ипотечными обязательствами) – торговались исключительно на рынке OTC.

Банки выпускали CDO на основе плохих жилищных кредитов, выданных людям, которые не могли их оплачивать или внесли минимальный первоначальный взнос. С развитием кризиса на рынке недвижимости США, такие финансовые инструменты стали токсичными, держатели массово пытались от них избавиться. Однако упавшая почти до нуля ликвидность сделала решение этой задачи крайне сложным.

Зачем нужен брокер

Чтобы избежать подобных ситуаций, инвесторам необходимо тщательно просчитывать возможные риски или привлекать специалистов, которые смогут это сделать. В этом как раз и заключается роль биржевого брокера при проведении таких сделок. В рамках внебиржевого рынка компания может быть как брокером, так и расчетным центром, помогая оценивать все риски.

К примеру, ITI Capital оказывает услуги сопровождения внебиржевых сделок с акциями, еврооблигациями, форвардными или опционными контрактами, структурными продуктами, РЕПО. Мы проводим сделки любой сложности с большим количеством финансовых инструментов.

Внебиржевой рынок: осторожно, работают профессионалы

Мы много писали о работе биржи, и не случайно, ведь именно про биржу нас чаще всего спрашивают начинающие инвесторы. Только вот биржа – это еще не все. Ведь рынок инвестиций простирается далеко за ее пределы. Давайте разберемся, что такое внебиржевая торговля и зачем она нужна.

Золотая треть

Изначально вся торговля была внебиржевой. Компании выпускали свои акции и облигации и продавали их инвесторам напрямую или через посредников. Но постепенно система усложнялась, обороты росли и потребовалось как-то упорядочить торги. Тогда и появилась биржа. А вместе с биржей – требования к участникам торгов, причем довольно жесткие. В результате далеко не каждая компания может пройти листинг – процедуру попадания на биржу. Так что 2/3 всего оборота ценных бумаг обходят биржу стороной.

И только одна треть бумаг – в основном крупных корпораций – добирается до биржи. За бортом же остаются мелкие и средние корпорации, а также крупные, чьи бумаги по разным причинам не попали на биржу.

Кто не попадает на биржу?

Новичку может показаться, что ответ очевиден: раз бумага не на бирже, это какие-то мошенники и спекулянты. На самом деле нет. Хотя шанс напороться на обманщика за пределами биржи довольно высок. На самом деле продавать и покупать вне биржи может быть очень выгодно. Ведь сделки проходят напрямую, без посредников. Только между покупателем и продавцом. И оба избавляются от необходимости платить огромное количество комиссий.

Кроме того, сделка проходит за закрытыми дверями: покупатель и продавец договариваются о цене напрямую, для других же участников рынка она остается тайной.

Как попасть на внебиржевой рынок?

Может случиться так: ваш друг владеет компанией, которая решила выпустить облигации. Но на Мосбирже компания пока не зарегистрировалась (не прошла листинг). Поэтому друг предлагает вам купить у него облигации напрямую. Вы можете оформить сделку и станете участником так называемых “неорганизованных” внебиржевых торгов. То есть торгов, которые проходят напрямую без посредников. Но имейте в виду: продать такие облигации будет сложнее, чем биржевые. Ведь на них еще нужно будет найти покупателя.

Если же у вас нет друзей, выпускающих собственные облигации, вам придется воспользоваться “организованными” внебиржевыми торгами, то есть помощью специальных электронных площадок со своими правилами. И кстати, их услуги не так уж дешево стоят.

Самые известные внебиржевые площадки:

Впрочем, подобных площадок гораздо больше, можете выбрать любую.

Какие сделки бывают на внебиржевом рынке?

Поставочный форвард — самая частая сделка. Это когда вы покупаете или продаете ценные бумаги за деньги. Если расчет при этом происходит быстро, в ближайшие два дня, то такая сделка называется “спот”.

Расчётный форвард — сделка, по которой каждая из сторон берет на себя обязательство заплатить в будущем другой стороне определенную сумму денег в случае изменения курса валют.

Например, Джон и Жора заключают сделку. Джон продает товар в долларах, а у Жоры есть рубли. Жора не собирается бегать в обменник, вместо этого он договаривается с Джоном на расчетный форвард. Жора совершает УСЛОВНУЮ покупку долларов у Джона по курсу 50 рублей за доллар. Но день исполнения форварда – через месяц после этой условной сделки. Если через месяц курс доллара окажется выше условной цены, например, 60 рублей, то разницу в сумме покупке Джон компенсирует за свой счет. Если же курс окажется ниже, например, 40 рублей, Жора сам доплачивает разницу.

Расчетные форварды часто используют для спекуляции на курсах валют, без продажи или покупки товаров. Никакой правовой защиты у такого рода сделок нет, в 1998 году российский суд даже приравнял их к пари.

Внебиржевой опцион — сделка, при которой одна сторона получает право, но не обязанность на покупку или продажу актива. Например, право на покупку определенных акций в определенное время.

Плюсы и минусы внебиржевой торговли

Выводы

Так стоит ли входить во внебиржевую торговлю и насколько это выгодно? Что ж, решать это можете только вы. Посоветовать можем только одно: внимательно взвесьте все “за” и “против” перед совершением любой сделки.