Что такое вексель сбербанка простыми словами

Обзор векселей Сбербанка: виды, плюсы и минусы, как купить и обналичить

Слово «вексель» многим кажется устаревшим и неактуальным, но на деле это не так. Один из старейших финансовых инструментов и сегодня используется физическими и юридическими лицами. Ежегодный оборот в России сопоставим по величине с внутренним валовым продуктом страны.

Ценную бумагу выпускают практически все банки России. Особой популярностью пользуется вексель Сбербанка. Основное преимущество финансовой организации – развитая филиальная сеть. Она позволяет быстро и удобно оформить ДЦБ, передать ее другому лицу или предъявить к оплате.

Что такое вексель Сбербанка

Ценная бумага передается посредством индоссамента – особой надписи, подтверждающей переход прав.

К преимуществам долговой ценной бумаги для физических и юридических лиц относят:

Успей воспользоваться удвоением налогового вычета до 31 декабря 2021 г.

Как выглядит

Векселя Сбербанка оформляются на высокозащищенных бланках, их печатает ФГУП ГОСЗНАК. Визуально документ представляет собой лист бумаги формата А4, основная часть которого окрашена в неоднородный желто-розовый цвет («ирисовый закат»). Вокруг расположена ажурная гильоширная темно-зеленая рамка. В верхней части находится номер, сумма и информация о финансовой организации.

Подлинная ДЦБ защищена:

Насколько надежен такой вид вложений

Оценить надежность долговых ценных бумаг позволяет комплексное изучение характеристик в рамках таблицы.

Таблица 1. Оценка надежности

| Риск | Подробная информация |

| Отзыв лицензии у Сбербанка | Сбербанк – мощная финансовая организация, контрольный пакет акций которой принадлежит государству. Риск обрушения банка минимален |

| Подделка | Высокозащищенные бланки и единая электронная система учета позволяют проверить подлинность за несколько минут |

| Страхование вкладов | В отличие от банковских депозитов, денежные средства, размещенные в ценных бумагах, не страхуются |

| Утрата, кража, порча | В случае утраты вексель блокируют к оплате. Средства можно получить на основе судебного решения |

Из вышесказанного следует, что вексель – надежный финансовый инструмент. Хотя сумма не застрахована в Агентстве страхования вкладов, репутация Сбербанка позволяет не волноваться о потенциальных рисках.

Преимущества и недостатки

Перед оформлением ДЦБ следует изучить плюсы и минусы.

К положительным характеристикам относят:

Для оформления доступно несколько простых разновидностей ДЦБ. Подходящую выбирают исходя из собственных потребностей и задач. Все векселя оформляются в российской или зарубежной валюте.

Процентные

Реализуется по номиналу. По окончании срока клиент получит доход: начисленный оговоренный процент на сумму номинала.

Дисконтные

Дисконтный вексель погашается по номиналу, а оформляется с учетом потенциальной прибыли. Величина последней и составляет доход держателя. Прибыль формируется за счет разницы между номиналом и ценой реализации ДЦБ.

Основные условия размещения простых векселей ПАО «Сбербанк»

Все операции по ценным бумагам производятся на основании утвержденных банковских условий. Их следует изучить до оформления сделки.

Сроки платежа

Сроки платежа определяют, когда можно получить деньги:

Дата составления

При оформлении ценной бумаги сумма списывается со счета Сбербанка или другой банковской организации.

Датой составления будет считаться:

Срок давности

Если вексель не предъявлен в указанный на бланке срок, то владелец ДЦБ вправе востребовать собственные средства в течение 3 лет. Если этого не происходит, то обязательства банка считаются выполненными, и клиент не может забрать вложенные деньги.

Оплата векселей

Ценную бумагу можно погасить в любом офисе Сбербанка, уполномоченном на проведение подобной операции. Оплата производится безналично на счет владельца векселя. Сумма выплачивается только в рублях.

Процентные ставки и доходность

Процентная ставка по ДЦБ зависит от суммы, срока размещения, валюты и наличия специальных предложений. В среднем ставка на рублевые векселя Сбербанка начинается от 4,4 % годовых. Иностранная валюта размещается под 0,6 % годовых.

Формы банковских документов

Для гашения ценной бумаги необходимо представить следующие документы. Типовые банковские формы приведены на официальном сайте Сбербанка.

Таблица 2. Документы для гашения

Тарифы по операциям

Важный вопрос – сколько стоит обслуживание векселя. Выдача и базовое сопровождение ценной бумаги бесплатно.

Среди доступных операций:

Когда и как можно обналичивать вексель

Обналичивать вексель Сбербанка можно в установленный срок или досрочно. В последнем случае проценты не будут начислены.

Порядок обналичивания

Для гашения векселя Сбербанка физическому лицу необходимо:

Юридическое лицо предварительно оставляет заявку на гашение ценной бумаги в личном кабинете, а затем обращается в офис.

Другие услуги по векселям Сбербанка

Сбербанк оказывает дополнительные услуги, касающиеся ценных бумаг. Все они бесплатны.

Таблица 3. Дополнительные услуги

| Услуга | Информация |

| Обмен | Предполагает эквивалентный обмен ценных бумаг. Несколько векселей небольшого номинала можно обменять на один крупный или наоборот |

| Хранение | Ценные бумаги хранят на основании договора хранения |

| Экспертиза | Банк проверяет подлинность документа. Сотрудник устно сообщает результат после проверки |

Процедура покупки и порядок выдачи векселя в Сбербанке

Для приобретения ценной бумаги необходимо обратиться в банк с заявлением о присоединении. На основании заявления сотрудник Сбербанка оформляет договор, содержащий подробную информацию, его номинале, сроке, тарифах на услуги. После подписания договора клиент получает вексель в кассе отделения. При желании оформить договор можно в одном офисе, а получить документ в другом.

Заключение

Вексель Сбербанка – отличный способ сохранить и приумножить капитал. Он актуален и для физических, и для юридических лиц. Механизм работы ценной бумаги прост и понятен, позволяет не волноваться о возможных подводных камнях.

Простые векселя банка

Вексель — это ценная бумага, письменное денежное обязательство, оформленное по строго установленной форме, дающее владельцу векселя (векселедержателю) право на получение от должника по векселю определённой в нём суммы в конкретном месте.

Векселя Банка оформляются на бланках, имеющих высокую степень защиты от подделок и изготовленных на Московской печатной фабрике АО «ГОЗНАК».

В Банке создана электронная база по всем выпущенным векселям. Вексель может быть передан другому лицу посредством передаточной надписи (индоссамента). Индоссамент проставляется за собственноручной подписью Векселедержателя или поверенного по доверенности на обороте векселя. Каждый индоссамент должен иметь порядковый номер. Частичный индоссамент недействителен.

Обратите внимание!

Денежные средства физического лица, размещенные в простые векселя ПАО Сбербанк, не подлежат обязательному страхованию в соответствии с Федеральным законом от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации».

Выдача векселей

Векселя Банка выдаются структурными подразделениями Банка, уполномоченными на совершение операций с векселями.

Выдача векселя производится на основании Договора выдачи.

По желанию клиента Договор может быть заключен в одном филиале Банка, а выдача векселей произведена в филиале, расположенном в другом городе.

Виды выдаваемых векселей

Сбербанк выдает следующие виды простых векселей:

Процентный вексель

С номиналом в рублях и иностранной валюте, доход по которому выплачивается в виде процентов, начисляемых на вексельную сумму (номинал)

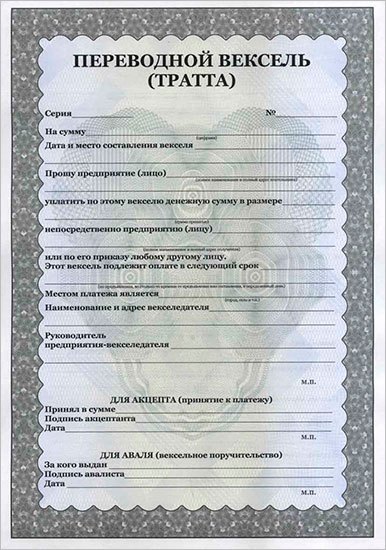

Со сроками платежа:

«по предъявлении, но не ранее определенной даты и не позднее определенной даты»

«по предъявлении, но не ранее определенной даты»

Дисконтный вексель

С номиналом в рублях и иностранной валюте, доход по которому выплачивается в виде разницы между вексельной суммой (номиналом) и ценой реализации векселя первому векселедержателю

Со сроками платежа:

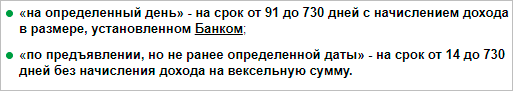

«на определенный день»

«по предъявлении, но не ранее определенной даты»

Банк осуществляет обмен векселей. Один вексель может быть обменен на несколько векселей меньшего номинала, несколько векселей — на один вексель большего номинала, несколько векселей — на несколько векселей другого номинала. Обмен осуществляется на основании Договора обмена.

Банк принимает к обмену только те векселя, последний индоссамент на которых бланковый, на предъявителя или оформлен на Банк.

рублевые векселя могут быть обменены только на рублевые векселя;

валютные векселя могут быть обменены только на валютные векселя с номиналом в той же валюте;

валютные векселя, выданные без оговорки эффективного платежа, могут быть обменены только на валютные векселя без оговорки эффективного платежа с номиналом в той же валюте;

валютные векселя, выданные с оговоркой эффективного платежа, могут быть обменены только на валютные векселя с оговоркой эффективного платежа с номиналом в той же валюте;

векселя могут быть предъявлены для обмена в течение всего срока платежа (до наступления срока исковой давности по ним). Банк вправе произвести обмен векселей и до наступления срока платежа.

Векселя Банка принимаются к обмену структурными подразделениями Банка, уполномоченными на совершение операций с векселями.

Минимальный номинал выдаваемого в обмен векселя может быть меньше размера, установленного Банком, но не более чем в 2 раза.

Обмен векселей осуществляется на основании:

Предоставление информации о выдаче векселя и его оплате

Клиенту, желающему получить справку, содержащую информацию о выдаче векселя, необходимо предъявить в Банк:

Заявку на предоставление информации о выдаче векселя (дополнительно может быть представлена ксерокопия лицевой стороны векселя);

Справка о выдаче векселя носит исключительно информационный характер, подтверждая выдачу Банком векселя с определенными реквизитами, и не является заключением о подлинности векселя.

Векселедержателю, желающему получить справку о факте оплаты векселя, необходимо предъявить в Банк следующие документы:

Документ, подтверждающий факт владения указанным векселем (акт приема-передачи, договор выдачи векселя или договор переуступки векселя и т. п.);

Указанные справки могут быть выданы Клиенту любым филиалом Банка, совершающим операции с векселями, независимо от места выдачи векселя.

В зависимости от срока платежа, установленного по векселю, производится исчисление срока для предъявления векселя к оплате и дохода, причитающегося по векселю.

«По предъявлении, но не ранее определенной даты»

Вексель должен быть предъявлен к оплате в течение года с даты, указанной на векселе. Если вексель является доходным, то доход начисляется за период с даты составления (не включая):

«По предъявлении, но не ранее определенной даты и не позднее определенной даты»

Вексель должен быть предъявлен к оплате в срок, указанный на векселе (например, «по предъявлении, но не ранее 21.09.2011г, и не позднее 23.09.2011г.»). Доход по векселю начисляется за период с даты составления (не включая) по дату оплаты (включительно) в пределах установленного срока платежа.

«На определенный день»

Вексель должен быть предъявлен к оплате в срок, указанный на векселе, либо в один из 2-х следующих рабочих дней. Доход по векселю начисляется за период с даты составления (не включая) по дату оплаты (включительно) в пределах установленного срока платежа.

В случае, если в период срока платежа вексель не предъявлен к оплате в Сбербанк, то векселедержатель вправе предъявить его к оплате в течение последующих трех лет (Положение о простом и переводном векселе, введенном в действие Постановлением ЦИК СССР и СНК СССР от 07.08.1937 № 104/1341), после чего обязательство Сбербанка по оплате векселя утрачивает силу.

Вексель сроком платежа «по предъявлении, но не ранее 22.05.2007 г.» может быть предъявлен векселедержателем к оплате как в течение года, начиная с 22.05.2007 г. по 22.05.2008 г., так и в течение последующих трех лет с 23.05.2008 г. по 23.05.2011 г. – в период срока давности. Начиная с 24.05.2011 г. обязательство по оплате векселя утрачивает силу.

Оплата векселей

Векселя Банка оплачиваются структурными подразделениями Банка, уполномоченными на совершение операций с векселями (Филиалы банка, осуществляющие операции с векселями).

При наступлении срока платежа по векселю Банк производит его оплату путем безналичного перечисления денежных средств на счет векселедержателя.

Для оплаты векселя необходимо предоставить в Банк:

Вексель может быть принят к досрочной оплате (до наступления срока платежа по нему) на условиях, установленных Банком. При этом, необходимо предоставить в Банк:

Что такое вексель: основные виды и характеристики, сферы применения и правила оформления

В мире есть старейшая ценная бумага, которую считают прародительницей других инструментов. А мы еще ее не обсуждали в статьях. Непорядок. Исправляемся. В этой статье разберемся, что такое вексель, каких видов он бывает и где применяется.

Определение и виды

Вексель простыми словами – разновидность долговой ценной бумаги, которая дает право одной стороне сделки получить деньги от другой стороны в полном объеме и в оговоренные сроки или по предъявлению.

Если совсем упрощать, то это обещание заплатить. Предметом вексельного обязательства являются только деньги.

Понятие известно еще с начала нашей эры (VII век). Вексельная система была разработана для ускорения процесса торговли и обеспечения безопасности торговых сделок. Купцы Италии, например, заводили в гавань свои корабли, груженные товаром. Продавали его. И вместо наличных денег, с которыми было небезопасно, получали векселя, которые при возвращении предъявляли к оплате.

Законодательство, регулирующее обращение документа, конечно, не такое старое, но возраст тоже впечатляет. В 1930 году был принят специальный закон на Женевской конференции. В России пользуются федеральным законом от 1997 года, который отсылает к Постановлению 1937 года.

Но в обоих документах говорится, что они вводятся ввиду присоединения нашей страны к Международной конвенции, поэтому практически повторяют закон 1930 года. Получается, что обращение этой ценной бумаги регулируется не гражданским, а международным законодательством, что повышает ее надежность.

Векселя бывают двух основных видов:

Есть и другие классификации. По способу получаемого дохода:

По срокам погашения долга:

По гарантии оплаты:

Аваль – это вексельное поручительство, по которому третья сторона принимает на себя ответственность по обязательствам векселедателя.

На сайте Сбербанка четко указано, что он не авалирует векселя, выданные сторонними эмитентами, с которыми состоит в партнерских отношениях.

Векселя могут выписывать дееспособные физические лица или юридические компании, кроме государственных органов исполнительной власти. Часто выдачей этих ценных бумаг занимаются банки, в основном для привлечения капитала.

Банковский вексель не участвует в программе страхования вкладов, поэтому в случае отзыва лицензии или банкротства векселедержатель сможет вернуть свои деньги только после реализации активов банка. Кроме того, он выступает не только эмитентом ценной бумаги, но и векселедержателем, скупая их у других лиц.

Отличие от других долговых документов

Главным отличительным свойством векселя по сравнению с другими долговыми ценными бумагами является то, что в нем не указывается причина, по которой одна сторона обязана передать деньги другой стороне. Если бумага заполнена правильно, то в суде условия сделки не обсуждаются и не оспариваются. Они просто должны быть выполнены. По сути, вексель – это подтверждение факта наличия самого долга, неважно за что.

Сроки платежа

Векселедержатель должен предъявить документ к оплате либо в тот же день, какой прописан, либо в течение двух рабочих дней после указанной даты. Векселедатель при передаче денег может потребовать расписку.

Сферы применения

Для чего нужен вексель:

Обязательные реквизиты и исключения из правил

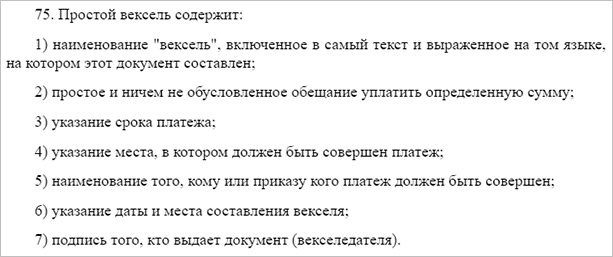

Рассмотрим, как правильно оформлять вексельную ценную бумагу. В Положении от 1937 года указано, что реквизитами простого векселя являются:

Отличие только в пункте об указании плательщика. В первом случае он отсутствует, во втором – это обязательный элемент.

Есть исключения из правил:

В переводной ценной бумаге могут быть оговорены проценты, если она выдана со сроком погашения по предъявлении или с оплатой через какое-то время от предъявления.

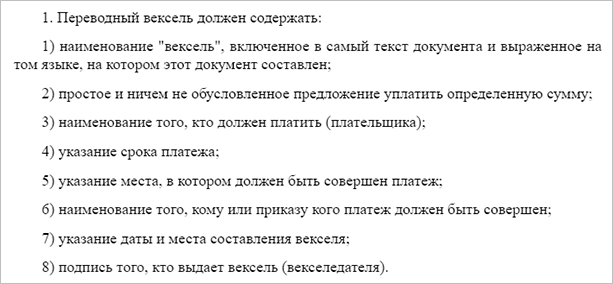

Два основных вида векселей выглядят следующим образом:

Банковский вексель на примере Сбербанка

Крупнейшим эмитентом векселей является Сбербанк. Он оформляет их на бланке с высокой степенью защиты. Выдает простые векселя двух видов: процентные и дисконтные.

Оплата долга производится путем безналичного перечисления средств на счет векселедержателя. Еще раз обращаю внимание, что сумма задолженности не попадает под государственное страхование вкладов.

Процентные по срокам погашения:

Дисконтные по срокам погашения:

Заключение

Вексель – ценная бумага, которая прошла проверку временем. Он доказал свою эффективность и надежность. Простота оформления, международное регулирование и широкие возможности использования позволили этому документу пережить не только мировые кризисы и реформы в отдельно взятой стране, но также уход одних цивилизаций и приход других. Так что знать, что это такое, не будет лишним.

Что такое вексель сбербанка простыми словами

Вексель легко передать, им просто рассчитаться

Используйте в кредитных операциях

Получайте кредиты в виде векселей или используйте их как обеспечение

Приобретайте доходные векселя

Вексель сохранит и приумножит ваши средства, компенсирует расходы по кредиту

Вексель Сбербанка также поможет сохранить денежные средства и получить по ним доход, либо компенсировать расходы по кредиту.

Пользуйтесь векселем Сбербанка как обеспечением по кредиту и гарантии, или получайте кредиты банка под пониженную ставку в виде векселей.

Вексель Сбербанка также поможет сохранить денежные средства и получить по ним доход, либо компенсировать расходы по кредиту.

Векселя оформляются в 200+ отделениях Сбербанка во всех крупных населённых пунктах России.

Передать вексель можно простым вручением с помощью передаточной надписи — индоссамента.

Индоссамент проставляется на обороте векселя за собственноручной подписью векселедержателя или его поверенного.

Вексель просто вручить другому лицу, им легко рассчитаться там, где нет отделений банка или подключения к интернету.

Передать вексель можно простым вручением с помощью передаточной надписи — индоссамента.

Индоссамент проставляется на обороте векселя за собственноручной подписью векселедержателя или его поверенного.

Вам не придётся перевозить ценную бумагу из города в город. К примеру, вы можете заключить договор вексель можно приобрести как на публичных условиях на основании заявления, так и на индивидуальных условиях на основании двустороннего договора с банком. на приобретение векселя Сбербанка в Москве, а ваш представитель получит его в Хабаровске — и сразу использует для расчёта по сделке или оформления кредита.

Векселя Сбербанка оформляются на бланках с высокой степенью защиты от подделок. Как и рублёвые банкноты, они печатаются на филиале «Гознака» — Московской печатной фабрике.

Процентный вексель

Вексель с номиналом в рублях и иностранной валюте, доход по которому выплачивается в виде процентов, начисляемых на вексельную сумму (номинал).

Процентные векселя выдаются со следующими сроками платежа:

Дисконтный вексель

Вексель с номиналом в рублях и иностранной валюте, доход по которому выплачивается в виде разницы между вексельной суммой (номиналом) и ценой реализации векселя первому векселедержателю.

Дисконтные векселя выдаются со следующими сроками платежа:

Сбербанк и его филиалы не авалируют* векселя, выпущенные сторонними векселедателями

*Аваль — подпись на векселе, выступающая поручительством или гарантией его оплаты третьей стороной

Здесь Вы можете ознакомиться с формами банковских документов, которые необходимо оформить для совершения операций с векселями Банка:

В зависимости от срока платежа, установленного по векселю, производится исчисление срока для предъявления векселя к оплате и дохода, причитающегося по векселю.

Если вексель выдан сроком платежа:

1. «по предъявлении, но не ранее определенной даты» — вексель должен быть предъявлен к оплате в течение года с даты, указанной на векселе. Если вексель является доходным, то доход начисляется за период с даты составления (не включая):

2. «по предъявлении, но не ранее определенной даты и не позднее определенной даты» — вексель должен быть предъявлен к оплате в срок, указанный на векселе (например, «по предъявлении, но не ранее 19.09.2018г, и не позднее 21.09.2018г.»). Доход по векселю начисляется за период с даты составления (не включая) по дату оплаты (включительно) в пределах установленного срока платежа

3. «на определенный день» — вексель должен быть предъявлен к оплате в срок, указанный на векселе, либо в один из 2-х следующих рабочих дней. Доход по векселю начисляется за период с даты составления (не включая) по дату оплаты (включительно) в пределах установленного срока платежа.

В случае, если в период срока платежа вексель не предъявлен к оплате в Сбербанк, то векселедержатель вправе предъявить его к оплате в течение последующих трех лет (Положение о простом и переводном векселе, введенном в действие Постановлением ЦИК СССР и СНК СССР от 07.08.1937 № 104/1341), после чего обязательство Сбербанка по оплате векселя утрачивает силу.

Например: вексель сроком платежа «по предъявлении, но не ранее 31.05.2017 г.» может быть предъявлен векселедержателем к оплате как в течение года, начиная с 31.05.2017 г. по 31.05.2018 г., так и в течение последующих трех лет с 01.06.2018 г. по 01.06.2021 г. — в период срока давности. Начиная с 02.06.2021 г. обязательство по оплате векселя утрачивает силу.

Вы можете самостоятельно рассчитать ценовые параметры векселя Банка, воспользовавшись калькулятором для расчета цены реализации и номинала дисконтных векселей.