Что такое глубина рынка в quik

Глубина рынка

Продолжаем рассматривать важные финансово-экономические термины и понятия, и в этой публикации поговорим о том, что такое глубина рынка. Ознакомившись с этой публикацией, вы узнаете, что означает данный показатель, как эмитенты ценных бумаг, трейдеры и инвесторы используют его в своей практике. Все это, как всегда, простым и доступным языком, с примерами. Итак, начнем.

Формирование рыночной цены

Чтобы объяснить понятие «глубина рынка», сначала нужно вспомнить, как вообще формируется рыночная цена или биржевая цена. Наверное, многие знают и понимают, что рыночная цена на биржевые активы формируется по закону спроса и предложения. По ссылке вы можете узнать все подробности с наглядным графиком, а здесь напомню кратко.

Когда спрос на товар увеличивается, при неизменном предложении цена начинает расти. Когда увеличивается предложение, при неизменном спросе цена начинает падать. Если на рынке есть перевес в сторону спроса — цена растет, перевес в сторону предложения — цена падает. В общем-то, здесь все просто.

Но есть и обратная зависимость. Одновременно продавцы стремятся продать свой товар максимально дорого, а покупатели — купить его максимально дешево. Если продавцы будут повышать цену на товар, чтобы увеличить свою прибыль — спрос на него будет падать. Если они будут увеличивать предложение товара, чтобы тоже увеличить свою прибыль — при неизменном спросе будет падать цена.

Чтобы этого не происходило — и нужно учитывать так называемую «глубину рынка». Что это такое?

Что такое глубина рынка простыми словами?

Глубина рынка (в оригинале — depth of market) — это способность рынка к поглощению больших объемов сделок без существенного изменения цены.

Чем меньше влияние сделок на формирование рыночной цены — тем больше глубина рынка. Чтобы было понятнее, объясню на примере.

Допустим, на рынке вращается 10 тыс. единиц какого-то актива. Если произойдет сделка на 1 тыс. единиц (покупка или продажа) — это однозначно повлияет на цену, ведь в сделке будет задействовано целых 10% обращающихся активов. Если их купят — цена сразу вырастет, если продадут — цена сразу упадет.

Но если на рынке вращается 1 трлн. единиц актива и произойдет сделка на 1 тыс. единиц — это не окажет существенного влияния на цену, ведь будет затронута лишь стомиллионная доля процента обращающихся активов.

Как использовать глубину рынка?

Глубина рынка — хороший показатель для анализа и прогнозирования на фондовом рынке, и особенно по тем бумагам, количество которых в обращении невелико, обороты по которым невелики. Стратегические инвесторы и даже сами компании-эмитенты анализируют этот показатель, чтобы своими сделками не провоцировать сильный рост или падение в цене ценных бумаг себе же во вред. Снова приведу пример для наглядности.

Допустим, на рынке вращается 1000 акций. Инвестор хочет купить 100 акций. Если он купит их одновременно, то ему придется совершить десятки покупок у разных продавцов, продающих, допустим, по 1-5 акций, и при этом каждая следующая покупка будет дороже предыдущей. Потому что с повышением спроса будет расти цена. Поэтому инвестору выгоднее будет покупать не все акции сразу, а частями, партиями, допустим, по 5-10 штук, с каким-то промежутком во времени. Так, чтобы на рынке не наблюдался ажиотажный для такого количества активов спрос.

То же самое можно сказать и про компании-эмитенты, которым важно разместить свои акции на рынке по максимально высокой цене. Если эмитент сразу «выбросит» на рынок большое количество акций — их стоимость будет ниже, чем если он будет размещать их небольшими партиями. Потому что резко вырастет предложение, а значит — упадет цена. Так глубину рынка учитывают компании-эмитенты при планировании новых эмиссий.

Влияние глубины рынка на ценообразование в своих торговых стратегиях используют и трейдеры — биржевые спекулянты. Одной из распространенных стратегий их торговли является так называемая стратегия «pump & dump», суть которой заключается в следующем. Сначала спекулянты специально «раскачивают» цену, открывая сделки с большими объемами активов, а потом, когда цена из-за их действий поднимается или опускается, закрывают эти сделки и фиксируют прибыль. Нужно отметить, что на многих биржах такие действия запрещены, но есть рынки, где они до сих применяются, например, на биржах криптовалют.

Индикатор «Глубина рынка» в Quik (depth of market)

В Quik и других популярных торговых терминалах глубина рынка выделена как отдельный инструмент, индикатор, более известный под названием Биржевой стакан. По ссылке вы можете подробно почитать о том, как он формируется, а здесь напишу кратко.

Биржевой стакан (стакан цен, глубина рынка, depth of market) — это индикатор, представляющий собой список выставленных ордеров на покупку и продажу по ценам, наиболее близким к текущей биржевой цене, расположенных в порядке возрастания и убывания цены. В центре стакана находится текущая цена (разница между центральными заявками на покупку и продажу — это и есть биржевая маржа, спред), сверху — заявки на продажу, снизу — заявки на покупку.

Этот индикатор может отображаться как в виде таблицы заявок, так и в виде графика, где с одной стороны будут заявки на продажу, с другой — заявки на покупку, и посередине они будут соединяться на уровне текущей цены.

Таким образом, глядя на стакан цен и объемы выставленных в нем заявок, трейдер или инвестор может оценить глубину рынка и принять верное торговое решение.

Теперь вы знаете, что такое глубина рынка, а значит, сможете верно толковать это понятие, когда оно встретится вам в финансово-экономических новостях, а также использовать его в личной биржевой практике.

Оставайтесь на Финансовом гении и повышайте свой уровень финансовой грамотности. Увидимся на страницах сайта!

Глубина рынка

Глубиной рынка принято называть его способность поглощать максимальное количество торговых заявок на покупку и/или продажу, а также их максимально быстрое исполнение. Но с условием минимального изменения в цене.

Закон спроса и предложения

Закон спроса и предложения, как считают многие, включает в себя две составляющие; собственно сам спрос, и предложение. Запомните, что это не так! Закон спроса и предложения в принципе не может трактоваться без таких необходимых составляющих, как спрос, предложение и цена.

В визуально графическом представлении и описанном буквально в двух словах этот закон будет выглядеть следующим образом:

• Цена на товар (услугу) растёт – спрос падает, предложение растёт.

• Цена на товар (услугу) падает – спрос растёт, предложение падает.

Объясняется данное определение довольно простым и логичным способом; по мере повышения цен на определённый товар или услугу, спрос на него падает. Разумеется из-за снижения покупательной способности потребителя. А предложение возрастает, потому что по высоким ценам продавать выгодно.

Совершенно справедливо и обратное положение дел; при снижении цен на предоставляемые товары или услуги, покупательная способность потребителя возрастает, и вследствие этого, спрос на предоставляемые товары и услуги растёт. В то время как предложение снижается, т.к. продажа по низким ценам нарушает себестоимость товара или предоставляемую услугу.

Справедливая цена.

На вышеизложенной графической схеме, вы, наверное, обратили внимание на точку пересечения под аббревиатурой Fp (Fair price). Так, под этими кириллицами подразумевается «справедливая цена». То есть, это тот уровень цены, при котором потребитель и продавец определённого товара, нашли компромисс, при заключении сделки. Другими словами, они сошлись мнениями, что такая цена оптимальна за предложенный товар. Также, рекомендую прочесть статью про справедливую цену, под названием «гипотеза эффективного рынка».

Но главной закономерностью закона спроса и предложение, является тот факт, что не только цена влияет на изменение спроса и предложения, но и сам спрос/предложение влияют на изменчивость цены! Это, пожалуй, самая важная информация, для дальнейшей адекватной интерпретации рассматриваемого материала.

• Искусственно создаваемая динамика спроса и предложения, влечёт за собой формирование цены.

Depth of market (глубина рынка) – определение

В переводе с английского языка на русскоязычный словарь, дословно depth of market, так и будет означать «глубина рынка».

• Глубиной рынка принято называть его способность поглощать максимальное количество торговых заявок на покупку и/или продажу, а также их максимально быстрое исполнение. Но с условием минимального изменения в цене.

То есть, рынок считается довольно глубоким, если в него можно «влить» достаточно большой объём контрактов, по всем совокупным отложенным ордерам, не допустив при этом, значительных изменений цены. В отношении Фондового рынка, опытные инвесторы анализируют глубину рынка на момент выставления своих торговых заявок, с целью узнать, каким должен быть оптимальный объём контрактов, чтобы рынок смог поглотить (удовлетворить/исполнить) выставляемую заявку. В противном случае не «угадав» актуальный объём выставляемых заявок (контрактов) или «переборщив» с ними, трейдера может не исполнить. И тогда поезд уйдёт без него. А это чревато для его рискменеджмента, и как следствие, для его торгового счёта.

Видео-уроки артёма Звёздина

VSA анализ нужно изучать последовательно, иначе толку не будет. Предлагаю с головой окунуться в шикарные видео-уроки от профи.

Как правильно понимать глубину рынка

Здесь, я уверен на все 100 %, что начинающие трейдеры, далёкие от исполнения ордеров, сейчас практически ничего не поняли (как и автор статьи в недалёком прошлом). Хорошо, в таком случае предлагаю ознакомиться с материалом «проскальзывание», а пока взглянем на нижеприведённый скриншот: На этом скриншоте приведены две разные ситуации рынка, одного и того же актива, но в разном моменте времени. Вопрос; в интерпретации глубины рынка, какая из этих ситуаций имеет глубину более весомую?

Разумеется, на второй картинке, то есть в ситуации, что справа. Сейчас попробуем разобраться в этом утверждении последовательно: В первую очередь обратите внимание на совокупный объём всех выставленных заявок; на картинке слева, то есть, в первой ситуации, совокупный объём по всем отложенным ордерам, составляет 4 955 контракта, тогда как во второй ситуации, он составляет 23 956 контрактов. Соответственно, пример что справа, имеет более глубокий рынок. Но! Это далеко не всё. Нельзя вот так просто взять, и определить, где рынок глубокий, а где не очень.

Опережая события, поправлюсь, что данная иллюстрация не является функцией терминала для анализа глубины рынка. С помощью этого стакана цен, терминала МТ5, можно лишь косвенно и примерно выявить истинное значение глубины рынка. А для подлинного анализа глубины рынка, существуют более продвинутые софты, например, такие как АТАС или QUIK в версии 7.18.

Совокупный объём позиций в глубине рынка.

Итак, мы одновременно должны обращать внимание и на разницу, между совокупного объёма лимитных заявок на покупку и продажу. Так, на первой картинке разница составляет 1 289 контрактов, а на второй иллюстрации разница составляет 3 338 контрактов. Соответственно, во второй ситуации мы имеем возможность «влить» больше объёма контрактов на 2 049, в ожидании и надежде на то, что наши заявки исполнит с максимальной вероятностью.

Также сравните размер спреда, между первой и второй ситуациях. Здесь нужно напомнить нашим постоянным читателям информацию из статьи «акции второго эшелона», что размер спреда, это очень важный показатель, который отражает следствие степени ликвидности. А показатель степени ликвидности, в свою очередь, напрямую отражается на качестве исполнения отложенных ордеров. Здесь, мы можем с уверенностью утверждать, что при второй ситуации, то есть, с наличием меньшего спреда, наши, ранее выставленные лимитные заявки, исполнятся с большей вероятностью. Также в большей степени вероятности исполнения лимитных ордеров, помогает и степень волатильности.

Так, если вы обратите внимание на этот скриншот, то здесь, становится понятным, что отложенных ордеров на покупку (слева) во много раз больше, чем на продажу, и интерпретировать данную ситуацию можно «двояко». Смотрите, в первом случае, дальнейшее развитие событий, можно трактовать так, что лимитная «стена» не пустит цену вниз, т.к. при каждом подходе к ней, цена будет отталкиваться от неё, за счёт того, что стена сама по себе слишком плотная.

То есть, для того чтобы поглотить такой объём лимитных заявок, необходимо большое количество маркет ордеров. Ведь вы, надеюсь, знаете, что лимитные ордера сводятся только с маркет ордерами. А так же, я предполагаю, что посетители нашего цеха по производству трейдеров, в курсе, что отложенные ордера не двигают цену, а только останавливают её. В то время как, маркет ордера напротив, являются ордерами двигателями.

Quik обновочка 7.18

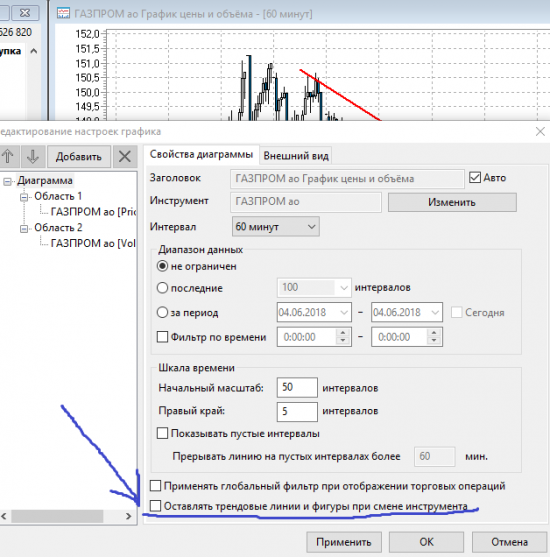

Сразу про одну фичу которая появилась еще в прошлых версиях. Когда чертите на графике, эти полоски и рисунки были на всех инструментах. Чтобы это исправить в настройках графика надо убрать в самом низу галочку-как у меня

Возможности новой версии

Индикатор «Глубина рынка»

Добавлен новый индикатор «Глубина рынка», отражающий объемы заявок в виде гистограммы. Подробное описание см. в п. 4.2.15 Раздела 4 «Работа с графиками» Руководства пользователя QUIK.

Ниже приведен пример использования нового индикатора на графике.

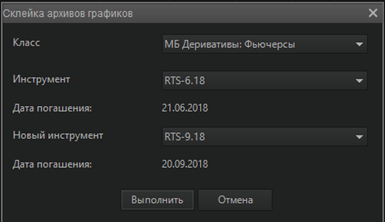

Склейка графиков

Добавлена возможность сохранения на графике истории торгов от предыдущего инструмента срочного рынка при замене инструментов. В диалог замены инструментов внесены изменения, позволяющие включать «склейку» архивов графиков для автоматически заменяемых инструментов. В таблицу диалога «Инструменты с наступающим сроком погашения» добавлена колонка «Склейка» со следующими возможными значениями:

Описание см. в пп. 2.5.4–2.5.5 Раздела 2 «Основные принципы работы с программой» Руководства пользователя QUIK.

Оповещения

Поддержана возможность формирования автоматического SMS-оповещения «Выставление заявки». В диалог настройки сервиса SMS-оповещений добавлены параметры «Отслеживание по коду клиента» и «Выставление заявки». Описание см. в п. 3.11.12 Раздела 3 «Просмотр информации» Руководства пользователя QUIK.

Новости

Добавлена возможность просмотра новостей в формате HTML. Тело новости отображается в HTML-разметке, что позволяет просматривать информацию в таблице новостей с учетом ее особенностей: цвета и шрифта текста, отображения картинок и т.п.

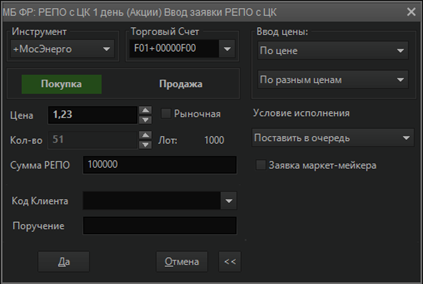

Объем заявки РЕПО с ЦК

В безадресных режимах РЕПО с ЦК в форме ввода заявки есть поля «Цена», «Кол-во» и «Сумма РЕПО». Для отправки заявки нужно обязательно заполнить поле «Цена» (оно содержит ставку, которая учитывается при совершении второй ноги) и указать количество или сумму РЕПО. Добавлена функция отображения значения «Суммы РEПО» в зависимости от введенного количества, и наоборот – отображения количества от введенной «Суммы РЕПО».

Ниже приведен пример нового функционала.

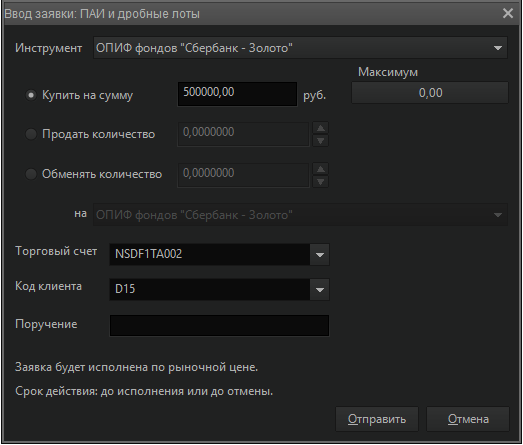

Поддержка торговли инструментами с дробным количеством

Реализована возможность ведения позиций при операциях с дробными количествами ценных бумаг. Это позволит покупать, продавать и обменивать бумаги типа «Паи».

Поддержка торговли паями НРД

Для совершения операций с паями реализован новый диалог подачи заявки, учитывающий особенности транзакций в данных классах. В диалоге поддержаны операции покупки, продажи и обмена паёв.

Ниже приведен пример использования нового диалога для покупки паев.

Изменения в таблицах

Прочие доработки

В интерфейс QLua добавлена функция «BOOLEAN isDarkTheme» определяющая, в какой теме в настоящий момент работает терминал.

Глубина рынка

Depth of Market (Биржевой стакан) — это список с цифровыми индикаторами текущих ордеров на покупку или продажу определенного криптовалютного актива по ценам, установленным участниками. Этот индикатор отражает настроения участников торгов и является одним из наиболее важных инструментов трейдера.

Глубина рынка — это таблица, которая отражает информацию об ордерах, представленных продавцами и покупателями на текущий момент.

Если вы проанализируете криптовалюту и глубину рынка, то можно сделать краткосрочный прогноз рыночной ситуации. Котировки биржевого стакана вместе с таблицей прошлых транзакций используется для мониторинга действий других трейдеров на рынке, выявления основных участников рынка, определения размера спреда и принятия решений о продаже или покупке.

Основное различие между графиком глубины рынка и графиком цен заключается в том, что он не обеспечивает визуального отображения рыночных данных. Он отображает только входящие заявки, которые близки к рынку, и выполнение которых каким-то образом повлияет на дальнейшее ценообразование. Если вы поймете, как читать графики глубины рынка, вы начнете понимать рынок изнутри.

Изображение биржевого стакана

Как уже упоминалось, Order Book — это список лимитных ордеров на рынке на данный момент. Как правило, ордера на продажу располагаются сверху и выделяются красным цветом — их также называют «аски» (от англ. Ask). Ордера на покупку выделены зеленым цветом, расположены ниже и называются «биды». Оба они также называются «предложениями».

Цифра на цене указывает количество лотов (или контрактов на рынке криптовалют), которые можно купить / продать по этой цене. Если вы хотите купить, например, 100 лотов, то вы можете купить 15 лотов по цене 74,84 и все остальное за 74,85. Если вы продаете, то всю сумму можно продать по 74,8. Если эти цены вас не устраивают, вы размещаете лимитный ордер по интересующей вас цене, он появляется на графике, и вы ждете, пока найдется участник, который его исполнит.

Вот реальный пример биржевого стакана на покупку и продажу Биткоина на бирже Биттрекс:

Зеленая стена — покупатели, красная — продавцы. Высота графика основана на количестве ордеров на продажу или покупку по соответствующим ценам. В середине графика есть точка, в которой обе стены постепенно стекаются и образуют реальную цену за определенный период времени.

Важно понимать, что ни один из стаканов криптовалютных бирж не может отображать все активные ордера. Поэтому в видимой части размещаются только те ордера, которые расположены близко к текущей цене. Тем не менее, игра крупных участников рынка обычно всегда заметна под пристальным наблюдением.

Вид биржевого стакана на бирже Bitfinex:

Какие виды ордеров могут отображаться?

Существует несколько типов ордеров на бирже криптовалют. Рассмотрим три наиболее распространенных типа ордеров:

Ордера, отражающие глубину рынка, также делятся на маленькие, средние и крупные. Такое деление является условным и относится к среднедневному объему торгов по инструменту на конкретном сайте криптовалютной биржи:

Обычно биржевой стакан криптовалют заполняется трейдерами, однако трейдер трейдеру рознь, поэтому для более эффективного анализа глубины рынка необходимо понимать, какие типы игроков участвуют в ее формировании.

Как правило, это инвесторы, на балансе которых находятся достаточно большие суммы актива. Крупные игроки могут вызвать серьезные изменения в цене актива. Их идентификация, а также выяснение их целей, является основной задачей анализа биржевого стакана приктовалют. Это не очень легко сделать, потому что крупные инвесторы разбивают большие объемы на несколько более мелких ордеров, что можно увидеть при анализе ленты транзакций.

Средние трейдеры и инвесторы

Это самая большая аудитория криптовалютных бирж. Они торгуют в соответствии со своими собственными стратегиями. Эта категория наиболее подвержена панике, и их поведение легко предсказать. Можно выделить трейдеров и средних инвесторов по объему их сделок и частоте выдачи ордеров.

Эта категория игроков размещением ордеров поддерживают ликвидность определенных активов на рынке, а также уменьшают размер спреда.

Такая деятельность довольно рискованная, поэтому маркет-мейкеры используют специальные алгоритмы для установки двусторонних ордеров в своей работе. Криптовалютные биржи поощряют участников рынка льготными комиссиями, что дает им возможность заключать сделки в разных направлениях.

В эту категорию входят трейдеры и торговые роботы, которые открывают значительное количество транзакций в течение одной биржевой сессии с коротким сроком исполнения. Эта категория биржевых игроков получает прибыль в результате торговли внутри спреда.

Примерно это выглядит так: после анализа биржевого стакана на криптовалютной бирже скальпер размещает ордер с лучшей ценой Bid и практически одновременно вместе с ним ордер Ask. Если момент правильно рассчитан, то прибыль от сделки значительно превысит размер комиссии.

Высокочастотные торговые роботы

Из-за почти мгновенного выполнения ордеров высокочастотных роботов довольно трудно заметить в стакане криптовалютной биржи, но они четко видны в ленте сделок. Роботы работают по специальным алгоритмам и характеризуются очень высокой скоростью вычислений.

Что анализировать в биржевом стакане?

Если вы анализируете биржевой стакан, вам необходимо обратить внимание на следующие вещи:

Чтение данных ленты, отслеживание ордеров, объем которых превышает средний. Большой ордер рассматривается в контексте его выдачи. Это заслуживает внимания в таких случаях:

2. Дубликаты ордеров

Дилеры очень крупного рынка в связи с отсутствием возможности открытия позиций на внебиржевом рынке вынуждены использовать различные мошенничества для набора позиций в биржевом стакане, чтобы их не было видно. Одним из таких методов является включение алгоритма, который покупает / продает определенное количество партий лотов по рыночной цене через определенные промежутки времени. Это может быть равный объем через фиксированный интервал времени или изменяющийся (10, 20, 30 лотов) через случайные интервалы (например, в диапазоне 3–20 с).

Анализ стен и заказов помогает лучше понять рынок и настроение игроков. Тем не менее, стоит знать следующее: на рынке криптовалют цена движется в большинстве случаев по просьбе крупных игроков. Их также называют китами. Миллиардеры могут вводить в заблуждение по ложным ордерами. Представьте, трейдер открывает график ордеров и видит это:

Новички подумают, что это сигнал к продаже монеты, и поторопятся избавиться от нее. Но, скорее всего, мы видим ложную стену. График неестественен и создан явно с целью психологической манипуляции. Красная волна слишком большого размера. Такие волны появляются, когда намечается какое-то негативное событие, в связи с чем пользователи начинают продавать монеты в больших количествах.

В этом случае крупные игроки размещают поддельные ордера, которые вряд ли будут полностью выполнены. Не профессиональные трейдеры в панике попытаются избавиться от монеты, тем самым невольно сбивают цену до уровня, который «киты»* откупят. Тогда цена снова вырастет и привлечет новых «хомяков». И так далее…

* Термин «кит» часто используется для описания игроков с большими деньгами.

4. Спрос и предложение

По спросу или предложению можно судить о настроении игроков на рынке. Если спрос превышает предложение, то рынок выглядит как бычий, или скоро изменит тренд на этот. Если предложений больше, чем покупателей, то цена, вероятно, упадет, и тогда это медвежий рынок.

Эффективность использования биржевого стакана:

Десять лет назад трейдеры не представляли свою работу без использования данных котировочного журнала. Но в настоящее время эффективность криптовалютных отчетов ставится под сомнение. С каждым годом на рынке появляются все более сложные торговые стратегии, демонстрирующие их надежность и прибыльность. В связи с постоянным совершенствованием подходов к торговле участники рынка с меньшей вероятностью прибегают к использованию журналу котировок ордеров.

Сегодня также многие трейдеры больше не находят полезной таблицу Журнала ордеров, и есть несколько веских причин:

Биржевой стакан — настоящий помощник для дневного и свинг-трейдера. Среднесрочная и долгосрочная торговля не подразумевает использование этих инструментов, но понимание информации в стакане может помочь улучшить оценку ситуации на рынке и выбрать моменты открытия сделок с наилучшим соотношением риска и прибыли.

Зафиксировав и запомнив структуру манифеста, вы можете приобрести навык использования биржевого стакана на уровне, который будет достаточен для целенаправленного увеличения прибыльности и стабильности вашей собственной торговли.