Что такое etf на индекс

Как инвестировать в индексные фонды: инструкция для чайников

Меня часто спрашивают новички, с чего начать инвестировать на длительный срок. Один из инструментов, к которому я советую присмотреться, – индексный фонд. Это идеальный вариант для начинающих, т. к. не требует применения навыков фундаментального анализа и времени на управление портфелем, позволяет соблюсти принцип диверсификации за небольшие деньги. В статье разберемся, как инвестировать в индексные фонды, зачем это нужно и какие есть плюсы и минусы у этого инструмента.

Что такое индексный фонд

Индексный фонд – это инвестиционный инструмент, который представляет собой корзинку, состоящую из разных активов. Эти активы собраны по определенному принципу: точно в такой же пропорции, как это сделано в конкретном фондовом индексе.

Поясню на примере. Есть индекс на американский рынок акций S&P 500. Там представлены 500 крупнейших компаний из разных секторов. Весь мир следит за значением этого индекса. Его рост или падение показывает не только состояние экономики США, но и всего мира.

Управляющая компания Vanguard решила создать фонд, который будет точно следовать за индексом S&P 500. Это означает, что она включила в корзину те же самые акции и в той же самой пропорции, что и индекс. Получился ETF Vanguard S&P 500 (тикер VOO), который на сегодня занимает 4-ю строчку в мире самых крупных ETF по стоимости чистых активов.

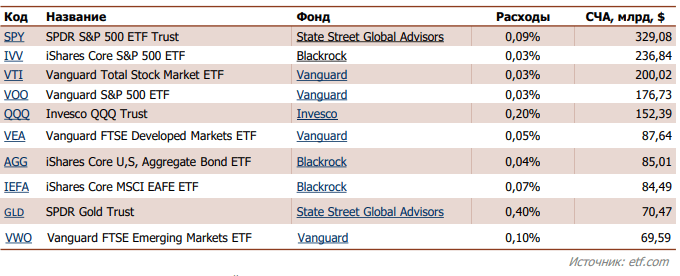

Топ-10 мировых лидеров вы можете увидеть на изображении ниже.

Задача управляющей компании состоит в том, чтобы вовремя проводить ребалансировку. Индекс не является статичной величиной. Он регулярно пересматривается: одни компании из него уходят, другие приходят, меняются их доли. То же самое должна делать и управляющая компания в своей корзине активов.

Например, ушла из индекса S&P 500 обанкротившаяся в 2008 г. компания Lehman Brothers. Значит, она покинула и индексные фонды, которые следовали за S&P 500. В декабре 2020 г. в индекс вошла Tesla. Управляющие компании вынуждены были тоже включить ее в свои индексные корзины. Получается, что состав фонда не зависит от желания или компетентности управляющего. Он призван только соблюдать принципы формирования конкретного индекса. У такого принципа есть преимущества и недостатки. Мы рассмотрим их ниже.

Родоначальником является Джон Богл – основатель инвестиционной компании Vanguard Group. Он и создал первый индексный фонд – Vanguard 500 Index Fund.

Активы, которые могут входить в состав индексного фонда:

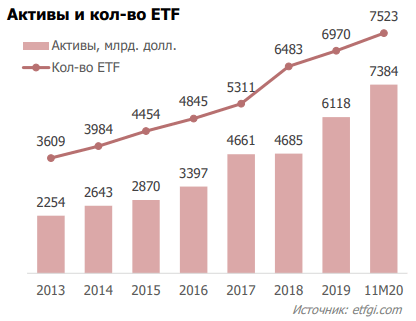

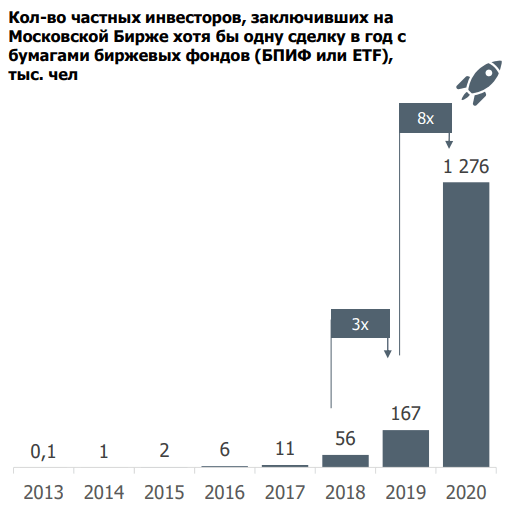

Индексные фонды включают в свой портфель инвесторы, которые используют пассивную стратегию инвестирования. В мире она все больше набирает популярность. Принцип “купи и держи” актуален в странах с высокой финансовой грамотностью и развитым фондовым рынком. К нему же приходят и россияне.

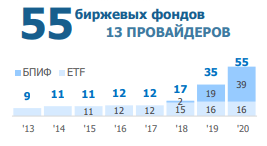

Несколько графиков для иллюстрации наметившейся тенденции.

Особенности индексного инвестирования в России

В статье я буду говорить, как правильно вложиться в индексные фонды российским инвесторам. В России доступны следующие инструменты: ETF, ПИФ и биржевой ПИФ (БПИФ).

ETF – индексный биржевой фонд, акции которого торгуются на бирже. В мире насчитывается таких уже более 7,5 тыс. штук, в России – только 16 на конец 2020 г.

Суть его в том, что инвестор покупает одну акцию ETF и становится владельцем доли компаний, которые входят в его состав. Индексный фонд следует за определенным индексом, растет и падает вместе с ним.

Полный список доступных на Московской бирже ETF можно посмотреть на официальном сайте биржи во вкладке Биржевые фонды. Но в нем также есть и другой инструмент – БПИФ. О нем мы поговорим отдельно. Основным провайдером ETF в России является компания FinEx. На ее долю приходится 14 из 16 фондов.

К сожалению, российский инвестор ограничен в инвестициях на международном рынке. Из-за санкций с нами отказались работать многие иностранные брокеры. А российские посредники дают доступ на зарубежные фондовые рынки только квалифицированным инвесторам или через своих “дочек” в офшорах.

Если у вас есть счет у зарубежного брокера или статус квала, то список иностранных ETF можно посмотреть на сайте etf.com. Выбор огромный. Еще одним преимуществом инвестирования на мировых рынках является низкая комиссия за управление ETF. У лидеров она составляет всего 0,03–0,09 %.

БПИФ (биржевой паевой индексный фонд) – инструмент, похожий на ETF. Он также торгуется на бирже, придуман в России для возврата денег инвесторов в ПИФы, которые утратили свою популярность из-за непрозрачности и низкой доходности. Но есть существенные отличия от ETF:

ПИФ – самый старый инструмент на российском рынке. Его главное отличие от рассмотренных выше состоит в том, что паи не продаются на бирже, а только в управляющих компаниях.

Есть много разных видов ПИФов, но нас интересуют индексные. Принцип их формирования такой же, как у ETF и БПИФов: управляющая компания за комиссионное вознаграждение включает в фонд активы, следуя за выбранным индексом. Инвесторы покупают паи в УК и зарабатывают на росте их стоимости.

Полный список ПИФов можно посмотреть на InvestFunds. Я выставила фильтры и получила всего 5 индексных.

Пошаговая инструкция инвестирования в индексные фонды

Даю инструкцию для чайников по инвестированию в индексные фонды. Речь пойдет о покупке акций ETF и паев БПИФов на Московской бирже.

Открытие брокерского счета

Для покупки акций и паев на бирже нужен посредник – брокер. Он дает доступ на фондовый рынок и по поручению инвестора проводит сделки по покупке или продаже ценных бумаг. Для операций на бирже заключается договор на брокерское и депозитарное обслуживание, открывается брокерский счет, куда будут приходить деньги.

Первым этапом на пути инвестирования является выбор брокера. Основные критерии:

Анализ ETF и БПИФ

Пассивное инвестирование через индексные фонды требует минимум времени. Но элементарный анализ ETF и БПИФов надо провести. Давайте рассмотрим главные параметры, на которые стоит обратить внимание при выборе конкретного инструмента в свой портфель.

В качестве базового актива может быть индекс, за которым следует фонд, или иностранный ETF. Во втором случае получается, что УК покупает готовый ETF и за это еще берет свою комиссию, помимо комиссии ETF. Информацию о базовом активе лучше посмотреть в таблице, которую готовит Мосбиржа.

По ETF в России работают всего 2 управляющие компании: FinEx и ITI Funds. По БПИФам – 11 (на конец 2020 года). Необходимо обратить внимание на историю УК, уровень контроля за ее деятельностью. Например, за FinEx следит Центральный банк Ирландии, Европейская комиссия по ценным бумагам и рынкам, Управление финансового надзора Великобритании и Центральный банк России.

Ниже я разместила актуальную картинку от моего учителя Сергея Спирина обо всех управляющих компаниях, которые представлены сейчас на Московской бирже.

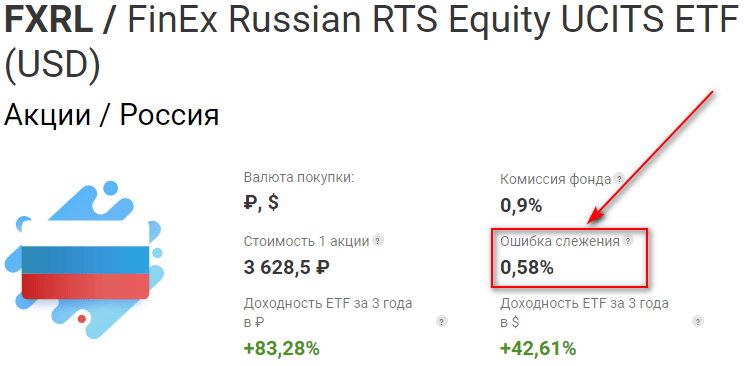

Это параметр, который определяет, как точно фонд следует за индексом. Чем ниже значение, тем лучше. FinEx обязательно указывает этот параметр в описании своих фондов. БПИФы не указывают.

Первый ETF в России появился в 2013 году. Это приличный срок, чтобы оценить его доходность. БПИФы стартовали на рынке только в 2018 г., поэтому сложно судить об их эффективности. Но всегда можно за многолетний период оценить доходность индекса, за которым следует фонд. Вот здесь и сыграет ключевую роль ошибка слежения.

Это один из самых главных критериев при выборе. Посмотрите интересную таблицу влияния издержек на прибыль инвестора. Иностранные ETF намного привлекательнее российских, ведь их комиссии в десятки раз ниже.

Анализ индексного фонда на примере БПИФ “Дивидендные Аристократы США”

Для примера проанализируем новый БПИФ от УК Финам Менеджмент “Дивидендные Аристократы США” (FMUS). Он вышел на биржу 08.02.2021. УК Финам Менеджмент входит в крупнейшую инвестиционную компанию Финам, все необходимые документы и лицензии имеются. FMUS – первый биржевой инструмент для нее.

Фонд следует за индексом Dow Jones U.S. Dividend 100. Но инвестирует деньги не напрямую, а через готовый ETF – Schwab U.S. Dividend Equity ETF. В состав входят акции 100 крупных американских компаний, которые платят и увеличивают дивиденды по 10 лет и более. Среди них ExxonMobil, Texas Instruments Incorporated, PepsiCo, BlackRock, The Coca-Cola Company, International Business Machines Corporation (IBM) и др.

За последний год акции американского ETF принесли инвесторам 16 % годовых, средняя доходность за последние 5 лет – 21 % годовых. Schwab U.S. Dividend Equity ETF выплачивает своим держателям 3 % годовых в виде дивидендов. Фонд от Финама их реинвестирует.

Расходы на момент написания статьи составляли 6,51 %. Но буквально через несколько недель после выхода фонда на биржу, они были пересмотрены в сторону значительного уменьшения:

Итого выходит 1,16 % от стоимости чистых активов. Сравните с комиссией в 0,06 % у ETF, акции которого покупает Финам Менеджмент. Мой вывод однозначный: при комиссии в 6,51 % FMUS в моем портфеле точно не будет. Но при новом раскладе уже можно присмотреться к его приобретению тем инвесторам, кто не имеет счетов у зарубежного брокера и статуса квала для выхода на иностранные биржи. Комиссия все равно довольно высокая, но не такая безумная, как в первом варианте.

Формирование портфеля

На этом этапе долгосрочный инвестор должен определить структуру своего инвестиционного портфеля. Она будет зависеть от риск-профиля, финансовых целей и сроков их достижения. Главный принцип, который должен быть соблюден, – диверсификация. А его лучше всего выполнить с помощью индексных фондов.

Опять обращусь к Сергею Спирину и его классификации всех фондов на Мосбирже по виду активов.

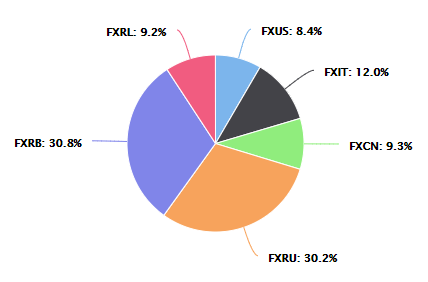

В качестве примера (но не инвестиционной рекомендации) приведу портфель моего папы. По риск-профилю он скорее агрессивный, чем консервативный инвестор, но возраст 67 лет не позволяет вкладывать деньги в активы с высокой потенциальной доходностью и риском. Мы с ним составили такой портфель:

Распределение сделали консервативное: 60 % отдали на облигации, 40 % – на акции. Защитный актив в виде фонда на золото папа включать не захотел. За год доходность портфеля составила 27 %. Папа доволен. Плюс еще получит 13 % возврата подоходного налога с ИИС.

И еще один пример. Это уже портфель моей дочери. Ей 19 лет, финансовая цель долгосрочная (минимум 10 лет). Она включила не только фонды, но и акции отдельных эмитентов. Но в основе портфеля лежит ETF, в том числе и защитный актив в виде золотого FXGD:

Портфель более агрессивный. На акции отвели 70 %, но возраст дочери и долгосрочная цель позволяют это сделать. Доходность за последний год – 22 %.

Покупка акций или паев фонда

Это самый легкий этап инвестирования. Когда стратегия определена и фонды в портфель выбраны, остается только купить акции или паи. Для этого надо дать поручение на покупку своему брокеру. У каждого из них разные торговые терминалы, поэтому для начала изучите интерфейс и внимательно заполните необходимые поля для подачи заявки.

ETF и БПИФы торгуются в режиме Т+2. Это означает, что владельцем купленных акций и паев вы станете через 2 дня после фактической сделки.

Плюсы и минусы пассивного инвестирования

У стратегии пассивного инвестирования есть свои плюсы и минусы. И лучше знать их до того, как вы сформируете инвестиционный портфель.

Заключение

В своих статьях я продвигаю идею пассивного инвестирования. Такая стратегия подходит абсолютному большинству инвесторов, кто планирует сохранить свой капитал на долгие годы и приумножить его на процент, значительно превышающий инфляцию.

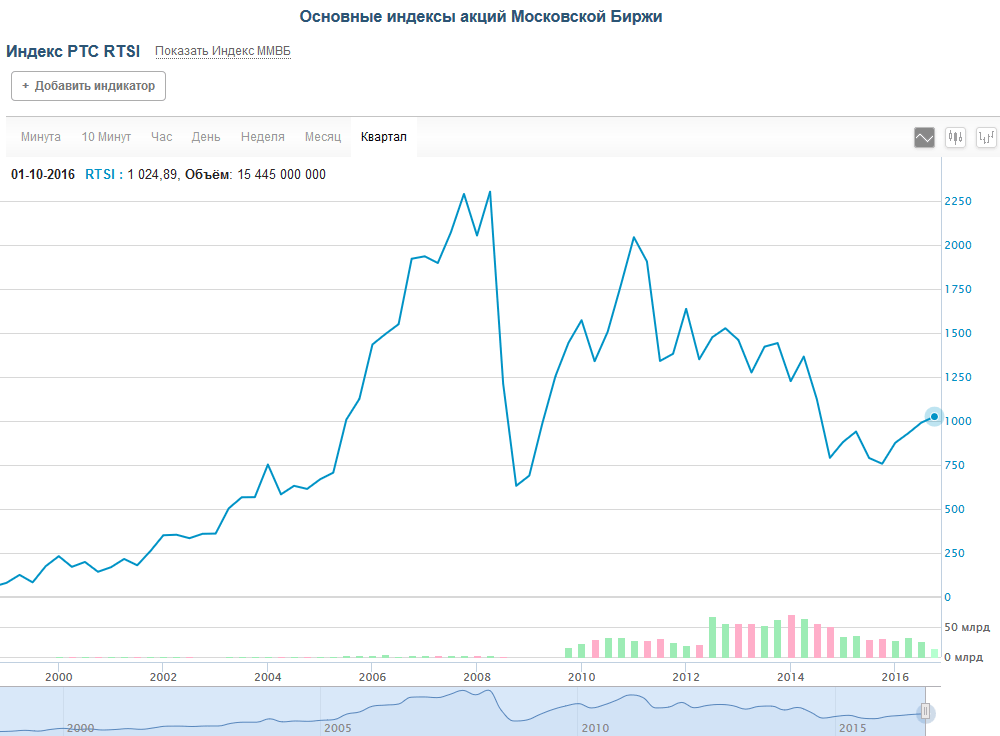

Посмотрите график изменения любого индекса в течение 10–15 лет. Он всегда растет. В отдельные периоды случаются резкие взлеты и падения, но на длительном промежутке времени отслеживается только рост. Если трейдинг – это не ваша профессия и не ваше хобби, то альтернативы индексному инвестированию нет. Чем раньше вы это поймете, тем быстрее вы сформируете эффективный портфель.

Лучшие индексные ETF на Московской бирже

Я прочитал не один десяток тем на зарубежных форумах «ранних пенсионеров» в поисках ответа на свой вопрос: «Какие инструменты инвестирования используют в США». Как оказалось, практически все приверженцы идеологии FIRE (финансовой независимости и ранней пенсии) инвестируют в индексные фонды через ETF.

Оно и понятно, ведь комиссии у них намного меньше, чем у ETF, доступных на Московской бирже (средние: 0,04% у них против 0,9% у нас). И абсолютно нет никакого смысла пытаться собирать индекс, покупая акции отдельных компаний, как это делаю я. Можно ведь заплатить 0,04% в год (или 400 рублей с 1 млн. ₽) и получить доходность индекса без лишних заморочек.

В рамках этого поста я не стану рассматривать вариант открытия счета у иностранного брокера и покупки ETF на S&P500 через него. Но знайте, что такой вариант тоже есть. Правда там есть свои нюансы, которые могут вылиться в ещё одну полноценную статью. Будем рассматривать простой вариант — покупка ETF на Московской бирже через российского брокера.

ETF — это торгуемый на бирже фонд, состоящий из ценных бумаг: акций, облигаций или других активов. Приобретая акции такого фонда, вы, грубо говоря, получаете долю от всех активов, принадлежащих фонду.

Любой эмитент, предлагающий такой инструмент как ETF, взимает комиссию за управление. Комиссия указывается в процентах за год, но снимается ежедневно пропорционально периоду владения акциями ETF.

Для примера: у многих ETF от FinEx комиссия за управление 0,9%. Это означает, что купив ETF на сумму 10.000 рублей, ежедневно удерживаемая комиссия составит 10.000*0,009/365 = 25 копеек.

Удобно то, что комиссия заложена в цену акции ETF. Это означает, что никто не будет списывать деньги с вашего брокерского счета. Если к примеру вы купили ETF на индекс, который за год вырос на 10%, то доходность ваших акций ETF составит 9,1% (10-0,9%).

Любой, кто сейчас читает эти строки, с вероятностью 99% пользовался услугами или продуктами таких компаний, как Apple, Microsoft, Visa, MasterCard, Google, McDonald’s. А вы знали, что вы могли бы на 4000 рублей купить долю в фонде, который владеет акциями самых крупных по капитализации компаний в США, в том числе теми, которые я перечислил выше?

Да, ваши 4000 рублей не превратятся завтра и даже через год в 4 миллиона. Но очень вероятно, что это окажется лучшим вложением средств из всех возможных. Индекс компаний S&P500 на промежутке 100 лет дает доходность 8-10% годовых в долларах! Это вам не Кэшбери, конечно, где на словах 600% годовых, а на деле кукиш, да ещё и без масла. Но если вы, как и я загорелись идеей раннего пенсионерства, то вариант инвестиций в индекс S&P500 — один из наиболее оптимальных вариантов.

Собрать самостоятельно портфель акций, который бы соответствовал индексу очень сложно. Для этого нужно обладать достаточно внушительной суммой денег и регулярно проводить ребалансировку портфеля. А это уже не очень то и пассивное инвестирование — скажу я вам.

На 50.000 — 100.000 рублей вы даже не сможете купить одну акцию компании Google или Amazon. Но вы сможете купить 12 — 25 акций ETF на S&P500 (куда входит и Google с Amazon’ом и ещё 498 крупнейших компаний). При таком раскладе доходность ваших вложений в ETF будет повторять доходность индекса за вычетом комиссии фонда. Итак, рассмотрим какие же варианты ETF на S&P500 есть на Московской бирже.

Актуальный список компаний, входящих в индекс S&P500 можно посмотреть здесь.

Много яиц, много корзин. Как работают биржевые фонды

Что это такое и какие ETF есть на Московской бирже

В статье «Дать денег Минфину» я рассказал, как инвестировать в государственные облигации.

Помимо гособлигаций на бирже есть много других инструментов, часто более интересных. Однако следить за каждым и покупать каждую ценную бумагу сложно и дорого. Сегодня поговорим о том, как снизить риск и пользоваться множеством инструментов одновременно.

Не держите яйца в одной корзине

Финансисты часто говорят про диверсификацию. В обычной жизни то же самое называют «не класть все яйца в одну корзину».

Допустим, вы вложили деньги в пять компаний. Это безопасно? Нет: при разорении одной из пяти компаний вы потеряете 20% капитала. Ценные бумаги — это не застрахованные вклады: если компания разоряется, вы теряете все вложенные деньги, а не только недополученный доход.

Решение на поверхности: раскладывать деньги по разным местам. На фондовом рынке это значит вкладывать в акции и облигации, в разные компании и желательно на разных рынках и в разных странах. Чем шире рассредоточены ваши деньги, тем меньше риска.

Но чем больше бумаг, тем больше работы они требуют. Вам нужно будет постоянно искать на рынке интересные компании, в которые стоит вложить. А еще следить за всеми бумагами, которые вы уже купили: держать их или продавать. Также растет требование к капиталу: вы вряд ли сможете купить много разных акций по одной. Их будут продавать десятками и сотнями, каждая может стоить по несколько тысяч рублей. В итоге минимальный порог входа на несколько рынков сразу потребует капитала в несколько миллионов.

ETF вместо отдельных бумаг

ETF — это набор ценных бумаг. Покупая акцию фонда, вы как бы становитесь владельцем небольшой части этого набора.

Представим, что есть некий фонд, в котором лежат два типа акций: половину занимают акции «Газпрома», вторую половину — акции Сбербанка. Покупая одну акцию такого фонда, вы как бы в равных пропорциях покупаете акции «Газпрома» и Сбербанка.

Более реальная ситуация: в фонде в некоторых пропорциях есть акции 50 компаний. Покупая одну акцию фонда, вы как бы покупаете акции всех 50 компаний в тех же пропорциях.

Инвестиции — это несложно

Индексные ETF

На финансовом рынке существует понятие индекса. Индекс — это умозрительный портфель каких-то ценных бумаг, которые биржа или какая-нибудь компания считает эталонным. Например, я могу составить «Индекс Куроптева» и перечислить в нем 100 компаний, чьи ценные бумаги буду считать важными. Или 50 компаний с зеленым логотипом. Или 42 компании, названия которых рифмуются с моим именем. Критерий может быть любой. И это будет моим индексом.

Значение индекса — это виртуальное число, которое нужно для оценки изменения цен акций внутри индекса. Оно высчитывается сложным образом, но само по себе не так важно. Важно, как значение индекса меняется со временем.

Пример из жизни. Есть индекс РТС : в него входят акции 50 наиболее крупных и ликвидных российских компаний. Индекс РТС отражает усредненное состояние всего российского рынка. Если значение индекса РТС снижается, значит, на российские акции в целом нет спроса и они дешевеют. Если растет, значит, акции интересны инвесторам.

Абсолютное значение индекса обычно не имеет значения, важно лишь его изменение во времени. На начало 2016 года значение РТС составляло 749,28, и это значит, что за прошедший год российский рынок акций вырос на 40%.

Индекс — это информационный продукт, его нельзя купить на бирже. Представьте, что индекс — это рецепт супа: в нем написано, что нужно купить, чтобы получилось вкусно. Так же и в индексе: он говорит, какие бумаги нужно купить, чтобы получился какой-то правильный портфель. Но если вы хотите пообедать, то вам нужен не рецепт, а сам суп.

Вы можете взять индекс и купить все акции из него самостоятельно. Это очень сложно и дорого, но чисто теоретически возможно. Представьте, что вам нужно приготовить суп из 500 ингредиентов, каждый из которых продают только на оптовой базе и только от 10 килограммов. То же самое здесь: в индекс S&P 500 входят 500 компаний, акции которых могут стоить от нескольких сотен до нескольких тысяч рублей, еще и не каждую можно будет купить в единичном экземпляре.

Другой вариант — сходить в кафе и заказать суп там. Шеф-повар уже купил все нужные ингредиенты и сварил огромный котел с супом. Вам нальют одну тарелку из этого общего котла. То же самое в индексном фонде: специальная управляющая компания уже купила все нужные ценные бумаги индекса и «сварила» из них готовый фонд. Вам продают долю в этом фонде — такого размера, какого захотите.

Цена акции индексного фонда будет повторять динамику индекса — так же, как цена супа будет повторять динамику цен на отдельные продукты. Если индекс вырос на 10%, то и цена акции фонда должна вырасти на 10%.

В чем сила ETF

Помимо диверсификации инвестиции через фонд снимают с инвестора часть рутинных задач — например реинвестирование.

В статье про корпоративные облигации на Московской бирже я говорил, что рассчитываемая биржей доходность облигации подразумевает реинвестирование купонов. То есть при каждой выплате купонов нужно заново покупать на них облигации.

Инвестиции через фонд снимают с инвестора часть рутинных задач

Каждая покупка — это дополнительное действие для инвестора. Теперь представьте, что в фонде 50 ценных бумаг, у каждой свои даты купонных выплат, за каждой нужно следить. Облигационный ETF делает все сам.

Например, цена одной акции фонда еврооблигаций может составлять около 6000 рублей, а самостоятельное формирование такого же набора еврооблигаций — сотни миллионов рублей. Некоторые ETF предоставляют возможности, которые недоступны инвестору с капиталом в несколько сотен тысяч рублей.

Благодаря фондам вы также можете инвестировать в портфели акций и облигаций разных стран, проводя расчеты в рублях. Через фонды становятся доступны инструменты денежного рынка и товары.

Конечно, всё это счастье достается не бесплатно. Существует комиссия за управление фондом — это могут быть цифры в районе 0,5–1% в год и в эту сумму не входит комиссия биржи, брокера или депозитария. Плата за управление уменьшает стоимость акций фонда, отдельно ее платить не надо.

Откуда берется цена акции ETF

Цена одной акции фонда — это результат деления стоимости всего, что есть в фонде, на количество выпущенных акций.

Если в фонде будет одна акция «Газпрома» и одна Сбербанка, по 150 рублей каждая, то стоимость активов фонда — 300 рублей. Обычно применяется термин СЧА — стоимость чистых активов.

Если сам фонд выпустил 100 акций, то стоимость активов, приходящихся на одну акцию, составляет 300 ÷ 100 = 3 рубля. Это расчетная цена акции, или СЧА на акцию. Зная расчетную цену, мы знаем справедливую цену акции.

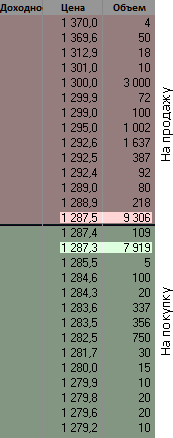

Рыночная цена акции фонда на бирже может отличаться от расчетной из-за баланса спроса и предложения. Теоретически она может быть любой, хоть 1% от расчетной цены, хоть 1000%. Но дело в том, что при больших отклонениях от цены эти акции не будут покупать или продавать. Чтобы этого не было, кто-то из участников торгов будет выступать на бирже в качестве маркетмейкера.

Маркетмейкер — это такой участник торгов, которому самому акции не нужны, но он всегда готов купить, если вы хотите продать, и продаст, если вы хотите купить. Его задача — делать так, чтобы цены на акции фонда держались в районе расчетной цены и никто не паниковал. Обычно маркетмейкингом занимаются брокерские компании, но бывают и специализированные организации.

На иллюстрации маркетмейкер дает лучшую цену продажи. А его заявка на покупку всего на 20 копеек хуже лучшей цены:

Маркетмейкер — это как перекупщик на авторынке. Если он видит, что кто-то продает бумагу сильно дешево, он ее покупает и перепродает по нормальной рыночной цене. Если же вы хотите купить, то маркетмейкер даст вам нормальную цену.

ETF на Московской бирже

Фонды устроены таким образом, что за покупку, продажу и хранение имущества, а также за аудит фондов отвечают разные организации — администратор фонда, попечитель фонда и аудитор фонда. Попечителем и администратором фондов «Финэкс» является «Бэнк-оф-нью-йорк-меллон», аудитором — «Прайс-ватерхаус-куперс». Это крупные и известные финансовые институты. Такое сложное хозяйство нужно, чтобы фонды работали честно.

Фонды «Финэкс» можно разделить на несколько групп: фонды денежного рынка, облигаций, акций и товарные фонды. Про некоторые из фондов я расскажу подробнее.

Фонд денежного рынка FXMM : откладывать свободные деньги

FXMM — это фонд денежного рынка. Его поведение проще всего описать как рублевый депозит сроком на одну ночь, у которого проценты начисляются каждый день.

Это единственный инструмент на Московской бирже, позволяющий частному инвестору с небольшим капиталом получить доход на деньги, не занятые в акциях или облигациях. Входной билет на настоящий денежный рынок начинается примерно от 10 000 000 рублей, а одна акция FXMM стоит около 1000 рублей.

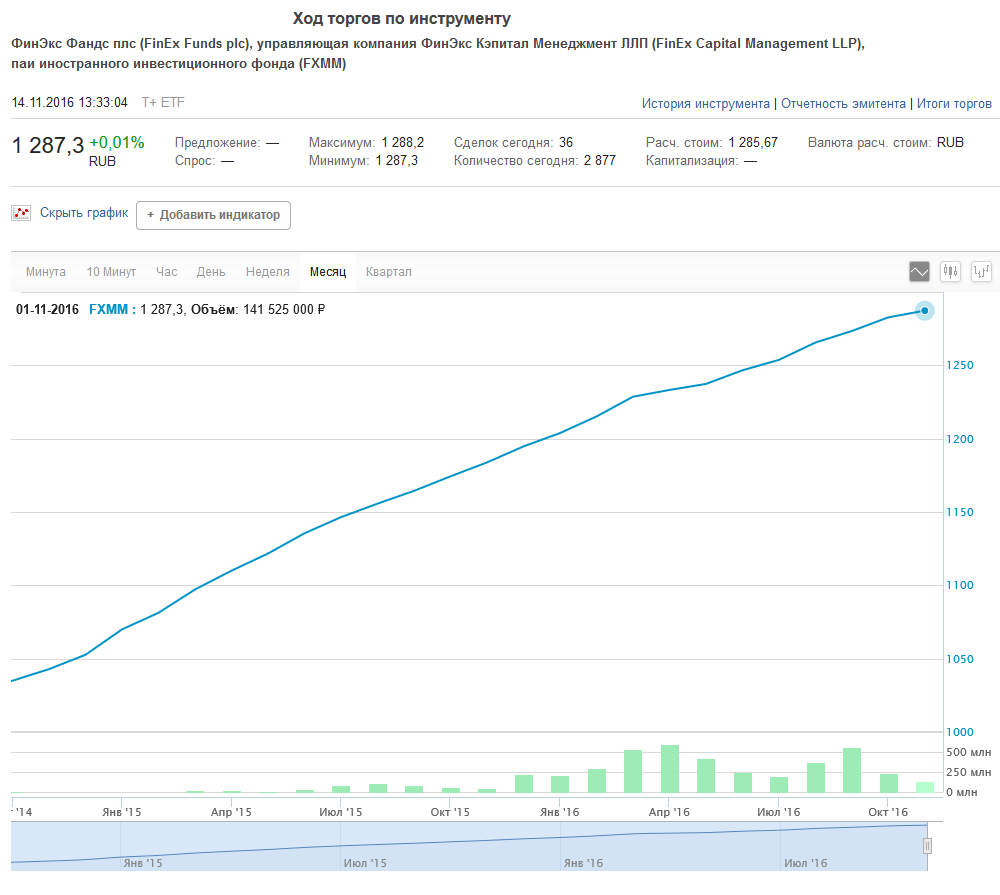

FXMM — это самый предсказуемый фонд. Цена акции просто растет на одну-две копейки каждый день:

Цена одной акции FXMM в рублях, Московская биржа

Для торговли на Московской бирже

Доходность FXMM находится на уровне короткого рублевого депозита в банке. За 2015 год она составила 8,25%. Не забывайте, что, в отличие от депозитов, никаких страховок ваших сбережений тут нет.

Фонды облигаций FXRU и FXRB : инвестировать в еврооблигации

Фонды FXRU и FXRB — это фонды валютных еврооблигаций российских компаний, таких как «Газпром», Сбербанк, ВЭБ и другие.

Оба фонда содержат один и тот же набор ценных бумаг из индекса «Барклайс» и сочетают в себе высокую валютную доходность российских еврооблигаций и их высокий по мировым стандартам риск.

Рублевая цена акций FXRU сильно зависит от курса доллара. При росте доллара акции FXRU растут в цене, а при снижении — падают.

FXRB — это тот же портфель еврооблигаций, но с защитой от изменения курса рубля к доллару и более высокой рублевой доходностью. Изменение курса не влияет на рублевую цену акции.

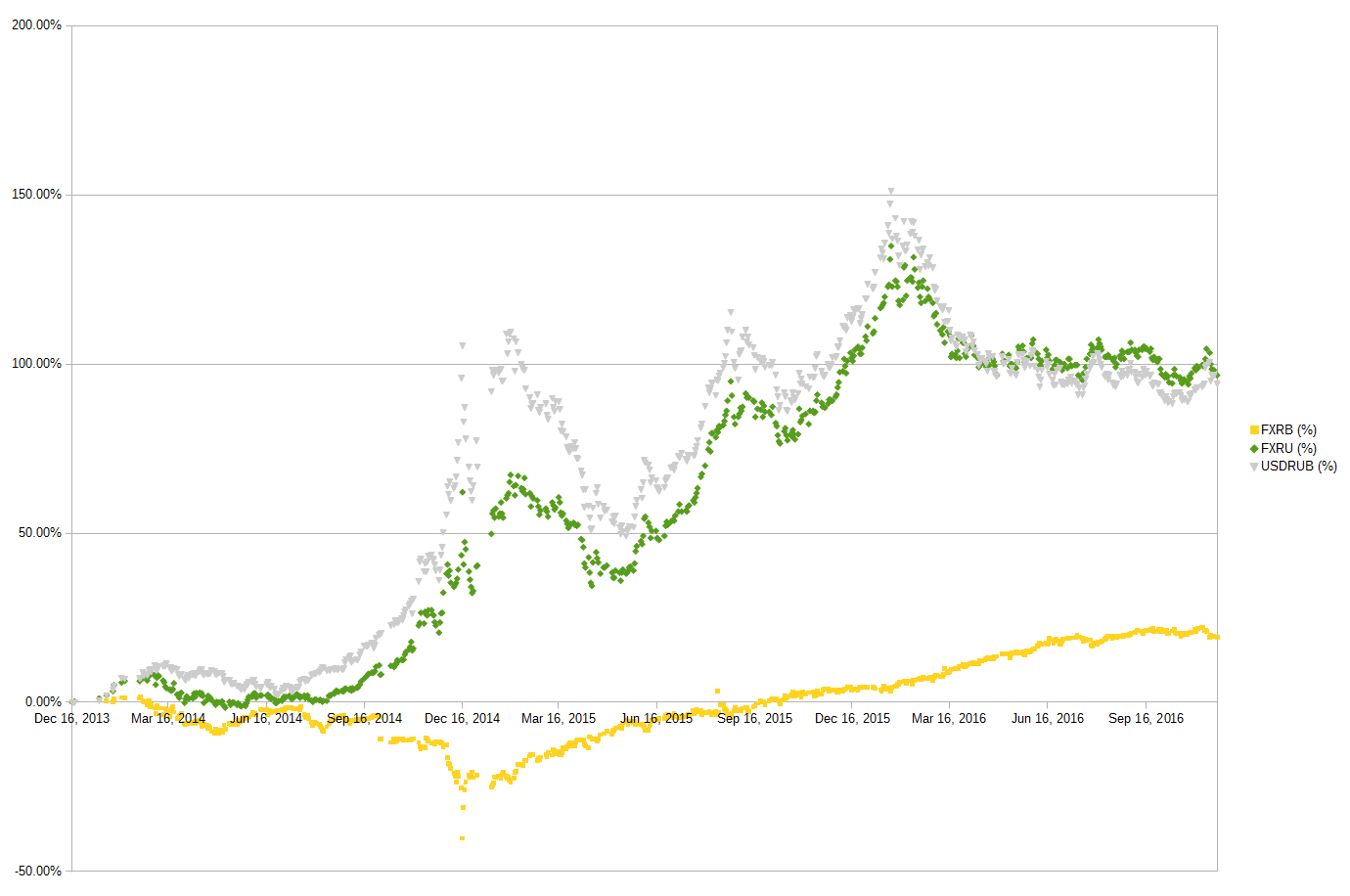

На графике видно, что цена акций FXRU близко повторяет курс доллара. FXRB на курс не реагирует, а его падение в декабре 2014 связано с падением цены портфеля облигаций.

Изменение рублевой цены акций FXRU и FXRB в процентах, изменение курса доллара в процентах

Текущая доходность портфеля облигаций FXRU к погашению составляет около 3,5% годовых в валюте. Однако стоит учитывать, что НДФЛ при продаже вы заплатите с рублевой разницы между покупкой и продажей.

Фонды акций FXIT и FXUS : инвестировать в американские акции

С помощью акций фондов «Финэкс» вы можете инвестировать в акции Германии, Японии, Соединенного Королевства, Австралии, Китая, США и России.

Еще один фонд на американском рынке — FXUS — состоит из более широкого набора акций. В FXUS входят акции таких известных компаний, как «Эксон-мобил», «Джонсон и Джонсон», «Кока-кола», «Дисней».

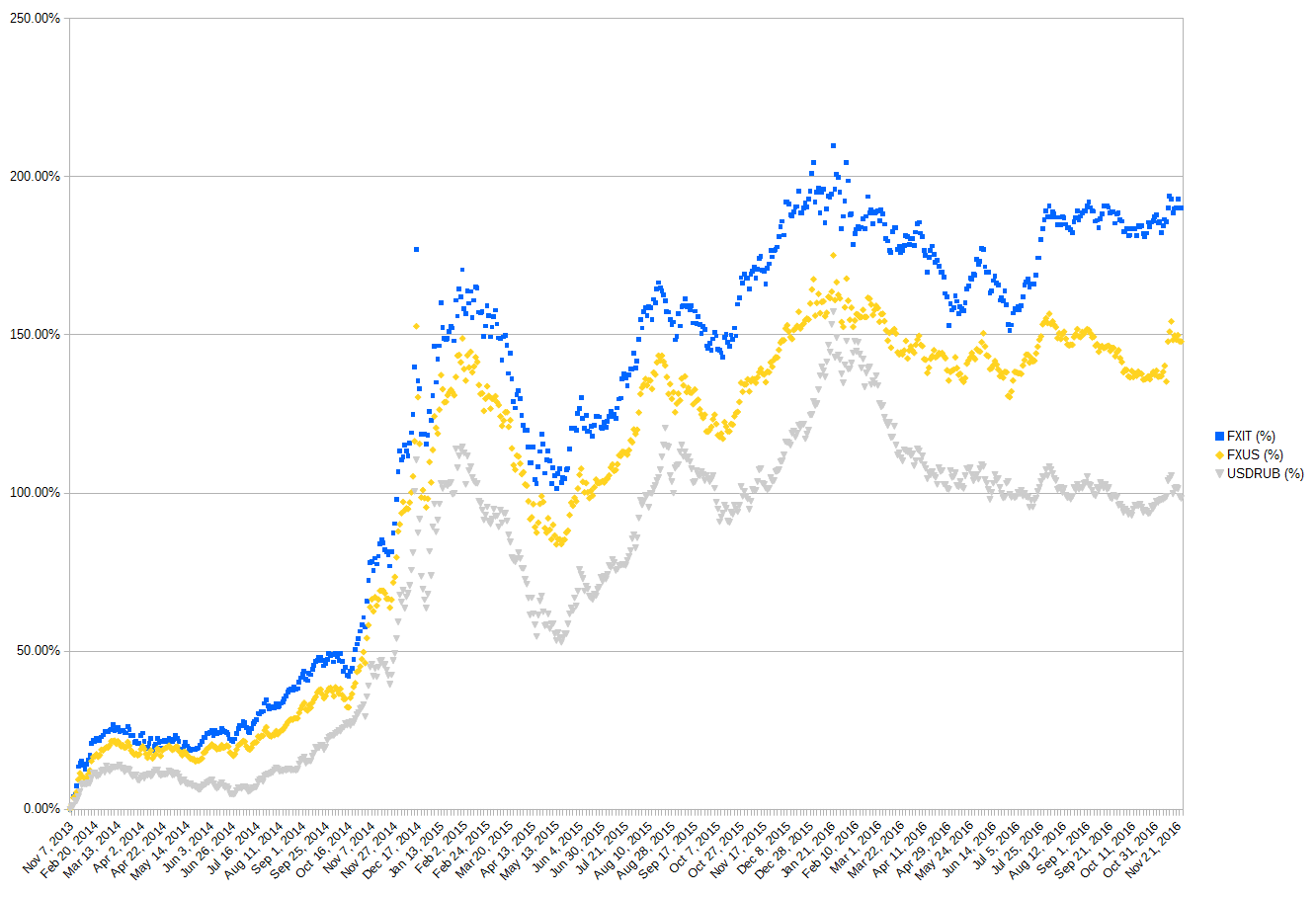

Расчеты при покупке и продаже FXIT и FXUS идут в рублях. Для понимания можно представить, что при покупке вы отдаете рубли, на них покупается валюта и на эту валюту — американские акции. При продаже процесс идет в обратную сторону: акции как бы продаются за валюту, она конвертируется в рубли, рубли возвращают вам. Налогом облагается рублевая разница между покупкой и продажей.

Фонды FXIT и FXUS интересны тем, что позволяют даже с небольшим капиталом легко инвестировать в американский рынок — один из основных мировых рынков акций, доходность которого гораздо выше российского.

Изменение рублевой цены акций FXIT и FXUS в процентах, изменение курса доллара в процентах