Что такое eps на бирже

Базовая прибыль на акцию: как рассчитать

Когда инвестор вкладывает деньги в акции, ему предварительно необходимо оценить возможные доход и риски. Для этого используется ряд финансовых индикаторов. Один из них – показатель базовой прибыли на акцию. Он позволяет оценить, сколько денег может получить держатель ценных бумаг.

Показатель EPS

Аббревиатура EPS расшифровывается как Earning Per Share, что переводится с английского как «прибыль на акцию». Экономический смысл заключается в следующем. Уставный капитал компании поделен на доли между акционерами. У каждого из них есть на руках соответствующие ценные бумаги. Грубо говоря, финансовый результат, который компания получит по итогам года, будет в дальнейшем разделен между акционерами в зависимости от количества принадлежащих им бумаг. Показатель EPS дает возможность оценить, сколько получит каждый участник. Чем он выше, тем выгоднее вкладывать деньги в определенную компанию.

Важно! Сам по себе показатель EPS не столь информативен. Его следует сравнивать с ценой акции. Например, получили EPS в размере 50 руб. При стоимости бумаги 25 руб. акционер получит 200 %, а при стоимости в 1000 руб. – только 5 %.

Формула расчета базовой прибыли на акцию

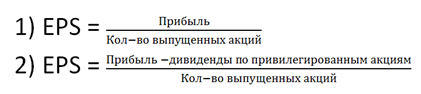

Расчет индикатора выглядит так:

P – чистая прибыль компании после уплаты налогов;

D – сумма, направленная на выплату дивидендов держателям привилегированных акций;

N – количество обыкновенных акций.

В формуле есть один минус: прибыль – достаточно условный показатель. Предприятие на самом деле может работать успешно, получать хорошие деньги, которые пойдут на выплату зарплат, бонусов и премий сотрудникам, на инвестиции, а в годовом отчете при этом будет показан небольшой финансовый результат либо вовсе убыток.

По указанной причине EPS можно рассчитывать по уточненной формуле:

EPS = (CFO – D) / N, где:

CFO – денежный поток от операционной деятельности.

Таким образом, в этой формуле используется показатель, который сложно скрыть или значительно уменьшить.

Как на практике рассчитать базовую прибыль

Рассмотрим на примере, как рассчитать данный финансовый индикатор на практике.

Пример 1

За отчетный год чистая прибыль компании составила 1 млн руб. Из этой суммы 200 тыс. руб. было направлено на выплату дивидендов по привилегированным акциям. Обыкновенных акций у предприятия 500 тыс. штук. Тогда расчет выглядит так:

(1 000 000 – 200 000) / 500 000 = 1,6 руб.

Справка. Если в течение года количество акций изменялось, то в знаменателе следует использовать средневзвешенный показатель.

На начало года у компании было в обращении 500 тыс. акций. В апреле выпущено и оплачено 100 тыс. В сентябре выкуплено 50 тыс., в ноябре выпущено и оплачено еще 70 тыс. Тогда средневзвешенный показатель нужно рассчитывать следующим образом:

500 000 + 100 000 * 9 / 12 – 50 000 * 4 / 12 + 70 000 * 2 / 12 = 570 000 шт.

Тогда при тех же данных по прибыли и дивидендам по привилегированным акциям получаем:

(1 000 000 – 200 000) / 570 000 = 1,4 руб.

Где найти информацию о базовой прибыли на акцию

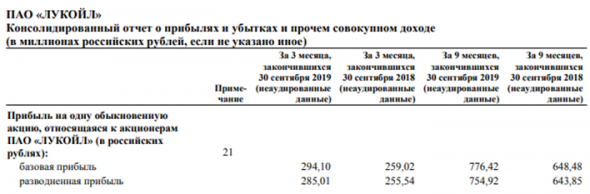

Такие данные компании включают в отчет о прибылях и убытках, составленный по международным стандартам (МСФО). После определения общего совокупного дохода идут показатели базовой и разводненной прибыли на акцию.

Справка. В графе «Примечание» отчета иногда стоит цифра, которая указывает номер примечания, где эта информация раскрыта подробнее.

Заключение

Показатель базовой прибыли на акцию позволяет определить доходность одной ценной бумаги. На практике его следует использовать в сравнении с ценой бумаги. Так можно рассчитать предполагаемую доходность. Но нужно учитывать, что прибыль – достаточно условный показатель, который может корректироваться. В результате для динамично развивающейся компании индикатор EPS может оказаться низким. Для более точной оценки необходимо учитывать и другие финансовые показатели.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Что такое мультипликаторы

И как ими пользоваться

Может ли инвестиция в «М-видео» быть примерно такой же по прибыльности, как в автомойку?

В прошлой статье мы узнали, что да, может. Чтобы окончательно в этом убедиться, нужно сравнить их мультипликаторы.

Пример сравнения компаний по мультипликатору

Компания «Большой холдинг» стоит 10 млрд рублей и приносит 20 млн прибыли в год. Это большие числа, но мультипликатор P/E у компании 500. Это значит, что если целиком купить «Большой холдинг» за 10 млрд рублей, то инвестиции окупятся за 500 лет.

Компания «Маленькая лавочка» стоит 200 млн рублей и приносит те же 20 млн прибыли в год. Всё еще большие числа, но мультипликатор P/E уже не 500, а 10 — соотношение стоимости и прибыли лучше, чем у «Большого холдинга».

Мультипликаторы помогают сравнить разные компании на единой шкале.

Мультипликаторы лежат в основе стоимостного подхода к инвестированию, который предлагает находить и покупать акции недооцененных компании. Подробнее об этом мы рассказывали в статье о твиттере и шаурме.

Акции недооцененных компаний приносят более прогнозируемый и стабильный доход, также они менее подвержены риску просадки на фоне кризиса или чрезвычайных событий

Теперь разберем на примерах основные мультипликаторы.

Как инвестировать в акции и не прогореть

P/E — отношение цены компании к прибыли. Если точнее, рыночной цены акции к чистой прибыли на одну акцию. Или рыночной капитализации всей компании к годовой чистой прибыли.

Отношение цены к прибыли — основной показатель. Он отражает, за сколько лет компания себя окупает, и дает сравнивать компании из разных отраслей. Если этот мультипликатор от 0 до 5, то компания недооценена. Если больше — вероятно, переоценена. Мультипликатор меньше 0 говорит о том, что компания принесла убыток.

Но надо понимать, что просто сравнивать две принципиально разные компании по одному показателю P/E опрометчиво. В одной компании на ранней стадии могут быть большие капитальные расходы, которые съедают большую прибыль. А в другой прибыль гораздо меньше, но и капитальных расходов меньше, из-за этого ее показатель P/E будет выглядеть лучше.

P/E — хороший показатель, но не единственный.

P/E «Роснефти» и «Газпрома»

| «Роснефть» | «Газпром» | |

|---|---|---|

| Рыночная капитализация | 4200 | 3600 |

| Прибыль за год | 201 | 411 |

| Мультипликатор P/E | 20,9 | 8,76 |

В этой и в остальных таблицах мультипликаторы рассчитаны по итогам 2016 года по данным financemarker.ru

Капитализация и выручка указаны в млрд рублей

Мультипликатор P/S — это отношение рыночной цены акции к выручке, приходящейся на одну акцию. Его используют для сравнения компаний одной отрасли, где маржинальность будет на одном уровне. Лучше всего подходит для тех отраслей, где считается, что выручка последовательно создает соответствующие объемы прибыли или денежного потока, — например для торговли.

Значение коэффициента меньше 2 считается нормой. P/S меньше 1 указывает на недооцененность. Преимущество P/S в том, что его можно рассчитать для всех компаний, так как его значение бывает только положительным, потому что выручка может быть только положительной.

P/S для НКХП и «М-видео»

| НКХП | «М-видео» | |

|---|---|---|

| Рыночная капитализация | 15 | 69 |

| Выручка | 4,7 | 183 |

| Мультипликатор P/S | 3,19 | 0,38 |

Капитализация и выручка указаны в млрд рублей

Мультипликатор P/BV — это отношение рыночной цены акции к стоимости активов, приходящихся на одну акцию. Его удобно использовать для сравнения банков, потому что активы и пассивы банков почти всегда соответствуют их рыночной стоимости. P/BV не говорит о способности компании приносить прибыль, но дает представление о том, не переплачивает ли акционер за то, что останется от компании, в случае ее мгновенного банкротства.

P/BV меньше единицы — хорошо. На 1 рубль рыночной капитализации приходится более одного рубля реальной стоимости компании. Если компания разорится и акционерам разрешат вернуть свои доли, то им будет что возвращать.

P/BV больше единицы — плохо. На 1 рубль рыночной капитализации приходится менее одного рубля реальной стоимости компании. Если компания разорится и акционерам разрешат вернуть доли, то на всех не хватит.

P/BV банков «Открытие» и «Санкт-Петербург»

| «Открытие» | «Санкт-Петербург» | |

|---|---|---|

| Рыночная капитализация | 315 | 29 |

| Собственные активы компании | 155 | 60 |

| Мультипликатор P/BV | 2,03 | 0,48 |

Капитализация и активы указаны в млрд рублей

EV — enterprise value

Мультипликатор EV — это справедливая стоимость компании. Определяется так: EV = Рыночная капитализация + Все долговые обязательства − Доступные денежные средства компании.

Посмотрите на две компании и скажите, какая из них обойдется вам дороже при покупке?

EV «Русгидро» и «Интер рао»

| «Русгидро» | «Интер рао» | |

|---|---|---|

| Капитализация | 358 | 396 |

| + | + | |

| Долг | 332 | 152 |

| – | – | |

| Доступные деньги | 67 | 96 |

| = | = | |

| EV | 623 | 452 |

Капитализация, долг и доступные деньги указаны в млрд рублей

Цена «Русгидро» на фондовом рынке — 358 млрд рублей, цена «Интер рао» — 396 млрд. Получается, что «Интер рао» как будто дороже для вас на целых 38 млрд рублей. Но на самом деле это не так, и EV нам это объясняет:

EV — очень важный показатель сам по себе, но главная его польза — в сравнении со следующим показателем.

EBITDA

Мультипликатор EBITDA — это прибыль компании до выплаты процентов, налогов и амортизации.

EBITDA нужна нам, чтобы понять, какую прибыль приносит непосредственно бизнес компании. Умеет компания зарабатывать деньги?

Если еще проще, то EBITDA — это сколько бы компания зарабатывала в идеальных условиях, если бы все заводы у нее уже были, станки не изнашивались, а государство ввело для нее нулевую налоговую ставку.

Отдельная польза мультипликатора EBITDA в том, что он позволяет удобно сравнивать компании одной отрасли, но из разных стран. Ведь если в одной стране налог 13%, а в другой 50%, то, имея одну и ту же прибыль от бизнеса, мы получим разную чистую прибыль. По EBITDA прибыль будет одинаковой.

EBITDA «Русгидро» и «Интер рао»

| «Русгидро» | «Интер рао» | |

|---|---|---|

| Прибыль до налогов | 55 | 68,5 |

| + | + | |

| Амортизация | 24 | 23 |

| + | + | |

| Процентные расход | (−0,902) | 14 |

| = | = | |

| EBITDA | 78,1 | 105,5 |

Прибыль, амортизация и расходы указаны в млрд рублей

Мультипликатор EV / EBITDA — это рыночная оценка единицы прибыли.

Помните, мы говорили, что по P/E некорректно сравнивать компании из разных отраслей и в разных жизненных фазах? Проблема была как раз в том, что мы делили рыночную капитализацию на прибыль после всех выплат, налогов и капитальных расходов. А теперь мы смотрим на более чистые и достоверные показатели — по ним компании уже можно сравнивать с большей уверенностью.

EV/EBITDA «Русгидро» и «Интер рао»

| «Русгидро» | «Интер рао» | |

|---|---|---|

| Рыночная капитализация | 358 | 396 |

| Общий долг | 332 | 152 |

| Денежные средства компании | 67 | 96 |

| EV | 623 | 452 |

| Прибыль до налогов | 55 | 68,5 |

| Чистая прибыль | 39,8 | 61,3 |

| Амортизация | 24 | 23 |

| Уплаченные проценты | −0,902 | 14 |

| EBITDA | 78,1 | 105,5 |

| P/E | 9,01 | 6,47 |

| EV/EBITDA | 7,95 | 4,29 |

Все показатели, кроме мультипликаторов, указаны в млрд рублей

Принцип оценки EV / EBITDA такой же, как и P/E — чем меньше, тем лучше, а отрицательное значение, как правило, говорит об убытках.

Мультипликатор Долг/ EBITDA отражает количество лет, которое нужно компании, чтобы погасить своей прибылью все долги. Чем меньше лет, тем лучше.

Самые недооцененные компании на этой визуализации будут слева внизу, около начала координат. Разумному инвестору остается выбрать компанию слева снизу, изучить ее и проинвестировать.

Например, по итогам 2016 года «Детский мир» показал рост прибыли на 291%. После выхода финансового отчета цена акций поднялась на 35% и сейчас находится в восходящем тренде.

По итогам 2016 года ретейлер «Дикси» показал падение прибыли на 573%. После выхода финансового отчета цена акций упала на 35% и сейчас находится в нисходящем тренде.

При этом сильно полагаться на изменение EPS не стоит. Лучше использовать этот мультипликатор как дополнительный критерий отбора, когда уже произведен отсев по основным мультипликаторам, рассмотренным выше.

Мультипликатор ROE — это доходность акционерного капитала в процентах годовых, то есть рентабельность. По нему можно судить об эффективности компании.

Например, возьмем две автомойки: первая рассчитана на 30 машин, а вторая на 5. Собственных активов у первой намного больше: бо́льшая площадь земли, больше само здание автомойки, больше оборудования. Но если при этом обе автомойки дают одинаковую прибыль, мы увидим перекос в показателе ROE : у маленькой автомойки он будет намного выше. ROE сообщит нам, что маленькая автомойка эффективнее и что закупленное ей оборудование (собственный капитал) окупается гораздо быстрее. Так что мы как инвесторы выберем именно автомойку на 5 машин.

А вот реальный пример с уже рассмотренными ранее компаниями.

ROE «Русгидро» и «Интер рао»

| «Русгидро» | «Интер рао» | |

|---|---|---|

| Прибыль за год | 40 | 61 |

| / | / | |

| Собственные активы компании | 650 | 419 |

| × 100% | × 100% | |

| ROE | 6% | 15% |

Прибыль и активы указаны в млрд рублей

Получается, что «Интер рао» — более эффективная компания, рентабельность собственного капитала у нее выше.

Особенности использования мультипликаторов

Мультипликаторы следует применять для сравнения компаний из одной отрасли, потому что в зависимости от типа бизнеса компании, его цикличности или других свойств показатели мультипликаторов могут заметно отличаться.

Представьте, например, насколько могут отличаться собственные средства и капитал у Яндекса и «Газпрома». Яндексу не нужно строить трубопровод, чтобы зарабатывать деньги.

А если сравнить отношение прибыли Яндекса к выручке и, например, прибыль сети «Магнит» к выручке? Рентабельность бизнеса совершенно иная, поэтому такое сравнение не всегда корректно.

Разумная инвестиционная стратегия — найти лучшие по мультипликаторам компании в каждой отрасли и составить диверсифицированный инвестиционный портфель.

Инвестграм. Немного про EPS и P/E.

Справедливая стоимость акции зависит от многих факторов, но скорее всего в первую очередь инвесторов интересует прибыль компании, т. к. зачем покупать бизнес, который не приносит прибыль?

Предлагаю рассмотреть два мультипликатора фундаментального анализа, которые распространены в мире, и несколько способов их применения:

Давайте начнем c EPS. Он показывает, сколько прибыли принадлежит акционеру после того, как компания уплатит все налоги.

Причем правильнее данный показатель смотреть не по конкретной компании, а в сравнении с конкурентами и в процентном выражении. Давайте по порядку.

Например, компания А заработала 500 млн рублей, а компания Б 100 млн рублей. Эти показатели нам ни о чем не расскажут, пока мы не посчитаем, сколько компания заработала нам как акционеру на одну акцию.

Можно посчитать EPS двумя способами:

Второй способ применяется, если у компании соответственно есть привилегированные акции

Это так называемый базовый EPS.

Есть еще определение разводненного EPS и форвардного.

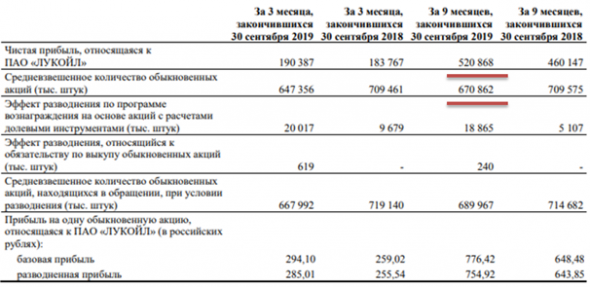

Разводненный EPS — это расчёт средневзвешенного количества акций за анализируемый период.

Считается, что это более правильный расчет, но можно ограничиться и простым расчетом, в любом случае в отчетности компаний по МСФО есть информация про EPS с учетом двух видов прибыли:

В данном случае представлен отчет Лукойла по МСФО за 3 кв. 2019 года, который вышел вчера и стоит отметить, что он просто рекордный по меркам нефтегазовой отрасли. Компания показала отличные результаты.

Давайте на посчитаем на практике, используя отчет (18 стр)

Чистую прибыль нужно поделить на количество акций = 776.42 рубля. Как в Аптеке.

Просто получив значение 776.42 не понятно хорошо это или плохо, но можно сказать точно, что если компания направит 100% чистой прибыли на дивиденды, мы получим как акционер 776 рублей на одну акцию.

Имея EPS = 776,42 можно понять, какую доходность компания дает на одну акцию относительно чистой прибыли. Как посчитать?

На текущий день стоимость акции Лукойл =

Именно этот показатель (процентный) нужно сравнивать с отраслевыми компаниями. Не рублевое значение, а процентное. Это к вопросу о том, что компания А заработала 500 млн, а компания Б 100 млн. рублей.

Показатель 12,7% говорит нам, что если компания направит 100% чистой прибыли на дивиденды, то купив акцию по текущей цене, мы получим 12 – ую доходность.

Но далеко не все компании выплачивают 100%, мы должны учитывать, что компании роста могут направлять деньги и на развитие бизнеса, и вот тут в игру вступает в игру второй коэффициент фундаментального анализа, который отвечает за окупаемость инвестиций.

P/E помогает определить, что кроется за абсолютными значениями.

P/E – говорит нам о том, что если компания при текущей прибыли будет направлять 100% чистой прибыли на дивиденды, то… она окупится за столько то лет. Но опять же не всегда следует ориентироваться на дивиденды. Компания может вкладывать прибыль в свое развитие и это также может отразиться с позитивом на ее будущей стоимости.

На примере Лукойла можно посчитать P/E. Я считаю, что лучше использовать годовую отчетность, но век больших скоростей и высоких технологий заставляет смотреть еще и квартальную отчетность.

Итак, расчеты для Лукойла (отчет 3 кв. 2019 года)

Капитализация компании = кол во акций * цена 1 акции = 670 862 * 6100 = 4 092 258 200 рублей (не считайте знаки – это триллионы). Капитализация может меняться ежесекундно, поэтому округлим до 4, 100 000 000 рублей

Далее нам потребуется прибыль – 520 868

P/E=4 100 000/520 868= 7.8 (почти 8 лет). В расчете указана капитализация в миллионах, т к прибыль в отчете в миллиардах (просто убраны лишние нули).

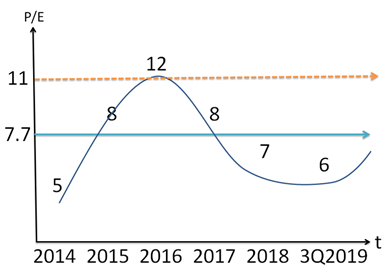

P/E сам по себе бесполезен, есть несколько интерпретаций данного показателя, попробую их отобразить на графике:

Можно считать по разному, смотреть P/E по отрасли или по конкретной компании.

В данном случае представлены исторические значения P/E по Лукойлу. Значения округлены, среднее получается порядка 7,7 лет. О чем говорит показатель 6 лет по итогам 3Q2019, о том, что цена компании по меркам среднего значения и в целом P/E России недооценена.

В России P/E исторически имеет значение порядка 8-10 лет, на текущий день по нефтегазовому сектору порядка 11 лет.

Зная среднее значение компании или отрасли мы можем посчитать справедливую стоимость акции.

В данной статье предлагается взять среднее значение по отрасли = 11 лет.

Справедливая стоимость Лукойла = P/E*EPS = 11*776.42=

8540 рублей. Данное значение может показаться завышенным, опять же. Этот результат посчитан относительно данных цифр.

P/E = 11 – это среднее значение по отрасли, можно брать нижние или верхние границы значений по отрасли и будущий EPS по акции.

Все расчеты, разумеется, относительны, и могут отличаться друг от друга подстановкой иных значений как P/E, так и EPS. Потому что есть считать стоимость Лукойла исходя из того того, во что мы вкладываем деньги – в капитал (P/B), что не совсем корректно, получится, что Лукойл торгуется у своих значений. P/B =

1. Стоит отметить, что в расчетах также не учитывалась дивидендная политика компании.

Универсальных расчетов для оценки бизнеса, к сожалению, не существует. Предложен лишь один из вариантов. И даже EPS не является исключением из этого правила, не взирая на то, что он может показать более объективную картинку, чем просто оценка чистой прибыли эмитента.

Спасибо за внимание!

Данная информация не является индивидуальной инвестиционной рекомендацией, а также не учитывает ваш риск-профиль как инвестора.

Как использовать показатель EPS для оценки акций

Содержание статьи

Чтобы выбрать интересные акции для вложения средств, инвесторы внимательно оценивают различные экономические и статистические показатели. В этом обзоре рассмотрим показатель прибыли на акцию – EPS.

Что такое EPS?

Показатель EPS (Earning Per Share – прибыль на акцию) оценивает, насколько прибыльна компания в расчете на одну акцию. Этот мультипликатор показывает отношение чистой прибыли компании в течение года к числу ее обыкновенных акций, находящихся в обращении. Он дает представление о том, какую прибыль может приносить инвестору каждая купленная акция.

По сути, каждый акционер имеет свою долю в уставном капитале компании, который равен количеству выпущенных акций. Полученная прибыль распределяется соразмерно доле каждого акционера. Поэтому мультипликатор EPS показывает, какая будет отдача от вложенных средств в акции компании на основании получаемой ею прибыли. Чем выше показатель EPS, тем большую прибыль приносит инвестирование в акции компании.

Полученная прибыль может быть полностью или частично распределена между акционерами в качестве дивидендов, здесь все зависит от решения совета директоров компании. Акционеры через своих представителей в совете директоров могут влиять на то, какая доля прибыли будет распределяться через дивиденды.

Как рассчитывается EPS?

Для расчета EPS используется чистая прибыль за вычетом дивидендов по привилегированным акциям. Формула расчета выглядит так:

Давайте рассмотрим расчет прибыли на акцию на примере компании Netflix (NASDAQ: NFLX). За прошедший финансовый год компания сообщила о чистой прибыли в размере 2 761 395 000 долларов США, а общее количество ее акций в обращении за этот период – 440 922 000 штук.

В балансовом отчете указано, что компания Netflix не эмитировала привилегированные акции, поэтому в формуле расчета не нужно вычитать дивиденды по ним.

Разделив чистую прибыль 2 761 395 000 долларов на 440 922 000 обыкновенных акций, получаем EPS, равный 6,26 доллара на одну акцию.

Как использовать EPS?

При использовании показателя EPS следует обратить внимание на два важных момента:

1. Прибыль на акцию не учитывает ее рыночную стоимость

Мультипликатор EPS рассчитывает по формуле прибыль на одну акцию, но не учитывает при этом рыночную стоимость этой акции. Соответственно, в зависимости от стоимости акции финансовый результат инвестирования может сильно отличаться. Чтобы понять, какую прибыль приносит каждый вложенный доллар, нужно разделить EPS на стоимость покупки акции.

Сравним две компании:

В результате видно, что несмотря на то, что показатель EPS у компании A больше, компания B выглядит более привлекательной для инвестиций благодаря тому, что ее акции торгуются по более низкой цене, и дают возможность получить больший процент дохода на вложенные средства.

2. Для оценки используется динамика изменения EPS

Для оценки инвестиционной привлекательности компании в меньшей степени ориентируются на текущее значение EPS, а в большей – на его изменение в годовом исчислении. Инвесторы хотят видеть рост, а не снижение показателя. Чем выше темпы роста EPS, тем более привлекательна компания для инвесторов.

Динамика изменения EPS компании может варьироваться в зависимости от колебаний прибыли, общего количества акций в обращении или совокупности этих факторов. Компания может повысить EPS, увеличив прибыль или сократив количество акций за счет обратного выкупа. Или, наоборот, если компания увеличивает количество находящихся в обращении акций быстрее, чем увеличивается ее прибыль, это приведет к падению прибыли на акцию.

Как правило, инвесторы оценивают динамику роста EPS вместе с другими экономическими показателями, например – вместе с коэффициентом P/E. При примерном равенстве других показателей более весомый рост EPS за отчетный период делает компанию более привлекательной для вложения средств.

Посмотреть значения роста EPS можно в экономических отчетах или на информационных сайтах. Например, узнать данные по динамике EPS для американских компаний можно на сайте Finviz.com:

Фильтры по показателю EPS в скринере акций.

Плюсы и минусы EPS

Заключение

Показатель EPS дает возможность оценить, какой размер прибыли на акцию может потенциально получить инвестор, вкладывая свой капитал в компанию. У данного показателя помимо преимуществ есть и определенные недостатки. Поэтому его рекомендуется использовать совместно с другими оценочными показателями, в первую очередь вместе с коэффициентом P/E.

Инвестируйте в американские акции на выгодных условиях! Реальные акции на платформе R StocksTrader от 0,0045 USD за акцию с минимальной комиссией в размере 0,25 USD. Вы можете попробовать свои навыки торговли в платформе R StocksTrader на демо-счёте или открыть реальный торговый счёт, для этого нужно только зарегистрироваться на сайте RoboForex.com и открыть счёт.

Виктор Грязин

Торгует на финансовых рынках с 2004 года. Приобретённые опыт и знания помогли ему сформировать собственный подход к анализу активов, деталями которого он охотно делится со слушателями вебинаров RoboForex.