Что такое дфр нфр и офр

Что такое дфр нфр и офр

ноцицептивный флексорный рефлекс

налог на финансовый результат;

налогообложение финансового результата

Независимая федерация реслинга

Смотреть что такое «НФР» в других словарях:

НФР — Независимая Федерация Рестлинга Файл:Http://www.wrestlingfederation.ru/wallpapers/show.php?wall=nfrlogo.jpg Штаб квартира: Москва Тип организации: Федерация рестлинга Офи … Википедия

Нефотореалистичный рендеринг — Эту статью следует викифицировать. Пожалуйста, оформите её согласно правилам оформления статей. Нефотореалистичный рендеринг область компьютерной графики, посвящённая созданию методов имитации большого ра … Википедия

Wrestling — Реслинг, Рестлинг (англ. Wrestling) театрализованная постановочная борьба, где победитель каждого матча предопределён заранее. Профессиональный реслинг широко распространился как вид зрелища, особенно в Северной Америке и Японии. Организации,… … Википедия

Методы NPR — Нефотореалистичный рендеринг область компьютерной графики, посвящённая созданию методов имитации большого разнообразия выразительных стилей в цифровом искусстве. В отличие от традиционной компьютерной графики, сфокусированной на фотореализме, НФР … Википедия

Рестлинг — Реслинг, Рестлинг (англ. Wrestling) театрализованная постановочная борьба, где победитель каждого матча предопределён заранее. Профессиональный реслинг широко распространился как вид зрелища, особенно в Северной Америке и Японии. Организации,… … Википедия

Catch européen — Le catch européen existe depuis de nombreuses années. Il possède ses propres champions et grosses pointures, qui sont souvent très réputés à travers le monde. Le style de catch en Europe est principalement inspiré du catch américain et parfois… … Wikipédia en Français

Реслинг — Командный бой в реслинге. Джесси и Фестус проводят командный приём «Рокет лончер» против команды Зака Райдера и Курта Х … Википедия

Cinema 4D — CINEMA 4D … Википедия

Туринский царский папирус — Туринский царский папирус (Papyrus royal de T … Википедия

Что такое дфр нфр и офр

Gross Sales (GS), Gross Operating Revenues (GOR)

Объём продаж, чистый доход от продаж

Sales Revenue, Net Sales, Net Operating Revenues

= Валовой объём продаж — Стоимость возвращённых продукции или товаров, и предоставленных скидок

Замечание. В соответствии со стандартом МСФО (IAS) 18 «Выручка», объём продаж (выручка) это валовое поступление экономических выгод за определённый период в ходе обычной деятельности предприятия, приводящее к увеличению капитала, не связанного с взносами участников капитала. Поэтому объём продаж в финансовой отчётности по МФСО или GAAP США всегда приводится без полученных сумм НДС, налога на продажи и налогов на товары, поскольку эти суммы не являются получаемыми предприятием экономическими выгодами и не ведут к увеличению его капитала. Также в объём продаж не входят суммы, которые организация, действующая в качестве агента, собирает от имени принципала. Однако сумма комиссионных вознаграждений, получаемых от принципала, или удерживаемая из собранных от имени принципала сумм, входит в объём продаж.

OPEX, Operating Expense

WC, Working Capital, Net working capital

= Краткосрочные активы — Краткосрочные обязательства

EC, Equity Capital, Shareholders’ Equity Shareholders’ Capital

= Итог по разделу баланса «Капитал и резервы» = Сумма пассивов — Заёмный капитал = Уставный капитал (оплаченный акционерный капитал) + Нераспределённая прибыль + Добавочный капитал + Резервный капитал.

IC, Invested capital

Капитал, инвестированный в основную деятельность компании = Собственный капитал + Долгосрочные обязательства

CE, Capital Employed

= Работающий капитал + Долгосрочные активы

GP, Gross Profit, Gross Profitor Loss,

= Чистый доход от продаж — Себестоимость реализованной продукции или реализованных услуг = Суммарный доход от продаж — Стоимость возвращённых товаров и предоставленных скидок — Себестоимость реализованной продукции или реализованных услуг

EBIT, Earnings before interest and taxes

= Валовая прибыль — Операционные затраты (Gross Profit – Operating Expenses; GP–OPEX)

Прибыль до уплаты налогов

EBT, Earnings before taxes

= Операционная прибыль — Проценты к уплате (= EBIT — Interest)

NI, Net Income, EAT, Earnings after taxes

= Прибыль до уплаты налогов — Налог на прибыль (= EBT – Tax expense)

Прибыль до уплаты налогов, процентов, и начисленной амортизации

EBITDA(Earnings before interest, taxes, depreciation and amortization)

= EBIT + Амортизационные отчисления по материальным и нематериальным активам – Переоценка активов

Коэффициент текущей ликвидности

= (Оборотные активы — Долгосрочная дебиторская задолженность — Задолженность учредителей по взносам в уставный капитал) / Краткосрочные обязательства.

Коэффициент быстрой (срочной) ликвидности

= (Текущие активы — Запасы) / Текущие обязательства = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства)/(Краткосрочные пассивы — Доходы будущих периодов — Резервы предстоящих расходов)

Коэффициент абсолютной ликвидности

= (Денежные средства + Краткосрочные финансовые вложения) / Текущие обязательства = (Денежные средства + Краткосрочные финансовые вложения) / (Краткосрочные пассивы — Доходы будущих периодов — Резервы предстоящих расходов)

Как составить отчёт о финансовых результатах за 2020 год

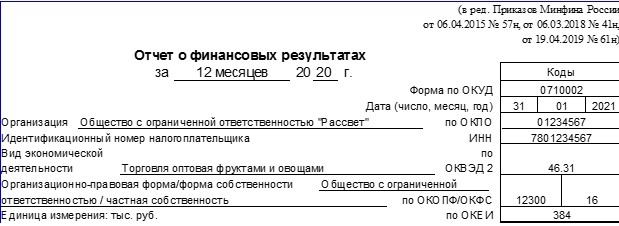

Отчёт о финансовых результатах должны ежегодно до 31 марта сдавать все юридические лица. Рассказываем, как заполнить эту форму за 2020 год с учётом изменений, внесённых приказом Минфина РФ от 19.04.2019 № 61н.

Что такое отчёт о финансовых результатах

Вместе с балансом отчёт о финансовых результатах — это одна из двух основных форм бухгалтерской отчётности. Поэтому на практике бухгалтеры часто называют его «формой № 2», хотя в нормативных актах это название не употребляется с 2013 года. Мы также будем для краткости использовать термин «форма № 2». Итог отчёта о финансовых результатах — это прибыль или убыток компании за период. Также в форме № 2 содержатся укрупнённые данные об основных статьях доходов и расходов.

Компании в общем случае обязаны использовать все строки формы № 2 (приложение 1 к приказу Минфина от 02.07.2010 № 66н). Показатели отчёта необходимо детализировать с учётом их существенности. Например, выручка может расшифровываться по направлениям деятельности, а расходы — по отдельным статьям (п. 3 приказа № 66н). Малые предприятия, которые имеют право вести упрощенный бухучёт, могут заполнять отчёт о финансовых результатах по сокращённой форме, используя меньше строк (п. 6.1 приказа № 66н).

Рассмотрим заполнение стандартной формы отчёта о финансовых результатах, которую может использовать любая организация: без расшифровок и без уменьшения количества статей.

Как заполнить шапку отчёта о финансовых результатах

В шапке отчёта содержатся сведения об организации и самой форме.

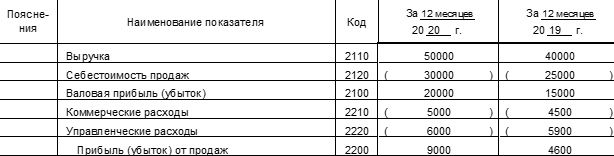

Как отразить сведения о выручке и расходах по обычным видам деятельности

По строке 2110 «Выручка» укажите выручку вашей компании от основной деятельности без НДС и акцизов. Это может быть производство, торговля, различные услуги. Если у вас несколько направлений деятельности, вы можете расшифровать строку 2110, но это не обязательно.

Показатель по строке 2110 равен разности между оборотом по кредиту счёта 90 «Продажи» (субсчет 90.1 «Выручка») и оборотами по дебету субсчетов 90.3 «НДС» и 90.4 «Акцизы». Если вы работаете без НДС и не платите акцизы, то просто используйте кредитовый оборот по субсчёту 90.1.

По строке 2120 «Себестоимость продаж» укажите затраты, которые непосредственно связаны с реализованной продукцией, товарами или оказанными услугами. Например, для торговли это будут затраты на закупку проданных товаров, а для производства — стоимость списанных материалов и зарплата рабочих.

В бухучёте данные для строки 2120 — это сумма проводок по дебету субсчёта 90.2 «Себестоимость продаж» в корреспонденции с кредитом счетов учета затрат и запасов:

Данные по строке «Себестоимость» и другие показатели отчёта, которые относятся к затратам, указывайте в скобках. Также используйте скобки для финансового результата, если по результатам расчёта получится убыток.

В строке 2100 «Валовая прибыль (убыток)» укажите разность между выручкой и себестоимостью продаж:

СТР. 2100 = СТР. 2110 – СТР. 2120

В строке 2210 «Коммерческие расходы» приведите расходы, связанные с продвижением и сбытом продукции, товаров, работ, услуг. Это могут быть расходы на рекламу, доставку, аренду складов и т.п. Для заполнения строки 2110 используйте обороты по дебету субсчёта 90.2 в корреспонденции с кредитом счёта 44 «Расходы на продажу».

В строке 2220 «Управленческие расходы» укажите расходы, которые относятся не к отдельным видам товаров или продукции, а к управлению компанией в целом. Это может быть, например, зарплата руководства и бухгалтерии или аренда офиса. В строку 2220 включайте дебетовые обороты по субсчёту 90.2 в корреспонденции с кредитом счёта 26 «Общехозяйственные расходы». Если в 2020 году по окончании месяца вы списывали общехозяйственные расходы в дебет счёта 20 «Основное производство», строка «Управленческие расходы» не заполняется.

Показатель строки 2200 «Прибыль (убыток) от продаж» равен разности между валовой прибылью и суммой коммерческих и управленческих расходов:

СТР. 2200 = СТР. 2100 – СТР. 2210 – СТР. 2220

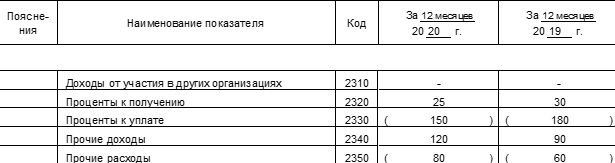

Как внести в отчёт сведения о прочих доходах и расходах

Прочие доходы и расходы не связаны с основной деятельностью организации. Обычно эти расходы составляют небольшую долю от общего оборота, а у некоторых компаний их может вообще не быть. Подобные доходы и расходы учитываются на отдельном счёте 91, к которому обычно открывают два субсчёта. Доходы отражаются по кредиту субсчёта 91.1 «Прочие доходы», а расходы — по дебету субсчёта 91.2 «Прочие расходы».

В строку 2310 «Доходы от участия в других организациях» занесите сумму полученных дивидендов или выручку от продажи долей в уставном капитале либо акций.

В строке 2320 «Проценты к получению» отразите ваши процентные доходы: по депозитам, выданным займам и т.п.

В строке 2330 «Проценты к уплате» укажите ваши процентные выплаты: по полученным кредитам, выпущенным облигациям и т.п.

В строки 2340 «Прочие доходы» и 2350 «Прочие расходы» включите все иные виды доходов и расходов, не связанные с основной деятельностью компании, которые не вошли в строки 2310, 2320, 2330.

При заполнении строк 2310 – 2350 учитывайте особенности вашего бизнеса. Например, если один из ваших основных видов деятельности по уставу — вложение средств в другие организации, то полученные дивиденды и другие доходы от вложений вы должны включить в основную выручку (строка 2110). Если у вас производственная или торговая компания и вы сдали в аренду неиспользуемую часть цеха (склада), арендная плата будет прочим доходом (строка 2340). А если сдача недвижимости в аренду — ваш основной бизнес, то эти же доходы нужно занести в строку 2110.

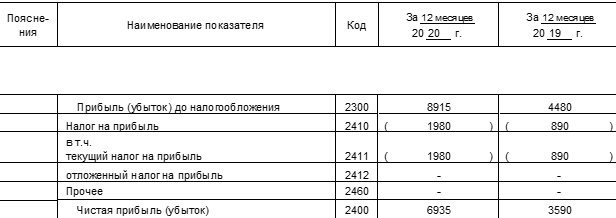

Как сформировать данные о финансовых результатах и налоге на прибыль

Чтобы рассчитать показатель для строки 2300 «Прибыль (убыток) до налогообложения» прибавьте к строке 2200 прочие доходы и вычтите прочие расходы:

СТР. 2300 = СТР. 2200 + СТР. 2310 + СТР. 2320 – СТР. 2330 + СТР. 2340 – СТР. 2350

Строку 2410 «Налог на прибыль» заполняйте только в том случае, если вы работаете на общей налоговой системе и платите налог на прибыль. Значение строки 2410 равно сумме строк 2411 и 2412.

Строка 2411 «Текущий налог на прибыль» — это сумма налога на прибыль, которая рассчитана по данным налогового учёта и отражена в декларации.

Строку 2412 «Отложенный налог на прибыль» используйте, если вы применяете ПБУ 18/02 «Учёт расчётов по налогу на прибыль организаций». Эта строка включает в себя налоговые разницы — отклонения между бухгалтерским и налоговым учётами. Чтобы заполнить строку 2412, сложите дебетовые обороты по счетам 09 «Отложенные налоговые активы» и 77 «Отложенные налоговые обязательства», а затем из получившейся суммы вычтите кредитовые обороты по этим же счетам.

В строку 2460 «Прочее» заносите другие доходы или расходы, которые не были учтены выше, но влияют на чистую прибыль. Например, если вы используете специальный налоговый режим, то включайте в эту строку налог по упрощённой системе налогообложения или единый сельхозналог.

Строка 2400 «Чистая прибыль (убыток)» равна разности строк 2300, 2410 и 2460:

СТР. 2400 = СТР. 2300 – СТР. 2410 – СТР. 2460

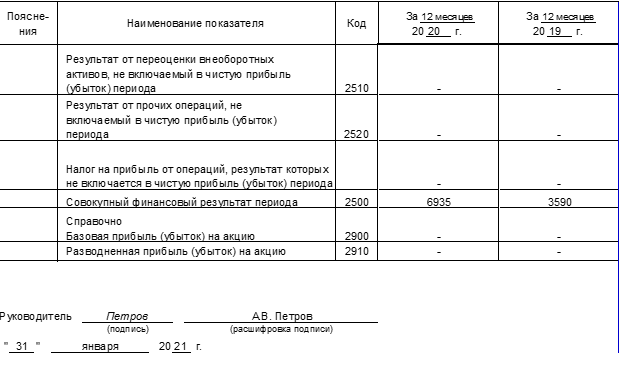

Как отразить в отчёте справочные сведения

Ниже строки «Чистая прибыль» в форме № 2 находится справочная информация. Это показатели, которые по правилам бухучёта не влияют на чистую прибыль, но они входят в совокупный финансовый результат.

В строке 2510 отразите результат от переоценки внеоборотных активов, который повлиял на увеличение или уменьшение добавочного капитала.

В строке 2520 укажите сведения о прочих операциях, не включённых в прибыль или убыток, которые повлияли на величину капитала организации. Например, это может быть положительная курсовая разница по вкладам в уставный капитал в иностранной валюте.

В строку 2530 внесите данные о налоге на прибыль с операций, указанных в строке 2520. Для этого нужно значение строки 2520 умножить на применяемую предприятием ставку налога на прибыль. Это новая строка, которой до 2020 года не было в форме № 2.

Строка 2500 «Совокупный финансовый результат периода» — это чистая прибыль (убыток) из строки 2400, скорректированная с учетом дополнительных показателей из строк 2510, 2520, 2530.

СТР. 2500 = СТР. 2400 +– СТР. 2510 +– СТР. 2520 +– СТР. 2530

Строки 2900 «Базовая прибыль (убыток) на акцию» и 2910 «Разводнённая прибыль (убыток) на акцию» — это отдельный блок справочной информации. Они не влияют ни на чистую прибыль, ни на совокупный финансовый результат. Заполняйте их только в том случае, если ваша компания создана в форме акционерного общества.

Строка 2900 показывает, какая часть прибыли (убытка) приходится на одну обыкновенную акцию. Строка 2910 показывает снижение прибыли на 1 акцию, которое может произойти в будущем отчётном периоде. Подробно методика расчёта этих показателей изложена в Приказе Минфина РФ от 21.03.2000 № 29н «Об утверждении Методических рекомендаций по раскрытию информации о прибыли, приходящейся на одну акцию».

Что изменилось в порядке сдачи отчёта о финансовых результатах

Сроки сдачи бухгалтерской отчётности за 2020 год не изменились по сравнению с предыдущими периодами. Годовой отчёт, в том числе и форму № 2, за 2020 год нужно сдать до 31 марта 2021 года.

А вот формат сдачи бухгалтерских отчётов за 2020 год изменился — завершился переходный период. Если за 2019 год малые предприятия еще могли сдавать бухгалтерские отчёты на бумаге, то теперь исключений ни для кого больше нет. Все юридические лица обязаны сдавать бухгалтерскую отчётность за 2020 и последующие годы только в электронном виде. Это удобно делать с интернет-бухгалтерией «Моё дело», в которой бухгалтерская отчётность формируется автоматически и отправляется в ИФНС прямо из личного кабинета клиента.

Отчёт о финансовых результатах компании: суть, как заполнить

Бухгалтер составляет отчёт о финансовых результатах компании. Он незаметно влияет на размер кошелька директора и периодичность его встреч с налоговиками. Рано или поздно руководителям приходится вникать в суть отчётных таблиц и значения финансовых коэффициентов. В этой статье расскажем как собирают информацию об итогах работы коммерческих компаний. Какие вопросы нужно задать главбуху, чтобы понять динамику основных показателей и избежать технических ошибок. Переводим с бухгалтерского языка на русский.

Содержание:

Отчёт о финансовых результатах компании: что это и зачем составлять

Крупная сумма денег на счетах не подтверждает прибыльность бизнеса. Это могут быть не ваши средства: кредиты банков или авансы покупателей в счёт будущих услуг/поставок.

Отчёт о финансовых результатах (далее — ОФР) — таблица, в которой собраны все доходы и расходы компании за выбранный период. Он показывает «фильм» о том, КАК вы зарабатывали деньги и НА ЧТО их тратили. В конце киноленты о жизни организации подводят итог: подсчитывают прибыль и налог с неё.

Другие названия ОФР: форма № 2, отчёт о прибылях и убытках, доходы-расходы, Profit & Loss report (P&L), Income statement.

Отчёт используют внутри компании (руководство, инвесторы, экономисты) и за её пределами (банкиры, налоговики, аудиторы и т.д.).

Зачем нужен отчёт о финансовых результатах компании? На основании данных из ОФР:

В каждой организации свои правила о том, как обрабатывать и оценивать результаты из ОФР.

Кто и в какие сроки должен сдавать отчёт о финансовых результатах (ОФР)?

ОФР — обязательный документ бухгалтерской отчётности. Сдают его те, кто по закону должен вести бухучёт — юридические лица. Освободили от ОФР индивидуальных предпринимателей. У них другая отчётность: книга учёта доходов и расходов, которую заполняют в течение года. В то же время отчёт о финансовых результатах можно потребоваться ИП, например, для предоставления инвестору (по соответствующему запросу).

Срок загрузки — не позднее трёх месяцев после окончания календарного года. За 2020 год о финансовых результатах нужно было отчитаться до 31.03.2021. В следующем году отчёт о прибылях и убытках налоговики ждут до 31.03.2022.

срок предоставления отчёта о финансовых результатах компании

За опоздание выпишут штрафы (ст.15.6 и ст.19.7 КоАП РФ):

Данные отправляют в ИФНС в электронном виде через оператора документооборота. С 2020 года никто не может передавать бухгалтерскую отчётность на бумаге (ст.18 Федерального закона № 402-ФЗ).

Кроме ОФР, ряду компаний придётся пройти аудит и передать в налоговую заключение о том, что в отчёте о прибылях и убытках нет ошибок (ст.5 Федерального закона № 307 от 30.12.2008):

Формат отчёта о прибылях и убытках в 2021 году

Цифры ОФР показывают, из чего сложилась ваша прибыль. Отчёт делят на смысловые блоки:

Минфин утвердил формат и порядок заполнения ОФР (Приказ Министерства финансов от 02.07.10 № 66н). Компании должны заполнять таблицу из Приложения №1. Её нельзя изменять. Бухгалтеры могут только детализировать статьи, указывать «в том числе».

Закон также предусмотрел упрощённый формат. Вы можете использовать таблицу из Приложения 5 к приказу № 66н, если ваш бизнес можно отнести к малым предприятиям: численность до 100 человек, доход до 800 млн руб. Подробнее о том как признать субъект малого предпринимательства вы можете прочитать в Федеральном законе №209-ФЗ от 24.07.2007.

Чтобы результаты работы разных компаний были сопоставимы, установили «правила игры»:

Заполняем отчёт о финансовых результатах (ОФР) за 2020 год

В качестве примера возьмём небольшую пекарню на общей системе налогообложения (ОСНО). Она готовит хлеб и продает его оптовым покупателям (магазинам). Это доход от основной деятельности.

В шапке ОФР указываем информацию о компании и отчётный период.

Основную часть отчёта разделили на строки. У каждой — уникальный код. Блоки с 2110 по 2200 заполняют для обычных видов деятельности, в соответствии с ОКВЭД, которые компания указывает при регистрации.

Отчёт о финансовых результатах пекарни:

Выручка ≠ Платежи

Выручка от реализации не связана с оплатами. Это стоимость того, что МЫ СДЕЛАЛИ для клиента. В доходах нельзя учитывать НДС и акциз.

В январе розничный магазин сделал предоплату на поставку большой партии хлеба 200 тыс.руб. (в т.ч. НДС 30 тыс.руб.).

Мы ещё ничего не произвели/отгрузили, поэтому не можем признать выручку.

В феврале в пекарне испекли хлеб и передали заказчику. В день отгрузки выпускаем счёт-фактуру и показываем Выручку от реализации в отчёте о финансовых результатах по строке 2110 на сумму 170 тыс. руб. без НДС.

Себестоимость

Компания не может списывать в расходы всё что угодно. Они должны соответствовать экономической сути работы. Все суммы надо подтверждать документами. Налоговики не разрешат признать в расходах пекарни покупку дома для инвестора.

Расходы называют переменными, если они зависят от объемов производства и повторят его динамику (растут при увеличении, снижаются при падении). Их списывают в себестоимость продаж в отчёт о финансовых результатах по строке 2120. Сделать это нужно в том же периоде, в котором признали выручку.

Для того чтобы выполнить заказ на выпечку, понадобилось 200 кг муки и 10 л повидла на сумму 120 тыс. рублей. В день отгрузки мы можем списать в себестоимость 120 тыс. рублей.

Разница между выручкой и себестоимостью — валовая прибыль. Она показывает, эффективно ли работает производство, правильно ли выбрана ценовая политика, наценка.

| Название строки отчета о финансовых результатах | Код | Источник данных | Формула с номерами счетов РСБУ |

|---|---|---|---|

| Выручка | 2110 | Сумма доходов от основных видов деятельности, без учёта налогов | К 90.1 — Д 90.3 — Д 90.4 |

| Себестоимость продаж | 2120 | Сумма прямых расходов на основную деятельность, которые понесла компания, чтобы получить указанную выше выручку. Материалы, запчасти и пр. | Д 90.2 без учёта счетов 26 и 44 |

| Валовая прибыль (убыток) | 2100 | Разница строк 2110 — 2120 |

В феврале пекарня покажет в учёте:

Выручка 170 тыс. руб. — Себестоимость 120 тыс. руб. = Валовая прибыль 50 тыс. руб.

Расходы, которые обеспечивают бизнес-процессы

Их сложно отнести на конкретный вид продукта или услуги. Они помогают эффективно работать производству и компании в целом.

Коммерческие расходы (2210) связаны с продажами: перевозка партии товара из пекарни до магазина покупателя, техническое обслуживание складов, амортизация складского оборудования и т.д.

Управленческие расходы (2220) — оплата труда административного персонала, аренда офиса для бухгалтерии, реклама и пр.

| Название строки отчета | Код | Источник данных | Формула с номерами счетов РСБУ |

|---|---|---|---|

| Валовая прибыль (убыток) | 2100 | Разница строк 2110 — 2120 | |

| Коммерческие расходы | 2210 | Расходы на обеспечение бизнес-процессов | Д 90.2 в корреспонденции со счётом 44 |

| Управленческие расходы | 2220 | Расходы на обеспечение бизнес-процессов | Д 90.2 в корреспонденции со счётом 26 |

| Прибыль (убыток) от продаж | 2200 | Разница строк 2100 — 2210 — 2220 |

Кредиты, займы

Кредит состоит из «тела» (сумма, которую заняла компания) и процентов за обслуживание.

В ОФР показывают только проценты. Их начисляют сверху на тело кредита. Поэтому только они будут расходом, если компания взяла взаймы (2320), доходом, если выдала займ (2330).

Вклады в другие бизнесы

Покупка долей капиталов других компаний, дивиденды — всё, что связано с вложением средств в другие бизнесы, относят в строку «Доходы от участия в других организациях», код 2330.

Прочие доходы и расходы

В строках 2340 и 2350 показывают все доходы и расходы, которые не относятся к основной работе, но влияют на прибыль.

Пекарня продала старую мебель за 10 000 руб. Эту сумму надо включить в отчёт о финансовых результатах в строку Прочие доходы 2340.

Один из магазинов 3 года не оплачивал товар. Пекарня списала его долг по окончании срока давности в Прочие расходы 2350.

Налог на прибыль

В ОФР налог на прибыль состоит из 2-х частей:

Если компания работает на упрощённых режимах, то сумму налога (УСН, ПСН, НПД, ЕСХН) показывают в строке 2460 Прочее.

Чистая прибыль = Выручка — Себестоимость — Расходы — Кредиты — Налог

Итоговое значение прибыли после всех расходов показывают в строке 2400.

| Название строки отчета | Код | Источник данных | Формула с номерами счетов РСБУ |

|---|---|---|---|

| Прибыль (убыток) от продаж | 2200 | Разница строк 2100 — 2210 — 2220 | |

| Доходы от участия в других организациях | 2310 | Дивиденды, вклады в уставные капиталы других компаний. | К 91.1. На счёте должна быть заведена аналитика «Участие в других компаниях» |

| Проценты к получению | 2320 | Процентные доходы по выданным займам, дисконты по ценным бумагам. | К 91.1. На счете должна быть заведена аналитика |

| Проценты к уплате | 2330 | Выплаченные проценты по кредитам, займам, ценным бумагам. | К 91.1. |

| Прочие доходы | 2340 | Другие доходы, которые не указаны в строках выше и не относятся к основной деятельности. | К 91.1 — стр.2320 — стр. 2310 |

| Прочие расходы | 2350 | Другие расходы, которые не указаны в строках выше и не относятся к основной деятельности. Например, пекарня списала просроченную задолженность покупателя. | Д 91.2 — стр.2330 |

| Прибыль (убыток) до налогообложения | 2300 | Стр. 2200 + стр. 2310 + стр. 2320 — стр. 2330 — стр. 2340 — стр. 2350 | |

| Налог на прибыль, в т.ч.: | 2410 | Д 99 — К 99 | |

| — текущий налог на прибыль | 2411 | Сумма налога по декларации (лист 2 стр.180) | |

| — отложенный налог на прибыль | 2412 | Налог с доходов и расходов, которые показывают только в бухгалтерском учёте. | |

| Прочее | 2460 | Налог по упрощённой системе | |

| Чистая прибыль (убыток) | 2400 | Стр. 2300 — стр. 2410 |

Пример заполнения отчета о финансовых результатах компании — построчно

Документ подписывают усиленной цифровой подписью и отправляют налоговикам.

Как руководителю проверить отчёт о прибылях и убытках: два контрольных вопроса бухгалтеру

Комплексный анализ отчётности компании не должен превращаться в груду показателей. Коэффициентов много. Какие из них назначить главными решает руководитель совместно с бухгалтерами и финансистами.

Нужно выбрать «точки-маячки», которые:

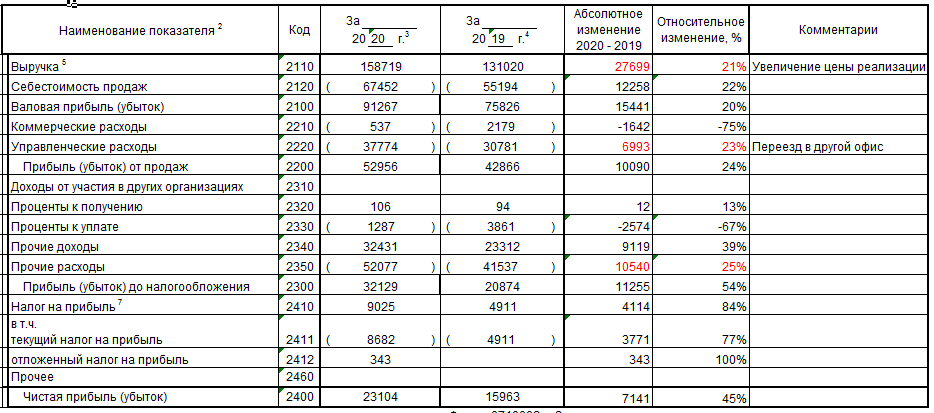

1. Какая динамика статей отчёта?

В ОФР заполняют данные за два периода: текущий и предыдущий. Задача финансистов: провести факторный анализ и объяснить рост/снижение показателей.

Торговая наценка = Валовая прибыль / Выручка

Доля расходов в прибыли = Управленческие, Коммерческие расходы / Прибыль от продаж

Рентабельность = Прибыль от продаж / Выручка

Пример вертикального анализа отчёта о финансовых результатах пекарни «Колос» за 2019-2020 гг.

Пример горизонтального анализа отчёта о прибылях и убытках пекарни «Колос» за 2019-2020 гг.

2. Какая эффективная ставка налога на прибыль?

В отчёте о финансовых результатах налог на прибыль (2410) состоит из двух строк: налог из декларации +- «разницы» между бухгалтерским и налоговыми учётами.

Например, компенсация сотруднику за использование авто в служебных целях. В бухгалтерском учёте сумму принимают к расходам в полном размере, а в налоговом только в рамках установленного лимита (Постановление Правительства РФ № 92 от 08.02.2002). Сверхнормативную компенсацию в расчёт налога брать нельзя.

Чтобы оценить размер неучтённых сумм рассчитывают эффективную ставку налога.

Пример

Сумма налога на прибыль из декларации / Прибыль до налогообложения по отчёту о финансовых результатах * 100%

Компания оплатила обучение сотрудника 1 000 руб.

В бухгалтерском учёте обучение показали в составе прочих расходов.

В налоговом учёте стоимость курсов не признали.

Из-за этого компания переплатила в ФНС 200 руб. налога. Эффективная (фактическая) ставка налога на прибыль составила 40% против 20% норматива.

| Бухгалтерский учет | Налоговый учет | |

|---|---|---|

| Доходы | 2 000 | 2 000 |

| Расходы | 1 000 | 0 |

| Прибыль | 2 000 — 1 000 = 1 000 | 2 000 — 0 = 2 000 |

| Налог на прибыль | 1 000 * 20% = 200 | 2 000 * 20% = 400 |

| Эффективная ставка налога на прибыль | 400 / 1 000 = 40% |

Чтобы не переплачивать налог, бухгалтер должен был собрать пакет документов:

Эффективная ставка — индикатор качества работы налогового менеджмента и финансового положения бизнеса. Руководители нашей компании установили допустимое верхнее значение ставки налога на прибыль — до 24%. Каждый квартал мы сравниваем этот показатель с фактическим. Наша задача: убедиться, что мы используем все возможности по уменьшению налоговой нагрузки на бизнес.

Подведение итогов

Марина Мельникова, экономист, финансовый аналитик RAS и IFRS