Что такое депозит и депозитная карта

Что такое депозитная карта? Понятие, отличия, особенности

Банковские организации предоставляют клиентам огромное количество продуктов, которые помогают им пользоваться как услугами банка, так и своими средствами. В основном в нашей стране пользуются двумя типами карт: дебетовым и кредитными. Что такое депозитная карта?

Есть ли понятие депозитная банковская карта?

Для начала разберем, что такое Депозит. Депозит – это вклад ваших средств на счет банка, на который в течение года либо срока, установленного договором, набегают проценты от основной суммы денег. Обычно Депозит имеет фиксированную сумму средств, на которую идут начисления.

Значит ли это, что депозитная карта — это карта с начислением процентов. И тут сразу же хочется кое-что уяснить, на самом деле в банке не существует четкого понятия «депозитная карта», потому что депозит и карта – это разные немного вещи.

Чаще всего, когда люди ищут в интернете данный запрос, они имеют ввиду как раз-таки «доходные дебетовые карты» с процентом на остаток, то есть те который позволяют получать процент при определенной сумме на балансе карты.

Да есть правда некоторые банки, которые поняли именно путаницу этих понятий и используют это в интернете. Так как запросов на такое словосочетание много, а именно четкого ответа нет.

Так банки стараются привлечь побольше клиентов в банк, но самого такого понятия как «депозитная карта» нет и не было. Так что возможно вы скорее всего имели ввиду именно доходные дебетовые карты с остатком по счету в процентах.

Доходная или накопительная дебетовая карта

На данный момент доходные или накопительные дебетовые карты с процентом на остаток являются самыми выгодными банковскими карточками, так как вы не только можете хранить свои средства и пользоваться ими, но также приумножать собственные деньги под определенный процент.

Если взглянуть на дебетовые карты с процентом на остаток, то сам процент довольно высокий, есть некоторые карточки, которые имеют до 10 % годовых на остаток, что довольно много даже для некоторых вкладов.

Правда у данной карты есть пару нюансов. У многих карт есть минимальный порог процента на остаток – он обычно показывает при какой минимальной сумме на балансе ваш процент будет падать.

Есть также и максимальный порог процента на остаток – это тот лимит, до которого сам процент и начисляется. При превышении данного порога процент может либо падать, либо больше не будет набегать или начисляться.

Сам процент падает каждый месяц в процентах годовых. При достаточно крупных суммах в год можно накапливать довольно много. Зачастую также такие карты не имеют годового обслуживания, либо стоимость значительно снижена по сравнению с обычными дебетовыми картами.

Дебетовая карта

Многие также подразумевают именно обычную дебетовую карту под значение «депозитная карта». Дебетовая карта – это обычный пластик со всеми типами защиты от банка, выпускаемый под определенной платежной системой и имеющий обычный дебетовый или накопительный счет в банке. Счетом вы можете распоряжаться как вам угодно, храня на нем свои средства, тратя их и делая различные переводы.

Деньги на депозитной карте застрахованы?

Ни для кого не секрет, что депозит в банке застрахован по АВС. И в случае, если у банка отзовут лицензию, клиенты банка с вкладами получат компенсацию, но не больше 1 400 000 рублей.

Но доходная дебетовая карта с процентом на остаток, также застрахована или нет? Давайте взглянем на правила страхования АВС. Там сказано, что застрахованы практически все вклады и счета в банке, в том числе дебетовые карты, которые имеют также счет клиента в банке.

Именно поэтому Ваша «Депозитная» или дебетовая карта с процентом на остаток, также будет застрахована и в случаи страхового случая от АВС вы получите компенсацию на свой счет.

Чем депозит отличается от доходной карты?

Депозит – это вклад в банке на банковский счет, которым вы не можете пользоваться, а в случае если вы снимите хоть часть денег, то проценты вы потеряете. Обычно Депозит по договору оформляется на определенный срок от полу года. Также он имеет определенную сумму, но есть и те вклады, который могут пополняться.

Доходная же дебетовая карта имеет также счет, но вы им спокойно можете пользоваться. Вы можете снимать и пополнять счет и не бояться, что ваши проценты сгорят, так как они вычисляются ежедневно.

Что такое депозитная кредитная карта?

В чем «изюминка» депозитных карт

Приличная сумма денег, размещенная в банке на длительный срок, и периодическое пополнение счета – наилучшая характеристика клиента. Само собой, подобных вкладчиков кредитные организации стараются холить, лелеять и привлекать выгодными условиями размещения средств, а также дополнительными услугами.

Одной из довольно новых, но стремительно набирающих популярность услуг является выпуск бесплатной депозитной или текущей карты, привязанной к банковскому счету. Ее особенность в том, что на нее в установленные сроки переводятся проценты, начисляемые по вкладу, и клиент может сразу же пользоваться полученными средствами, без необходимости посещать банк и стоять в очереди к операционисту. Тип депозитной банковской карты и условия обслуживания зависят от суммы вклада и условий его размещения.

Так, для депозитов с правом пополнения и частичного снятия средств выпускается особая «разновидность» депозитной пластиковой карты, которая позволяет вам фактически без ограничения и в круглосуточном режиме пользоваться денежными средствами, размещенными на счете.

Если сумма депозита и начисляемые проценты размещаются на одном счету, который привязан к карте, то вам предоставляется полная свобода в использовании средств вклада.

Единственное ограничение, выставляемое некоторыми банками – так называемый «неснижаемый остаток». Например, у вас на счете размещено 100 000 рублей, неснижаемый остаток составляет 10 000 рублей. В таком случае, пользуясь депозитной картой, вы можете свободно распоряжаться суммой в 90 000 рублей.

И наконец, существуют депозитные карты с овердрафтом – они больше всего похожи на «классические» кредитки. Их особенность в том, что, кроме ваших собственных средств, размещенных на карточном счету, банк предоставляет дополнительный денежный лимит, которыми вы можете пользоваться на определенных условиях. Фактически, кредитные деньги банка выдаются под залог депозитных средств. Размер предоставленного овердрафта, опять-таки, зависит от суммы депозита – чем она больше, тем выше может быть кредитный лимит. В среднем он не превышает 30-50% от суммы собственных средств клиента. Но некоторые банки предоставляют и больший овердрафт – 70-80%.

Израсходованный овердрафт погашается в течение календарного месяца. Для кредитно-депозитных карт обычно предусмотрено, что источником погашения овердрафта могут быть ежемесячные начисления процентов. Кроме того, вы можете самостоятельно погасить овердрафт при пополнении счета.

Естественно, выяснять все эти вопросы нужно «на берегу», до того, как вы заказали выпуск карты к вашему депозитному счету.

На нашем сайте вы можете получить подробную и бесплатную консультацию по всем типам платежных карт. Плюс вы можете воспользоваться калькулятором вкладов с капитализацией и пополнением и рассчитать сумму процентов.

Что такое депозит Сбербанка

Депозит Сбербанка — один из самых востребованных финансовых продуктов главного банка страны. Это вклад. То есть человек кладет деньги на специальный счет, и банк начисляет на этот капитал проценты. Так клиент увеличивает размер своих сбережений и защищает их от действия инфляции.

Рассмотрим, что такое депозит Сбербанка, как он работает, какую прибыль можно получить. Большинство потенциальных вкладчиков выбирают для хранения средств именно этот банк. Причина — в надежности Сбербанка. Это финансовая компания, которой доверяют больше остальных. Что она предлагает вкладчикам — на Бробанк.ру.

Что такое депозитный счет в Сбербанке

В банках можно открывать разные виды счетов. Кому-то реквизиты нужны просто для расчетов, а кто-то желает найти выгодный и надежный вариант сохранения денежных средств. Для последнего как раз и подходят вклады. Иначе их называют депозитными счетами.

Преимущества открытия вклада в Сбербанке:

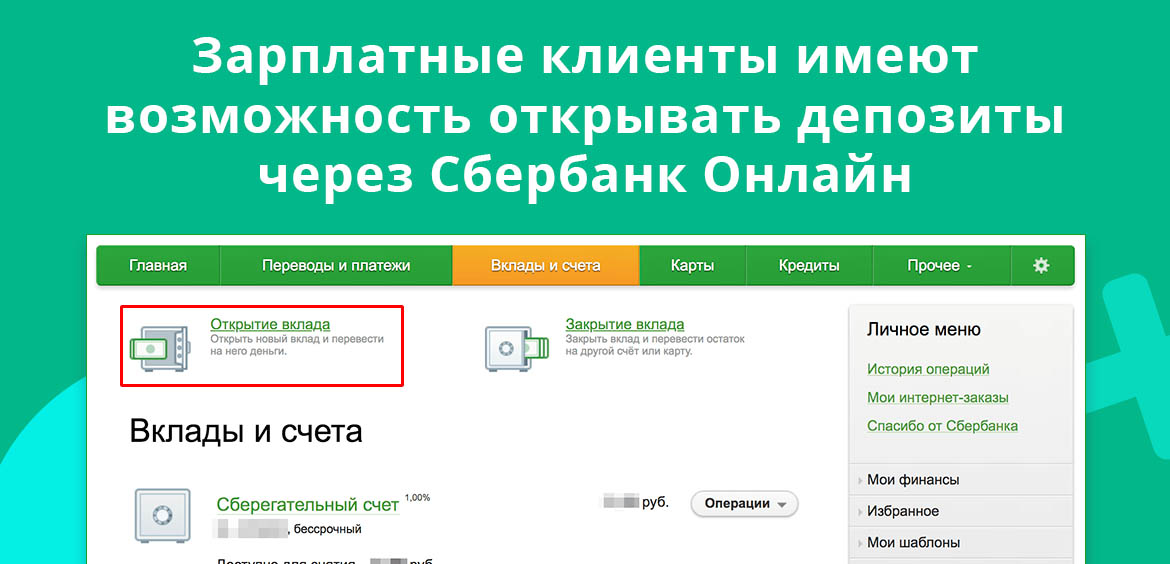

Часто депозиты в Сбербанке открывают граждане, которые обслуживаются в нем как зарплатные клиенты. Это действительно удобно. Они могут открывать депозитные счета в Сбербанк Онлайн без посещения офиса, могут регулярно переводить деньги с зарплатного счета на депозитный (при условии, что открыт вклад с возможностью пополнения).

Условия размещения вклада в Сбербанке

Сразу при открытии вклада клиент вносит на него деньги. Сбербанк указывает минимальную сумму, которую нужно разместить. Но это — не проблема, так как операция возможна при наличии на руках даже только 1000 рублей.

Действующие клиенты Сбербанка могут открывать вклады онлайн через банкинг. Пополнение проводится с собственной карты или расчетного счета.

Что нужно знать о вкладах

Все российские банки в части депозитных счетов работают идентично. Они разрабатывают ряд программ с различными опциями, чтобы потенциальный вкладчик смог найти лучший для своей ситуации продукт. Сбербанк — не исключение, здесь есть депозиты для всех возможных целей.

Основные моменты, которые следует знать:

Все вкладчики беспокоятся о безопасности своих средств, поэтому часто выбирают именно Сбербанк, потому что доверяют ему. Но по факту вкладчики всех банков защищены законом. Все депозиты автоматически страхуются (за счет банка). Страховая сумма — 1,4 млн. рублей на одного клиента конкретного банка. Если вдруг банк исчезнет, его клиент получает компенсацию.

Эксперты не рекомендуют держать в одном банке более 1,4 млн. На всякий случай. Но именно в Сбербанке люди не бояться разместить более весомый лимит. Компания действительно надежная. Это самый значимый российский банк, опекаемый государством.

Обратная сторона медали — низкие ставки Сбербанка. Именно он устанавливает самую низкую доходность среди банков РФ. Поэтому стоит рассматривать и другие банки для размещения депозита.

Депозитные программы Сбербанка

Мы рассмотрели, что такое депозит в Сбербанке, теперь изучим конкретные предложения. Перед выбором подходящей программы нужно определиться с несколькими важными критериями:

Это основные аспекты, которым стоит уделять внимание при выборе депозитной программы. Для удобства изучения вариантов рассмотрим каждый вклад Сбербанка и сделаем информационную таблицу.

Сохраняй

Классическая депозитная программа без снятия и пополнения. Вы кладете средства на счет на выбранный период и забываете о деньгах. Они работают сами собой, проценты начисляются ежемесячно и подвергаются капитализации. Но можно выбрать вариант их выплаты на карту.

Пополняй

Специальный продукт для граждан, которые желают делать накопления. На таком вкладе удобно копить на крупную покупку, например, на квартиру, автомобиль, первый взнос по ипотеке. Ключевая особенность — возможность пополнения депозитного счета без ограничений. При этом проценты также можно либо капитализировать, либо забирать переводом на карту.

Управляй

Депозит для тех, кто желает максимально свободно пользоваться своими деньгами, но при этом держать их на вкладе. Плюс программы — можно и пополнять счет, и снимать с него частично деньги. Банк установил пороги неснижаемого остатка в 30 000, 100 000 и 400 000 рублей. До этого предела снимать деньги можно без потери процентов. Но чем выше уровень неснижаемого остатка, тем выше доходность.

Пенсионный

Специальное предложение для пенсионеров и для граждан, получающих социальные выплаты. Максимально свободная программа. Можно пополнять счет, снимать с него деньги, для открытия счета достаточно положить на него 1 рубль. Максимально удобна программа тем, что получает госвыплаты через Сбербанк: можно напрямую управлять депозитом через онлайн-банк. Срок заключения договора — строго три года.

Сравнительная таблица депозитов Сбербанка:

| Вклад | Мин. сумма | Сроки | Ставки | Пополнение | Снятие |

| Сохраняй | 1000 | 1-36 мес. | 1,7-3,5% | нет | нет |

| Пополняй | 1000 | 3-36 мес. | 2,3-3,15% | есть | нет |

| Управляй | 30 000 | 3-36 мес. | 1,45-2,8% | есть | есть |

| Пенсионный | 1 рубль | 3 года | 3,5-3,67% | есть | есть |

Указанные проценты актуальны на третий квартал 2020 года. Текущие показатели могут быть несколько иными, но в сравнении программы все равно будут идентичны по показателям.

О процентной ставке

Обратите внимание, что Сбербанк по каждому вкладу устанавливает сетку процентных ставок. Он указывает диапазон, точный процент зависит от нескольких факторов: где открывается депозит (в офисе или через банкинг), на какой срок, будет ли действовать капитализация, сколько денег лежит на счету.

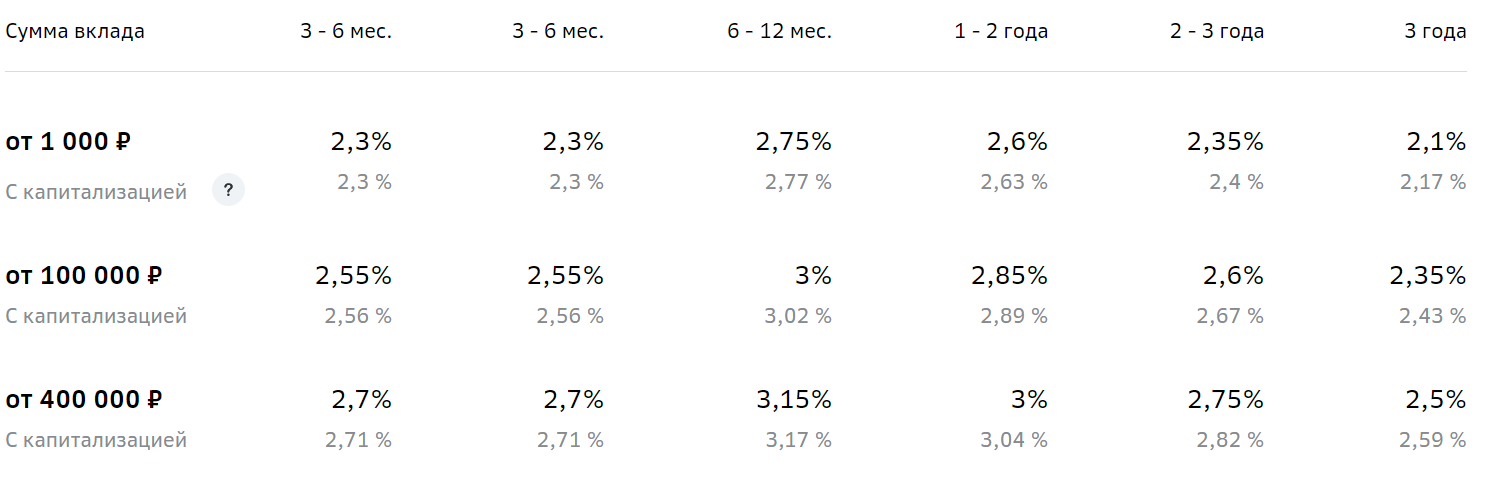

Для примера — сетка ставок по самой популярной депозитной программе Сбербанка Пополняй. Такими будут проценты, если вклад открывается стандартно через офис:

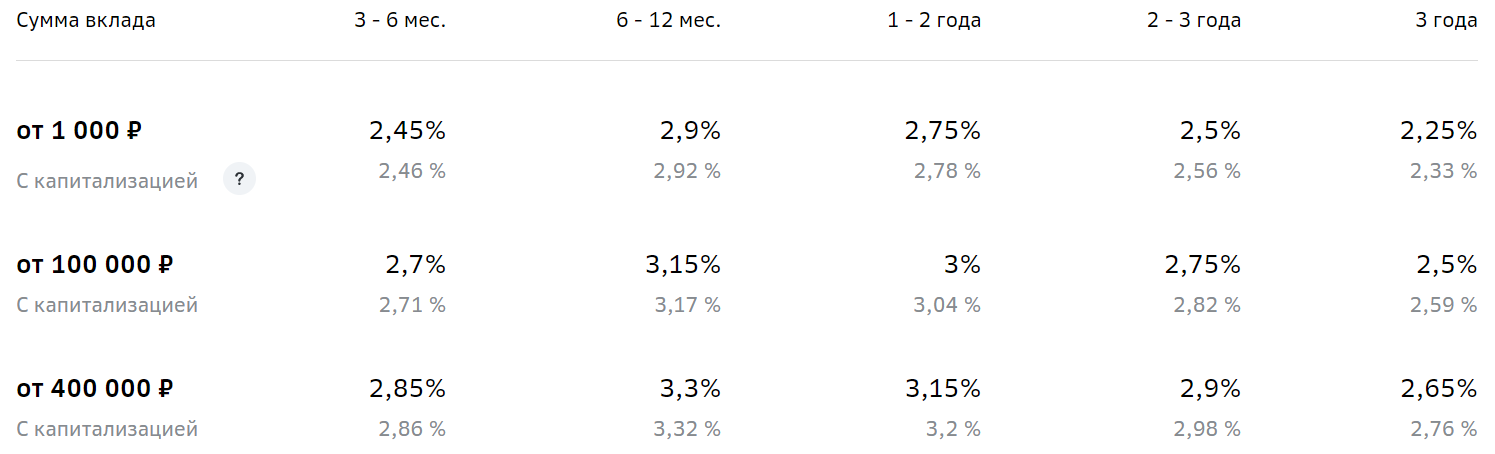

А такими будут проценты, если речь о действующем клиенте, который открывает депозитный счет через Сбербанк Онлайн. Как видно, в этом случае доходность будет несколько выше:

Так что, прежде чем обратиться в банк для открытия вклада, обязательно просмотрите сетку ставок по выбранной программе. В результате вы сможете определить, при каком сроке размещения прибыль будет максимальной.

Кроме стандартных депозитов в Сбербанке действуют и премиальные программы. Но их нельзя назвать массовыми, они актуальны для привилегированных клиентов, которые пользуются пакетами услуг Первый и Премьер.

Что такое депозит Сбербанка

Одной из наиболее востребованных банковских услуг на сегодняшний день остается открытие вкладов в рублях или иностранной валюте. Такие программы дают возможность хранить и приумножать свои накопления. В то же время требуется соблюдать определенные условия кредитно-финансовой организации, в противном случае средства не принесут клиенту ожидаемого дохода.

Рассмотрим, что такое депозит Сбербанка России, какими особенностями он отличается, как выбрать наиболее выгодную программу.

Депозит в Сбербанке – что это?

Депозит в Сбербанке – это счет, который открыт для хранения и начисления процентов, которые вкладчик получит по завершении действия договора. Размер прибыли, которую получает клиент, зависит от суммы вложения, временного периода, на который размещены денежные средств, соблюдения дополнительных условий той или иной программы.

Перечислим, какими параметрами обладает в Сбербанке депозит для физических лиц:

Средства депозитного вклада размещаются на специальном счете в банке. По истечению срока, установленного по той или иной программе финансовой организации, клиент получает свои деньги вместе с начисленными процентами.

Преимущества депозитов Сбербанка для физических лиц

Одной из самых востребованных кредитно-финансовых организаций среди российских вкладчиков остается Сбербанк. Причина заключается в тех преимуществах, которые получают клиенты, открывая депозит в этом учреждении.

Перечислим основные достоинства, которыми отличаются вклады в Сбере. К главным преимуществам депозитов следует отнести следующие:

Аналогичная программа есть и на нашем финансовом портале. Воспользоваться этим удобным инструментом, чтобы рассчитать депозит Сбербанка России, вы можете прямо сейчас. С помощью калькулятора вы легко определите, какой доход следует ожидать от вклада.

На какие группы делятся депозиты Сбербанка

Вклады для физических лиц в зависимости от их условий можно разделить на следующие группы:

Разнообразные программы в Сбере дают возможность подобрать подходящий продукт как рядовому вкладчику, так и VIP-клиенту.

Как выбрать лучший вклад

Чтобы выбрать лучшее предложение, нужно сопоставить условия отдельных программ.

Поисковик на нашем финансовом портале дает возможность учесть все их особенности. Задайте основные и дополнительные параметры в меню на странице «Вклады» – «Сбербанк России», чтобы найти те предложения, которые соответствуют вашим требованиям. В появившемся списке наиболее выгодные программы будут располагаться вверху.

Чтобы узнать, какой доход вы получите от того или иного вложения, воспользуйтесь специальным калькулятором на нашем сайте. Там вы увидите, как будут начисляться проценты по выбранной вами программе с учетом суммы и срока, на который вы планируете разместить свои средства.

Исходя из полученных результатов расчета определите, устроит ли вас доход от вклада, подходит ли вам вариант с капитализацией или снятием процентов, срочный или до востребования.

Открыть вклад вы можете несколькими способами:

Если вас устраивают условия той или иной программы Сбербанка, депозит онлайн вы можете оформить прямо сейчас. Нажмите на вкладку интересующей вас программы и далее нажмите «Подать заявку». Потребуется заполнить анкету на сайте банка и выбрать способ перевода ваших средств на счет.

Требования к клиенту

Как и любое финансовое учреждение, Сбербанк предъявляет к своим клиентам определенные требования. Среди них – наличие российского гражданства, возможность предоставить сведения о трудоустройстве.

Потребуется собрать пакет определенных документов. Их основной перечень выглядит следующим образом:

Также потребуется оформить заявление на открытие счета, если его еще нет у клиента.

Если вклад планирует открыть зарплатный клиент Сбербанка или участник программы «Премьер» (или «Первый»), перечень документов может быть сокращен.

Как досрочно расторгнуть договор

Любой клиент, который разместил средства на счете в Сбере, имеет право забрать их, расторгнув действующий договор. Тем не менее, такое решение может привести к потере начисленных процентов, а значит, и какого бы то ни было дохода.

Если вы оформили срочный вклад (сроком до полугода), в случае его преждевременного закрытия вы потеряете проценты полностью. Если период действия договора более шести месяцев, вы сможете получить частичный доход.

Если вы не уверены, что средства не придется снять до завершения срока по программе вклада, лучше выбрать вариант с возможностью льготного расторжения договора.

Чтобы закрыть вклад, необходимо будет оформить заявление в письменном виде. Для этого потребуется прибыть в офис с паспортом.

Выводы

Мы рассмотрели, что такое депозит Сбербанка России. Предложения отличаются по множеству параметров, и выбрать лучший вариант вы можете, сопоставив наиболее важные для вас особенности различных программ. Самый выгодный вклад будет отличаться повышенной процентной ставкой. Определить доходность поможет калькулятор на нашем финансовом портале.

В любом случае, такое решение, как открытие вклада, следует принимать, взвесив все за и против, ознакомившись со всеми условиями выбранной программы.

Как определить тип банковского счета дебетовой карты: депозитный или текущий?

Депозитный счет нужен для сумм, хранимых лицом на протяжении конкретно обозначенного времени. На вклад начисляется процентная ставка. Владельцы депозита не могут рассчитывать на доступ к сбережениям в любой день. Деньги доступны, когда срок вклада окончен.

В отличие от депозитного, стандартный текущий счет гарантирует лицу доступ к средствам по желанию. Пользуясь текущим счетом, реально оплачивать заказы online и в стационарных супермаркетах, услуги многочисленных компаний, фирм. Начисление процентной ставки на него не осуществляется. Некоторые банки для привлечения клиентов начисляют на остатки денег текущих счетов небольшие проценты.

Депозитный

Счет подобного вида открывается с несколькими пожеланиями – сохранить средства, заработать на них. Проценты даются за вложенные деньги. Данный метод пассивного дохода является самым простым и доступным. Инвестирование позволяет зарабатывать с минимальными рисками. За пользование деньгами финансовое учреждение платит минимально возможные проценты.

Условия по вкладам значительно отличаются у различных банков. Главная схема – отсутствие доступа к вкладу клиента на период, обозначенный в договоре. После завершения срока будут выплачены проценты, которые предусматриваются условиями банковской программы.

Текущий

Нужен для сохранности денег, выполнения текущих расчетов у физических лиц, организаций, компании. Финансы с текущего счета легко снимаются, когда удобно клиенту. При необходимости можно пополнить баланс.

Текущий счет открывается в зарубежной или национальной валюте. Предназначается для учета транзакций с валютой, полученной на внутреннем финансовом рынке. Валютный счет создается банковскими организациями так же, как и в национальной валюте.

Расчетный

В настоящее время расчетный счет часто нужен представителям бизнеса. Его открытие осуществляют организации, не занимающиеся кредитованием. Услуги доступны физическим лицам и ИП для проведения транзакций по расчетам во время ведения бизнес-сделок. Поскольку многие клиенты до сих пор не могут разобраться в отличиях р/с от карточного, об особенностях последнего и пойдет речь ниже.

Карточный

Этот счет используется для проведения денежных операций при помощи банковских пластиковых карточек. Если финансовое учреждение делает предложение относительно открытия такого типа счета, клиенту важно уточнить нюансы:

Отличительные особенности между депозитным и текущим счетом

Значимым отличием между текущим, депозитным счетом выступает цель открытия. Первый применяется для выполнения каждодневных задач. Депозитный актуален для получения дополнительной выгоды с хранения личных денег в финансовой организации. Также депозит – это гарантия для владельцев, что их деньги находятся в полной сохранности на протяжении конкретного промежутка времени. Всем открываемым счетам дается уникальный номер, а также название. В чем же разница между текущим и депозитным счетом? Она заключается в:

Если говорить о депозите, выгоду получает клиент. Если же оформлен текущий счет, прибыль от денежного оборота станет получать банк.

Для чего используется депозитный счет?

Создавая вклад, лицо передает в распоряжение финансового учреждения имеющуюся денежную сумму. Отличие между текущим счетом и вкладом кроется в том, что средствами первого организация получает возможность распоряжаться по собственному усмотрению. Депозитный вклад снимается, переводится при исполнении особенных условий по окончании срока, прописанного в соглашении. За хранение денег на депозите человек получает вознаграждение – проценты от суммы вклада.

Для чего используется расчетный счет?

Специальный р/с открывается для ИП и юридических лиц. Он необходим для грамотного хранения денег, проведения платежей, расчетов, которые связаны с предпринимательством.

Выбор нужного типа счета для дебетовой карты

Выбирая дебетовую карту, рекомендуется отдать предпочтение такому банковскому продукту, который будет в полной мере удовлетворять потребностям пользователя.

При выборе дебетовой карты стоит проанализировать предложения банков, актуальные в настоящий момент. Для частного или корпоративного пользования можно оформить такой продукт, который подойдет оптимально для решения насущных задач.