Что такое денежная эмиссия в обществознании

Денежная эмиссия

Эми́ссия (от фр. émission — выпуск) — процедура, направленная на выпуск в обращение денежных знаков или эмиссионных ценных бумаг.

Содержание

Денежная эмиссия

Эмиссия — это такой выпуск денег в оборот, который приводит к общему увеличению денежной массы в обращении. Эмиссия бывает наличная и безналичная.

В России действуют следующие принципы эмиссии наличных денег:

• принцип необязательности обеспечения (не устанавливается официальное соотношение между рублем и золотом или другими драгоценными металлами);

• принцип монополии и уникальности (эмиссия наличных денег, организация их обращения и изъятия на территории России осуществляются исключительно Банком России);

• принцип безусловной обязательности (рубль является единственным законным платежным средством на территории России);

• принцип неограниченной обмениваемости (не допускаются какие-либо ограничения по суммам или субъектам обмена; при обмене банкнот и монеты на денежные знаки нового образца срок их изъятия из обращения не может быть менее одного года и более пяти лет);

• принцип правового регулирования (решение о выпуске денег в обращение и изъятии их из обращения принимает Совет директоров Банка России).

Если наличные деньги эмитирует только государство, то безналичные деньги могут создавать и коммерческие банки, выдавая кредиты. Процесс создания денег называется кредитным расширением или кредитной мультипликацией (смотри статью Банковский мультипликатор)

Эмиссия ценных бумаг в РФ

Эми́ссия це́нных бумаг — установленная законодательством последовательность действий эмитента по размещению эмиссионных ценных бумаг.

Этапы эмиссии ценных бумаг

Стандартная эмиссия ценных бумаг предполагает следующие этапы:

В ряде случаев процедура эмиссии ценных бумаг может отличаться от стандартной. Так, например, при учреждении акционерного общества или реорганизации юридических лиц, осуществляемой в форме слияния, разделения, выделения и преобразования, процедура эмиссии ценных бумаг выглядит следующим образом:

Цели эмиссии ценных бумаг

Эмиссия ценных бумаг осуществляется эмитентами с одной из следующих целей:

См. также

Источники

Полезное

Смотреть что такое «Денежная эмиссия» в других словарях:

Денежная эмиссия — [monetary emission] выпуск в обращение денег, ведущий к процессу увеличения денежной базы. Право на Д.э. в стране закрепляется за Центральным банком … Экономико-математический словарь

денежная эмиссия — Выпуск в обращение денег, ведущий к процессу увеличения денежной базы. Право на Д.э. в стране закрепляется за Центральным банком. [http://slovar lopatnikov.ru/] Тематики экономика EN monetary emission … Справочник технического переводчика

ДЕНЕЖНАЯ ЭМИССИЯ — производство и выпуск в обращение денежной единицы данного государства. В соответствии с Конституцией РФ (ст. 75) денежная эмиссия осуществляется исключительно Центральным банком РФ. Эмиссия других денег в Российской Федерации не допускается. (С … Энциклопедический словарь конституционного права

Денежная эмиссия — это процедура, связанная с выпуском денежных средств в обращение. Монопольное право на осуществление денежной эмиссии принадлежит Центральному банку РФ (Банку России). Банк России обязан выпускать в обращение только рубли в виде банковских… … Большой юридический словарь

Фидуциарная денежная эмиссия — FIDUCIARY ISSUE Санкционированная государством денежная эмиссия, не обеспеченная золотом. В XIX веке основные денежные эмиссии обеспечивались золотыми резервами, и люди могли обменивать банкноты на золото по первому требованию. В настоящее время… … Словарь-справочник по экономике

Эмиссия (экономика) — Эмиссия (от фр. émission выпуск) процедура, направленная на выпуск в обращение денежных знаков или эмиссионных ценных бумаг. Содержание 1 Денежная эмиссия 2 Эмиссия ценных бумаг в РФ … Википедия

Денежная единица в Российской Федерации — рубль. Денежная эмиссия осуществляется исключительно Центральным банком РФ. Введение и эмиссия других денег в РФ не допускаются. См. также: Денежная единица в Российской Федерации Российская Федерация Финансовый словарь Финам … Финансовый словарь

Денежная политика — [monetary policy] одно из направлений экономической политики государства, воздействие на экономические процессы с помощью расширения или сужения денежной базы и массы денег, то есть предложения денег (или денежного предложения), например, путем… … Экономико-математический словарь

денежная политика — Одно из направлений экономической политики государства, воздействие на экономические процессы с помощью расширения или сужения денежной базы и массы денег, то есть предложения денег (или денежного предложения), например, путем изменения учетной… … Справочник технического переводчика

Эмиссия — (Emission) Эмиссия это выпуск в обращение денег и ценных бумаг Общее понятие эмиссии, денежная эмиссия, эмиссия ценных бумаг, связь эмиссии и инфляции Содержание >>>>>>>>>> … Энциклопедия инвестора

Что такое эмиссия денег, кто и зачем ее проводит

Простой вопрос о том, почему нельзя напечатать столько денег, сколько нам всем нужно, имеет совсем непростой ответ. Давайте разбираться, что такое эмиссия денег простыми словами, кто ее осуществляет и зачем, какие проблемы могут возникнуть в экономике, если не контролировать работу печатного станка.

Понятие и цели

Эмиссия не то же самое, что выпуск (хотя именно так и переводится с латинского).

Выпуск денег – это непрекращающийся ежедневный процесс введения наличных и безналичных денег в оборот. Например, выдача и погашение кредитов, обмен изношенных банкнот на новые и пр. Все это не сопровождается увеличением денежной массы в экономике.

Эмиссия денег означает прирост денежной массы, который сопровождается увеличением наличности в обращении и безналичных средств на счетах коммерческих банков. Бесконтрольное ее проведение может привести к серьезным последствиям для государства, поэтому такая деятельность жестко регулируется со стороны государственных финансовых структур.

Цели денежной эмиссии:

В России главным регулятором и эмитентом денег является Банк России. Основной его целью является защита и обеспечение устойчивости нашей национальной валюты – рубля. Для ее достижения ЦБ РФ разрабатывает денежно-кредитную политику и следит за ее исполнением.

Принципы денежной эмиссии в РФ:

Сам процесс производства денежных средств состоит в печати банкнот и чеканке монет. Он полностью осуществляется на территории нашей страны, на двух Монетных дворах – Московском и Санкт-Петербургском. Заказчиком выступает государство в лице Госзнака. Процесс жестко регламентируется, чтобы не допустить появления излишнего объема. Госзнак также разрабатывает дизайн купюр и монет, внедряет технологии защиты от подделки. Монетные дворы чеканят еще медали, памятные и инвестиционные монеты из драгоценных металлов.

Виды денежной эмиссии

Различают два вида денежной эмиссии – наличную и безналичную. Первая осуществляется только Центробанком РФ через свои региональные расчетно-кассовые центры (РКЦ). Вторая – Центробанком и коммерческими банками.

Наличная

Сопровождается увеличением объема денежной наличности (купюр и монет) в хозяйственном обороте. Основные факторы, которые вызывают необходимость проведения наличной эмиссии:

В этом случае главным остается правильно определить необходимый объем. ЦБ РФ делает это после тщательного финансового анализа и построения прогнозов.

По данным ЦБ РФ на 1.04.2021 объем наличной денежной массы в обращении составил 13,336 трлн руб., что на 99,3 млрд руб. меньше, чем месяц назад. В 2020 г. произошел рост на 2,8 трлн руб. по сравнению с годом ранее. А самый пик пришелся на 2-й квартал, когда ввели ограничения из-за пандемии. Это еще раз доказывает, что спрос на наличность возрастает в периоды кризисов.

Безналичная

Это основа всей денежной эмиссии страны. Ее могут проводить, как ЦБ РФ через кредитование коммерческих банков по ключевой ставке, так и коммерческие банки через кредитование предприятий, друг друга, население. Безналичная эмиссия значительно больше наличной. Сопровождается увеличением денег на банковских счетах.

Безналичные деньги легко превращаются в наличные и наоборот. Например, клиент банка открывает депозит и вносит на него наличность – происходит трансформация наличных средств в безналичные. Через какое-то время он решает снять некоторую сумму – обратная трансформация.

По заявлению Э. Набиуллиной в 2020 г. выросла доля безналичных платежей в России на 6 % по сравнению с 2019 г. и достигла 70 %. И в этом случае катализатором стал коронавирус и связанные с ним ограничения.

Механизм проведения

Посмотрим, как происходит эмиссионный процесс в нашей стране. Первичным является именно безналичный вид и только потом он переводится в наличный:

Организация наличного денежного обращения регулируется Федеральным законом “О Центральном Банке Российской Федерации (Банке России)” от 10.07.2002. Размер наличной эмиссии определяется через потребность в ней коммерческих банков, а та в свою очередь определяется потребностью физических и юридических лиц.

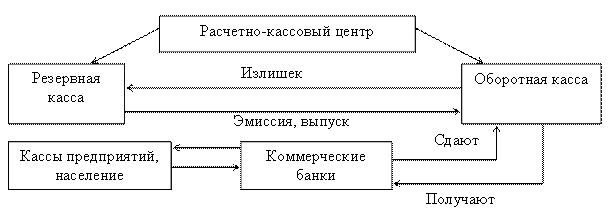

Центробанк выступает главным эмитентом. Чтобы в регионах всегда был запас наличности, ЦБ создал в каждой области расчетно-кассовые центры, где обслуживаются коммерческие банки.

Процесс наличной эмиссии проходит так:

Заключение

Как бы было замечательно, если бы Центробанк проводил эмиссию по первому требованию коммерческих банков. Довольны банки, что могут выдать много кредитов. Довольны клиенты, что могут получить деньги на свои нужды. Но так не бывает.

Чрезмерная эмиссия опасна для экономики. Большой поток свободных денег делает их доступнее. В результате, повышается спрос на товары, работы и услуги. Повышение спроса приводит к повышению предложения. Но, если предложение не может удовлетворить спрос, то происходит увеличение цен. Необеспеченная товарами эмиссия денег может привести к инфляции и всем вытекающим из нее последствиям: снижению реальных доходов населения, замедлению роста экономики, росту социальной напряженности в обществе и пр.

Следовательно, эмиссия должна быть контролируемой и обоснованной экономическими исследованиями, а проводится – в условиях стабильного роста производства.

Сколько денег в российской экономике. Кто и как часто их печатает

Деньги нужны всегда – почему же государство не может напечатать достаточное количество, чтобы хватило всем и на все? От чего зависит объем денег в экономике, и как происходит процесс эмиссии? Рассмотрим эти непростые вопросы.

💡 Определяемся с понятием

Эмиссия – это увеличение денежной массы в обороте путем выпуска наличных денег и безналичных средств (ценных бумаг, кредитов и т. п.).

Эмиссия наличных и безналичных денег

Каждое государство имеет свой порядок эмиссии денег. В России печать банкнот находится в монополии у Центрального Банка РФ, по заказу которого непосредственным выпуском занимается государственная компания «Гознак». Монеты чеканятся на монетных дворах, расположенных в Москве и Санкт-Петербурге.

Центробанк полностью контролирует эти деньги, обеспечивая их всеми своими активами. Именно наш финансовый регулятор прогнозирует, сколько денежных средств понадобится для экономики страны, и исходя из этого еще до печати указывает, сколько банкнот необходимо, какого номинала и в какие регионы страны они будут отправлены.

Если говорить о безналичной эмиссии, то безналичные деньги могут создаваться не только Центробанком, но еще и Министерством финансов РФ (например, выпуск облигаций федерального займа – ОФЗ), и в частном порядке. Последнее касается коммерческих банков.

Обычно это выглядит следующим образом. Эмиссия безналичных средств происходит на основе банковского мультипликатора. Банковский мультипликатор – это числовой коэффициент, показывающий, во сколько раз вырастет или уменьшится денежная масса по сравнению с первоначальным вкладом в результате увеличения или уменьшения вкладов в денежно-кредитную систему на одну единицу. Проще говоря, банковский мультипликатор характеризует рост денег в обороте за счет кредитных операций.

Коммерческие банки под контролем Центробанка запускают процесс в работу – обычно это происходит во время выдачи кредитов предприятиям или физическим лицам. Финансы увеличиваются, переходя с депозитного счета одного коммерческого банка к другому. Каждый банк наращивает привлеченные ресурсы, таким образом высвобождая часть денежных средств. И эти дополнительные средства выдаются в качестве кредита под процент.

При этом объем межбанковских переводов ограничен размером безналичных средств на корреспондентском счете банка плательщика. Если средств не хватает, банки обычно используют рефинансирование. Центробанк выступает гарантом выдачи краткосрочных безналичных займов по цене ставки рефинансирования. Этот эффект и называется банковским мультипликатором – увеличение денег в обороте за счет выдачи кредитов.

Но это не единственный возможный вариант эмиссии безналичных средств. Например, если при расчете за товары или услуги используется вексель, то он начинает играть роль дополнительно эмитированных денег. Центробанк может также заниматься скупкой валюты или ценных бумаг у коммерческих банков. Снова появляются свободные деньги, которые выдаются под кредит.

От чего зависит количество денег в экономике

Не существует точного значения, сколько именно денег должно быть в экономике страны. Это зависит от темпов экономического роста, сжатия объема денег и других показателей. Центробанк внимательно следит за количеством денег, стараясь не допускать переизбытка. Если темпы роста денежной массы превышают прогноз и реально необходимый объем, возможно резкое увеличение инфляции.

На количество денег в экономике влияет множество факторов. Среди них:

Популярность наличных денег постепенно снижается, особенно в городах. Пропорционально возрастает спрос на банковские карты и смартфоны с функцией бесконтактной оплаты.

Когда нужно печатать деньги

Выпуск новых денег должен происходить в двух случаях – когда нужно заменить старые банкноты на новые или когда нужно достигнуть тех или иных экономических целей (например, если в бюджете значительные дыры, которые нужно как-то закрыть, или банкам не хватает ликвидности).

Включение печатного станка так или иначе приводит к девальвации, старые и уже вновь напечатанные деньги обесцениваются. При непродуманной эмиссии экономический рост замедляется, растут инфляция и цены. К выпуску денег нужно подходить очень осторожно, поскольку иногда это может сработать во вред.

В идеале денежная масса должна работать сама по себе, ее не нужно специально уменьшать или увеличивать, поскольку это естественная задача экономики.

💸 Виды эмиссии

Эмиссию денежных средств можно разделить на несколько видов:

Эмиссия денег

Эми́ссия денег (от фр. émission — выпуск) — выпуск в обращение новых денег, увеличение обращающейся денежной массы.

Эмиссия — это такой выпуск денег в оборот, который приводит к общему увеличению денежной массы в обращении. Эмиссия бывает наличная и безналичная.

Содержание

Эмиссия наличных денег

В России действуют следующие принципы эмиссии наличных денег:

Эмиссия безналичных денег

Если наличные деньги эмитирует только Центральный Банк, то безналичные деньги могут создаваться в частном порядке. Обычно это связано с выдачей кредитов.

Широко известен банковский мультипликатор, который увеличивает денежную массу за счёт выданных кредитов. Но это не единственный вариант безналичной денежной эмиссии. Если вексель начинает использоваться в расчётах за товары или услуги, то такой вексель начинает играть роль дополнительно эмитированных денег.

При возвращении кредитов (погашении векселей) происходит ликвидация дополнительной кредитной эмиссии (кредитное сжатие).

См. также

Ссылки

Полезное

Смотреть что такое «Эмиссия денег» в других словарях:

Эмиссия денег — единовременный выпуск в рыночный оборот достаточно больших партий унифицированных долговых обязательств: казначейских обязательств, коммерческих бумаг, ипотек, ассигнаций и т.п. По английски: Issue of money См. также: Монетарная политика… … Финансовый словарь

ЭМИССИЯ ДЕНЕГ — Issue of money единовременный выпуск в рыночный оборот достаточно больших партий унифицированных долговых обязательств: казначейских обязательств, коммерческих бумаг, ипотек, ассигнаций и т.п. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

эмиссия денег — Выпуск в обращение денежных знаков во всех формах, ведет к увеличению денежной массы в обороте. [http://www.lexikon.ru/dict/buh/index.html] Тематики бухгалтерский учет … Справочник технического переводчика

ЭМИССИЯ ДЕНЕГ — в соответствии со ст. 136 Конституции Республики Беларусь исключительным правом эмиссии денег обладает Национальный банк Республики Беларусь. Согласно ст. 28 БК Национальному банку принадлежит исключительное право эмиссии денег. Эмиссия денег… … Юридический словарь современного гражданского права

ЭМИССИЯ ДЕНЕГ — 1) совокуп ность мероприятий по разработке, изготовлению и выпуску в обращение денежных знаков в виде казначейских билетов, банкнот и монет казначейством или центральным (эмиссионным) банком. так называемая налично денежная эмиссия ; 2) эффект… … Энциклопедия юриста

Эмиссия денег — выпуск в обращение наличных денег в виде бумажных купюр или разменной монеты. см. также Валюта параллельная, Денежная система … Терминологический словарь библиотекаря по социально-экономической тематике

ЭМИССИЯ ДЕНЕГ — выпуск в обращение денежных знаков во всех формах, ведет к увеличению денежной массы в обороте … Большой бухгалтерский словарь

ЭМИССИЯ ДЕНЕГ — выпуск в обращение денежных знаков во всех формах, ведет к увеличению денежной массы в обороте … Большой экономический словарь

ЭМИССИЯ ДЕНЕГ — выпуск государством в обращение дополнительного количества денежных знаков … Евразийская мудрость от А до Я. Толковый словарь

Эмиссия — Эмиссия: Эмиссия денег выпуск в обращение наличных или безналичных денег. Эмиссия ценных бумаг выпуск в обращение эмиссионных ценных бумаг. Электронная эмиссия явление выхода электронов из поверхности твердого тела или жидкости … Википедия

Денежная эмиссия: что это, кто осуществляет в РФ

Эмиссия денег – важный финансовый инструмент, применяемый в экономике каждой страны. Понятие всегда на слуху, но многие люди до сих пор не до конца понимают, что именно скрывается за этим словом. Необходимо понятное объяснение, что такое эмиссия денег простыми словами.

Эмиссия: что это такое, общие сведения

Денежная эмиссия – это введение в пользование граждан и предприятий новых наличных и безналичных денег, отчего объем используемых в стране денежных средств увеличивается. Эмиссию часто путают с обыкновенным выпуском денег, происходящим постоянно. Однако при выпуске увеличения денежной массы не происходит. Этот процесс подразумевает не только включение печатного станка и выпуска в общественное пользование свежих банкнот и монет. Выпускается еще три разновидности средств:

Денежная эмиссия в РФ осуществляется государством, и только у него есть монополия на выпуск бумажных денег. Исполняет эту задачу и руководит процессом эмиссии Центробанк. Как только принимается решение о пополнении денежной массы, ЦБ начинает сбор данных о том, сколько наличных денег проходит через банки, определяет, какие районы нуждаются во вливании средств, и итоговый объем. После этого запускается механизм эмиссии.

Центробанк также является автором дизайна новых купюр, ищет новые способы увеличения срока их службы и усложнения работы тем, кто попытается их подделать. Организация жестко контролирует процесс вброса денег и в дальнейшем распределяет его между регионами РФ. Переправлять большое количество наличности в удалённые регионы сложно и затратно. В этом помогают расчетно-кассовые центры, расположенные в разных областях страны. Они уже хранят в своих резервах некоторое количество финансовых средств, которые не используются и не считаются деньгами, пока от ЦБ не поступит приказ о пуске их в оборот.

Банкноты печатаются в специальных типографиях, где их делают особенно защищенными от подделки. Монеты чеканят на Московском и Санкт-Петербургском монетных дворах.

Эмиссионная политика, принятая в России

Эмиссионная политика в России основывается на ряде принципов. Вот самые основные из них:

Эмиссия денег производится только Центробанком и имеет строгое правовое регулирование. Все решения, касающиеся проведения эмиссии, должны быть приняты строго в соответствии с законодательством и на уровне совета директоров ЦБ.

Виды эмиссии

Выше было перечислены три основных разновидности. Каждой из них следует уделить особое внимание и разобрать подробнее.

Эмиссия наличности

В обращение выпускается необходимое количество наличных денег – бумажных банкнот. В этом случае действительно запускается печатный станок и на свет появляются новые, хрустящие купюры. Однако так происходит далеко не всегда. Эмиссию наличных денег в РФ осуществляет Центробанк при помощи РКЦ – расчетно-кассовых центров, находящихся в разных регионах и обслуживающих местные банки. Нужный объем вбрасываемых денег зависит от того, сколько финансов нужно банкам, и часто меняется, поэтому всё время возить наличность из центра нецелесообразно.

Для эмиссии бумажных денег у РКЦ есть свои резервы наличности. Как только у региона появляется потребность, с указа Центробанка резервные денежные знаки отправляются в общее пользование.

В кассу РКЦ ежедневно поступают наличные. Как только количество полученных средств начинает превышать сумму выданных, часть денег изымается и снова отправляется в закрома.

Эмиссия безналичных денег

Это пополнение денежными ресурсами банковских счетов. В оборот безналичные деньги пускаются, когда банки выдают людям кредиты. В это же время другие граждане возвращают занятые деньги, принося в банки наличность. Безналичная эмиссия необходима, чтобы удовлетворить потребность людей и предприятий в дополнительных финансах. Банки делают это, но только строго в рамках накопленных ими капиталов.

Эмиссия ценных бумаг

Исполнять эмиссию ценных бумаг может не только государство, но и обычные предприятия и акционерные общества. На рынок вводится некоторое количество ценных бумаг, которые можно приобрести по свободным ценам, в зависимости от положения компании. Таким образом привлекаются дополнительные финансы, делается это по определённым правилам и строгим присмотром государства. Эмиссия ценных бумаг делится на две разновидности:

Решение о выпуске принимают акционеры либо совет директоров. Сам процесс происходит по определенному законодательству и проходит через следующие этапы:

После эмиссии ценных бумаг они размещаются у своих первых держателей – так появляется первичный рынок. Если после этого происходит их перепродажа, то формируется вторичный рынок.

Мультипликационная модель эмиссии

Речь пойдёт о кредитно-депозитной мультипликации. В безналичной эмиссии участвует не только ЦБК, но и обычные банки. Они постоянно используют свои избыточные резервы, и чем больше у банка их накопилось, тем больше он может пустить в оборот дополнительных финансов. Банк может предоставить людям исключительно столько средств, сколько находится в его избыточном резерве.

Банк выдаёт кредит клиенту, а он использует денежные средства на платежи, перечисляя их в другой банк. Таким образом, избыточные средства первого банка уменьшились, а второго увеличились. Второй банк теперь имеет больше возможностей для кредитования, выдаёт кредит очередному клиенту, а он несёт их в третий банк и увеличивает уже его резервы. Если взять банковскую систему в целом, то в результате этого, происходит постоянное и непрерывное расширение депозитов разных банков, что и называется кредитно-депозитной мультипликацией.

Эмиссионные последствия

Эмиссия проводится с целью стимулирования и стабилизации экономики, и на первый взгляд кажется, что процесс должен увеличивать покупательскую способность граждан и вести к экономическому росту. Ведь денег становится больше, а значит всем должно стать хорошо. Тем не менее, важно понимать, к чему приводит эмиссия денег, ведь этот процесс часто несёт негативные последствия и может вызвать ряд экономических и социальных проблем.

Чем больше в обороте денег, тем меньше их ценность. Если переборщить с эмиссией, грянет новая проблема — инфляция. Цены растут, а покупательская способность граждан с фиксированной заработной платой падает, т. к. теперь на эту зарплату можно приобрести гораздо меньше товаров и услуг. В это же время доходы предпринимателей, торгующих товарами первой необходимости, необоснованно растут. Это ведёт к нарушению платёжного баланса. Таким образом, ни в коем случае нельзя сказать, что эмиссия денег является наиболее эффективным методом снижения инфляции.

Вывод

Денежная эмиссия – это неотъемлемый инструмент, регулярно применяемый в экономике каждой страны. Тем не менее, его использование требует грамотного подхода и тщательной подготовки, т. к. процесс эмиссии легко может привести к инфляции, еще большей дестабилизации экономической ситуации в стране и множеству социальных проблем. Успешная эмиссия возможна только при её умеренности, а также грамотной экономической политике и наличии стабильного роста производства в стране.