Что такое дефай проекты

Разжать кулак. Что такое DeFi и как на них зарабатывать

Весной прошлого года в американском журнале Forbes сектор DeFi назвали «новой динамикой, оживившей индустрию криптовалют». Децентрализованные финансы действительно стали трендом 2019 г. и до сих пор их популярность продолжает набирать обороты.

DeFi — это финансовые инструменты в виде сервисов и приложений, созданных на блокчейне. Главная задача децентрализованных финансов стать альтернативой банковскому сектору и заменить традиционные технологии нынешней финансовой системы протоколами с открытым исходным кодом. То есть открыть большому количеству людей доступ к децентрализованному кредитованию и новым инвестиционным платформам. И позволить им получать пассивный доход от криптовалютных активов, а также экономить на комиссионных сборах за переводы, кредиты и депозиты.

Пожалуй, самым известным проектом в сфере децентрализованных финансов считается MakerDAO — протокол децентрализованного кредитования. Более половины заблокированного эфира приходится именно на эту платформу. У проекта довольно большой функционал, но главным преимуществом считается наличие особого типа смарт-контрактов под названием «Залоговые долговые позиции».

С помощью них каждый пользователь может отправить определенное количество ETH в смарт-контракт и выпустить свой токен, обеспеченный второй по значимости криптовалютой. При этом, созданные токены DAI — это, по сути, обеспеченный залогом долг перед MakerDAO. Платформа выступает своеобразным банком, однако взять кредит у этого банка может абсолютно любой пользователь. Заемные средства зачастую используются клиентами DeFi-сервисов для восполнения дефицита ликвидности, в качестве альтернативы дорогим деньгам банков.

Другими наиболее известными кредитно-депозитными платформам считаются InstaDApp, BlockFi, Compound. Последний позволяет не только брать кредиты, но и вкладывать криптовалюту под 6% годовых. А клиенты BlockFi могут брать в кредит цифровые активы по привычным кредитным схемам: кредитные чеки или посредники.

К децентрализованным финансам также относятся платформы для выпуска токенов-акций, например, Polymath и Harbour; протоколы обмена — Uniswap или Bancor, которые позволяют моментально конвертировать одну криптовалюту в другую; сервисы прогноза такие как Augur; платформы для управления цифровыми активами, например, Melonport и другие.

Преимущества и недостатки DeFi-приложений

Несмотря на то, что сектор децентрализованных приложений только развивается, преимуществ уже довольно много. Главное заключается в том, что любой пользователь может получить ту или иную финансовую услугу, к примеру, кредитование, в обход банка. Децентрализованные лендинговые протоколы минимизируют риски и открывают доступ к заемным средствам в режиме 24/7. Новые продукты особенно актуальны у заемщиков из стран с дорогими банковскими кредитами.

Процедура создания собственного цифрового актива и его вывод на рынок заметно упростилась и стала доступной почти каждому. Обработка платежей длится не по несколько суток, а максимум пару часов, гораздо ниже стали процентные ставки и комиссии. Также у пользователей появились новые способы заработка на криптовалюте.

Для разработчиков явным преимуществом становится простота создания приложений из-за прозрачности и открытого кода, к тому же проекты сектора децентрализованных финансов можно разрабатывать на любой платформе, взаимодействующей со смарт-контрактами.

Поэтому несмотря на быстрое развитие относительно новой сферы в цифровой индустрии и появление все большего количества сервисов децентрализованных финансов, не стоит забывать о таких факторах, как волатильность и высокий кредитный риск.

О DeFi человеческим языком: нужны ли вам децентрализованные финансы?

В последнее время в криптоиндустрии все только и говорят, что о DeFi – о стейкинге, криптозаймах, доходном фермерстве и других инструментах, которые человеку непосвященному могут показаться загадочными и сомнительными. Действительно ли DeFi – альтернатива традиционным банкам, или же это просто очередной «хайп»?

Определение DeFi

Децентрализованные финансы (decentralized finance, DeFi) — это совокупность блокчейн-протоколов, которые позволяют предоставлять финансовые услуги без участия традиционных централизованных посредников, таких как банки, брокеры и криптобиржи. Для обеспечения выполнения условий каждой сделки используются смарт-контракты.

Ассортимент DeFi-услуг постоянно растет: трейдинг («свопы»), займы, стейкинг (аналог доходных депозитов), страхование рисков, деривативы и т. п.

Как зарабатывают в DeFi

DeFi-инвесторы — это особый класс криптопользователей, которые говорят на языке, мало понятном простым смертным, и придумывают сложные схемы максимизации прибыли.

Например, они размещают крипто в пулах ликвидности децентрализованных криптобирж, чтобы получить ликвидити-токены, которые потом используют в другом пуле для получения бесплатных токенов по программе доходного фермерства, а их, в свою очередь, размещают в качестве залога на лендинговом протоколе, чтобы взять взаймы третий вид токенов, и так далее.

Чтобы постигнуть эти тонкости, нужно много времени и активной практики, но основные способы инвестирования в DeFi можно обобщить следующим образом:

1. Торговые комиссии

Инвестор размещает ликвидность (криптовалюту) на децентрализованной криптобирже и получает долю от комиссии с торговых сделок. Комиссия обычно составляет 0,25-0,30% и делится между поставщиками ликвидности в соответствии с их долей в пуле.

Чем активнее идет торговля, тем больше комиссионного дохода получает протокол и тем выше доходность, но во многих пулах она может оказаться и отрицательной. Например, вот как выглядит месячная доходность в 10 крупнейших пулах, по данным pools.fyi :

Максимальное значение — 0,27% за 30 дней, то есть около 3,2% годовых — негусто. В пулах меньшего размера можно заработать больше, но и риски куда выше.

2. Криптолендинг (выдача займов)

Инвестор депонирует ликвидность в пуле лендингового протокола, и эти средства выдаются в качестве займов. Эта услуга популярна прежде всего среди левередж-трейдеров, которые не хотят брать средства взаймы у централизованной криптобиржи. Заемщик должен разместить залог в размере свыше 100% от суммы займа (иногда 150% и даже 200%); в случае неуплаты долга этот залог автоматически ликвидируется (продается), так что кредитор в любом случае получает свои деньги обратно.

Доходность зависит от валюты займа и постоянно меняется. Самые высокие ставки обычно по стейблкоинам — USDT, USDC и DAI (до 15%):

3. Доходное фермерство или майнинг ликвидности

Это самый сложный, но и самый популярный инструмент, который используется проектами для популяризации своих токенов. Стандартная схема такова:

Сразу после запуска проекты часто выплачивают большие фермерские бонусы, так что номинальная доходность может достигать 1000%. Постепенно количество токенов, распределяемых каждую неделю, снижается, но доходность все равно остается на уровне 50-100%. Нужно помнить, что этот профит — номинальный, а реальный доход будет зависеть от цены токена.

Самые популярные DeFi-протоколы

Риски DeFi

1) Волатильность цены токенов. Это ключевой риск доходного фермерства: когда фермеры начинают массово сбывать с рук полученное вознаграждение, цена часто обваливается, то есть заработок обесценивается. По сути, происходит гиперинфляция: токены наводняют рынок.

3) Мошенничество. DeFi-индустрия привлекает множество мошенников, которые выпускают токены-пустышки и завлекают инвесторов чрезвычайно высокими фермерскими доходами. Стандартная схема — дождаться, пока торговля в пуле «разогреется» и цена токена подскочит, а потом вывести всю ликвидность и исчезнуть с деньгами.

4) Низкая ценность проектов. Большинство DeFi-проектов — не более чем хайп: копии популярных протоколов, которые не вносят никакого вклада в развитие индустрии. Такие платформы долго не живут, а их инвесторы обычно теряют деньги.

Как войти в DeFi

Если вы все же решили попробовать дефай-инструменты, несмотря на все риски, вам потребуется криптовалюта, которую поддерживают DeFi-протоколы. Прежде всего это Tether (USDT) — крупнейший в мире стейблкоин по размеру капитализации.

Помимо собственно крипто, для участия в DeFi вам потребуется кошелек MetaMask. Блокчейн-кошельков на рынке множество, но именно MetaMask поддерживается всеми дефай-протоколами.

Купленные USDT нужно отправить на MetaMask, а затем привязать кошелек к выбранному DeFi-протоколу. Обычно дефай-приложение само предлагает это сделать. После установления связи с кошельком можно размещать средства на протоколе.

Практическое использование таких протоколов, как Compound, Uniswap и Aave, проще, чем кажется. Сложность DeFi — не в механизме размещения средств и получения дохода, а в выборе качественных проектов. Ситуация на рынке меняется стремительно: один-единственный твит Илона Маска может обвалить цену Bitcoin, а за ним последуют и DeFi-токены. Поэтому, если вы все же решите инвестировать в децентрализованные финансы, начинайте с небольшой суммы, которую вам не жалко потерять.

Новичку может быть трудно разобраться в тонкостях DeFi и криптовалютного рынка в целом. Именно поэтому портал MyFin совместно с регулируемой криптобиржей FREE2EX запустил серию публикаций-ликбезов о главных аспектах блокчейна и криптовалют. Не пропустите следующую статью!

*Партнерский материал. ООО «Пиксель Интернет» УНП: 590995582. Публикация не является инструкцией или финансовой консультацией. Деятельность, связанная со сделками (операциями) с токенами, сопряжена с риском полной потери денежных средств.

Что такое De-Fi? Простыми словами о сложном

«Эфириум, как и Биткоин, оказался вершиной финансовой революции… В корне изменив восприятие “ценности” фиатных денег и создав значимую конкуренцию стандартным платежным системам, крипта стала быстро набирать обороты, вытеснив в итоге централизованную денежную массу.»

— Ой, нет! Что это за цитата из сюжета фильма будущего?

К сожалению, сегодня криптовалютам все еще сопутствуют выражения — “это все пирамида”. Как правило, такой подход исключает здоровую конкуренцию и интерес к технологии, а между тем, мы часто слышим “как на этом можно заработать?”.

До недавнего времени заработок на крипте, если вы не сильны в “железяках”, ограничивался несколькими направлениями: трейдинг, инвестиция в потенциально прибыльные проекты, участие в эирдропах или баунти, ну и классическое “just hodl it”. В то же время фиатные валюты можно положить на депозит в банк и получать в среднем 9% interest income в год, естественно закрывая глаза на стабильное обесценивание.

Несмотря на свою инновационность и явное превосходство криптовалют над фиатными деньгами, многих аспектов традиционной финансовой системы все же не хватает.

— Нуждается ли крипта, как новый вид денег, в интеграции таких аспектов? — Не обязательно. Нужна ли пользователям эта интеграция? — Определенно.

— Может ли блокчейн Эфириума предложить такое решение? — Да.

Для полноценного развития крипто экономики и каждого отдельного ее элемента необходима не только информационно-образовательная, но и технологическая экосистема. Такая система позволит находить новые решения, воссоздавая традиционные финансовые модели, без вынужденной зависимости от третьей стороны.

Next step — DeFi

Децентрализованные финансы (DeFi) — относятся к экосистеме финансовых приложений (проектов), разработанных на различных блокчейнах. Наиболее популярны проекты, построенные на сети Ethereum, Tron, Kava, однако, также встречаются DeFi системы на блокчейне Bitcoin, которые выполнены на основе RSK (Rootstock — смарт-контракты в сети bitcoin).

Цель DeFi состоит в том, чтобы перенести существующую финансовую систему на блокчейн, делая её доступной и открытой для всего мира.

«DeFi обладает потенциалом для того, чтобы полностью переосмыслить мировые финансовые системы, объединяя масштабы и знакомство традиционной экономики с безопасностью, эффективностью и прозрачностью публичного блокчейна»

Стивен Беккер, президента Фонда Maker.

Простыми словами, задача DeFi — собрать в своих проектах все плюшки и преимущества существующей финансовой системы (в виде процентных ставок на депозиты, возможности кредитования, страхования, “узаконенных” сделок), при этом заменяя различных агентов и посредников смарт-контрактами. Это как забрать плодородное дерево из загнивающей почвы и пересадив, выращивать его в благоприятных защищенных условиях.

Вкратце, DeFi от существующей финансовой системы отличает следующий слоган: Эффективность, доступность и прозрачность!

DeFi проекты, в свою очередь, предоставляют возможность Peer-to-peer кредитования, когда человек с любой точки мира может взять кредит или положить на депозит имеющиеся активы.

Эффективность этих проектов в том, что они устраняют посредников с их рутинной работой. Работу банкира или страховщика в системе децентрализованных финансов выполняет код, он же закон, устанавливающий правила и разрешающий возможные споры.

Гарантом выступает блокчейн, на базе которого тот или иной проект строится (в основном Ethereum). А все взаимоотношения выстраиваются и регулируются посредством смарт-контрактов.

Смарт-контракт — сердце DeFi

Необходимость использования смарт-контрактов возникает вместе с вопросом “кто должен заплатить первым?”.

Ранее заключая сделку с человеком, в чьей порядочности вы не уверены, единственным возможным выходом было найти третьего, желательно специально уполномоченного человека, который своими полномочиями и грудой устрашающего мелкого шрифта сможет вас обезопасить, естественно за вознаграждение. Работа, в сущности, механическая.

И, как выразился Брэндон Форстер — CEO и Co-founder одного из De-Fi проектов Dharma:

«Деятельность любого из посредников это, в сущности код, который ждет, чтобы быть написанным.»

Прозрачность блокчейна может показаться сомнительной, если вы не разработчик или программист. Однако, при желании в этом можно разобраться и лично убедиться. Кроме того, большинство проектов открыто размещают все данные, от капитализации и обеспечения до списка транзакций.

Криптоэкономика, в частности проекты De-Fi на пути к тому, чтобы реформировать всю сферу финансовых услуг, подобно тому, как интернет преобразовал новые медиа, открыв и показав свободу выбора и альтернативу.

Актуальные De-Fi проекты развиваются в нескольких направлениях:

Как работает “ломбард” или лендинг платформ DeFi проектов

Система кредитования в De-Fi проектах несколько отличается от привычной нам банковской. Выдавая вам кредит, банк несет риски, поэтому он старается максимально себя обезопасить — отсюда требования к кредитной истории, масса документов о платежеспособности и т.п. В некоторых случаях — необходимость поручительства другого, не менее платежеспособного человека. Деньги эти, напомним, банк берет с депозитов вкладчиков.

Подобный подход кредитования в криптоиндустрии вряд ли был бы безопасен и успешен, в первую очередь для самих платформ. В криптовалютах нет личных данных пользователей, поэтому определить в чьём распоряжении тот или иной кошелек практически невозможно, максимум можно посмотреть список всех транзакций.

Поэтому в De-Fi проектах система кредитования скорее подобна ломбарду, где размер кредита зависит напрямую от заложенного актива. В решении давать вам деньги или нет, ключевую роль играет не то, что вы за человек, сколько и каким путём вы зарабатываете, а только то, что вы можете предложить взамен.

Принцип работы ломбарда следующий: клиент может заложить любой предмет (актив) или ценную вещь и получить кредит, отталкиваясь от стоимости товара. Ломбард может одолжить 50% от стоимости предмета, при этом начисляя проценты за, так скажем, обслуживание. При выходе из данной “сделки”, клиент забирает заложенный товар и платит только назначенный процент (условную комиссию).

Ломбард всегда одалживает суммы ниже реальной стоимости залога, чтобы в случае неплатежеспособности клиента продать товар и погасить выданный кредит.

Комиссия проекта Maker DAO с 2017 года колеблется между 1-3% в год, что значительно меньше чем… чем где-либо. При этом, выйти из сделки и погасить долговое обязательство вы можете в любой момент.

Чтобы получить кредит в Maker DAO вы закладываете крипту (ETH, BAT, USDC, WBTC, TUSD или другую) под уже известный ГОДОВОЙ процент и платформа выплачивает вам до 66% от стоимости заложенных активов (по причине ровно той же, что и ломбард). Кредит вы получаете в токенах DAI — стейблкоин, который платформа намеренно выпускает под ваш запрос. Регулируется выпуск DAI смарт-контрактом CDP (обеспеченная долговая позиция — collateralized debt position).

Например, закладывая 10 ETH по курсу 220$ (то есть 2200$ всего), вы можете получить до 1452 DAI, соответственно 1452$. Распоряжаться полученными токенами DAI вы можете как угодно, в это время ваши ETH надежно защищены смарт-контрактом. Как только вы решите погасить обязательство, вы приходите на платформу и возвращаете позаимствованные DAI. При этом ETH, которые были в залоге автоматически разблокируются и возвращаются на ваш адрес. Совсем не обязательно брать максимально возможное количество DAI, так как чем выше процент от стоимости залога вы берёте — тем выше ответственность.

Закладывая какой либо товар в ломбарде, вероятность того, что он заметно упадёт в цене за время действия долгового обязательства, крайне низка и почти никогда не учитывается. Однако, такая вероятность существует, когда в качестве актива вы закладываете криптовалюту.

Таким образом, если залоченный актив сильно упадёт в цене — может наступить ликвидация позиции, с сопутствующим штрафом. Ликвидация происходит тогда, когда заложенная вами криптовалюта падает в цене, что близка к стоимости долгового обязательства.

То есть, если вы, закладывая ETH, берете 55% DAI, то ликвидация произойдет, когда стоимость вашего обеспечения (ETH) упадет на 35% и больше.

Избежать этого крайне просто, достаточно мониторить курс крипто-актива, которым вы собираетесь обеспечивать кредит, и в случае просадок либо самостоятельно погасить обязательство, либо повышать обеспечение увеличивая объем ETH.

Или же, что еще проще, брать меньший процент DAI под залог, тогда вероятность ликвидации вашей позиции соответственно уменьшается.

Ещё один из значимых проектов, который на сегодняшний день занимает доминирующую позиции по капитализации среди DeFi проектов — Compound. Что-то в стиле криптовалютного банка, где любой желающий может одолжить свои монеты или же взять взаймы недостающие средства под рассчитанные системой проценты. Процент на депозиты в стэйблкоинах всегда выше, в частности процентная ставка на DAI — 2.24%.

Немного о DAI и стейблкоинах

Один из самых первых и крупных проектов DeFi экосистемы это Maker Dao — платформа кредитования стейблкоином DAI под залог крипто-активов. В настоящее время это ETH, BAT, USDC, WBTC, TUSD и другие.

DAI — стейблкоин, токен, обеспеченный (привязанный к “реальному” активу) в данном случае долларом США. Это не первый и, вероятно, не последний токен с привязанным активом. Однако, он имеет абсолютно другой, более внушающий доверия механизм работы. Утилизация как и эмиссия токенов DAI также прописаны в смарт-контракте.

Идею стейблкоинов можно рассматривать, как объединение технологии и условную стабильность фиатных денег (в основном доллара) в отношении самих себя. Эдакий мост, позволяющий не выходя за пределы крипторынка, без контакта с банком и идентификации личности рассчитываться стабильной, по прежнему криптографически защищенной, монетой. Стабильность же обеспечивается привязкой к реальным, привычным активам, в ценности которых уверены большинство людей.

Стейблкоины, в целом, вещь достаточно полезная. Согласитесь, что если оплачивать товар/услугу, например, биткоином, всегда будут победители и проигравшие. Отправляя 10 тысяч долларов сегодня, завтра они могут стоить 8 или 12. Не точно будут, но определенно могут, чего не может случится с DAI или другими стейблкоинами. В предвкушении резкой изменчивости рынка, стейблкоины могут обеспечить надежное хранение, для особо беспокойных. Стейблкоины дают возможность “заморозить” криптовалюту, на время ее нежелательной “пульсации”, не выходя из рынка.

DAI можно использовать практически на всех De-Fi платформах. Давайте на простых примерах рассмотрим, как можно использовать DAI на платформе MakerDao:

Пример 1. Боб желает провести маржевую сделку на рост пары ETH/Dai, поэтому он генерирует Dai стоимостью 100 USD путем перевода ETH стоимостью 150 USD в качестве залога по залоговому долговому обязательству. Затем он покупает дополнительные ETH стоимостью 100 USD с помощью своего сгенерированного Dai, что дает ему чистый риск 1,66 в паре ETH/USD. Он может делать что угодно с ETH стоимостью 100 USD, которые он получил после продажи Dai. Исходный залог ETH (стоимостью 150 USD) остается заблокированным в залоговом долговом обязательстве до тех пор, пока не будет погашена задолженность плюс комиссия стабильности.

Пример 2. Алиса и Боб сотрудничают, используя внебиржевой контракт Ethereum на генерацию Dai стоимостью 100 USD с использованием ETH в качестве залога. Алиса вкладывает ETH на сумму 50 USD, а Боб – ETH на сумму 100 USD. Средства поступают на внебиржевой контракт, создается залоговое долговое обязательство и генерируется Dai стоимостью 100 USD. Вновь созданный Dai автоматически отправляется Бобу. С точки зрения Боба он покупает Dai стоимостью 100 USD, уплатив ETH эквивалентной стоимости. Затем контракт передает Алисе владение долговым залоговым обязательством. У нее остается задолженность в размере 100 USD (деноминированная в Dai) и залог стоимостью 150 USD (деноминированный в ETH). Так как она начала работать с ETH стоимостью всего 50 USD, у нее теперь есть контракт на рост пары ETH/USD с кредитным плечом, равным 3.

О наболевшем и решениях

Действенную, привычную нам финансовую систему можно описать как “хорошая идея — плохая реализация”. Цикличные финансовые кризисы тому доказательство. Центробанк и компания, вносящие свой непосредственный вклад в ценность купюры в вашем кармане — это в первую очередь люди, а людям свойственно ошибаться.

Этому есть решение — DeFi. DeFi — устраняет посредников, убирает перекладывание ответственности на третьих лиц. При этом Вы теперь сами в ответе за свои средства и действия. Проще говоря — берегите seed-фразу и тщательно изучайте все предложения.

Мы в Trustee Wallet тоже идем в ногу со временем, поэтому уже интегрировали в кошелек стейблкоин DAI и ряд токенов самых популярных DeFi проектов.

Как заработать на DeFi?

De-Fi проекты расширяют возможности для крипто-энтузиастов, предлагая новые модели и способы заработка на своих крипто активах. Среди новых возможностей — способность криптовалюты приумножаться только за счет ее наличия.

Подобно как “доллар работает сам на себя” будучи на депозите в банке, лендинговые платформы De-Fi (такие как Dharma и Compound) позволяют получать пассивный доход в стейблкоинах DAI и других криптовалютах.

В свою очередь платформа LoanSkan позволяет отслеживать процентные ставки различных DeFi проектов и поможет выбрать наиболее оптимальный для Вас.

Друзья, надеемся, что эта статья приоткрыла для вас новую область в криптовалютах и помогла в ней разобраться. В следующей статье мы на примере покажем, как легко можно стать участником DeFi рынка с помощью нашего кошелька Trustee Wallet, не переключайтесь!

Как обычно, все вопросы обсуждаем в нашем телеграм чате!

Самые перспективные DeFi проекты на 2022 год: обзор и мнения экспертов о будущем децентрализованных финансов

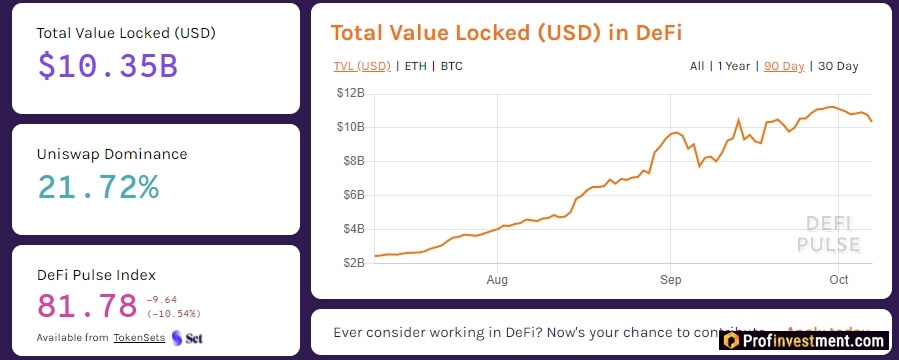

Перспективные DeFi проекты используют программное обеспечение с открытым исходным кодом для предоставления финансовых услуг без посредников, прозрачно и анонимно. На текущий момент в децентрализованных протоколах заблокировано уже более 10 миллиардов долларов, и это число быстро растет. DeFi помогает сделать процесс пользования финансовыми услугами более демократичным и включает в себя различные компоненты, начиная от управления данными и заканчивая страхованием, кредитами и стабильными монетами (стейблкоинами).

В настоящий момент существует около 250 различных DeFi решений, согласно данным сайта DeFiPrime. Редакция Profinvestment.com рассмотрела самые перспективные DeFi из них по состоянию на 2022 год.

Что такое DeFi проекты и какими они бывают

DeFi – аббревиатура, которая расшифровывается как децентрализованные финансы. В основе этой концепции лежит идея совмещения двух направлений:

С технической точки зрения децентрализованные финансовые системы призваны максимально демократизировать структуру управления активами, а также сделать торговлю, инвестиции, кредитование, депонирование и другие функции полностью бесшовными.

Большинство проектов DeFi работают на блокчейне Ethereum, хотя все чаще начинают появляться альтернативные варианты (например, на Binance Chain). Преимущество Ethereum в том, что он изначально был создан как экосистема для разработки децентрализованных приложений и предоставляет обширный функционал для разработчиков в этой сфере. Это позволяет разработчикам создавать проекты и делиться ими без потребности в крупных спонсорах или посредниках.

Наиболее востребованы следующие типы перспективных DeFi-проектов:

Есть немало других категорий, такие как лотереи, страхование или рынки предсказаний. Но они несколько специфичны и поэтому используются реже, чем общеприменимые, которые мы перечислили выше.

Мнения экспертов о перспективности и будущем DeFi

Чанпэн Чжао, глава Binance

Чжао сказал в одном из интервью, что в долгосрочной перспективе Бинанс планирует всячески продвигать децентрализацию, несмотря на то, что сама будет оставаться централизованным проектом. Запущенная цепочка Binance Smart Chain создана чтобы дать альтернативу пользователям и разработчикам, которые хотят избежать растущих транзакционных сборов Ethereum.

Бинанс активно продвигает DeFi проекты, дает им возможность размещаться на своем блокчейне, добавляет в листинг их токены. Некоторые из этих проектов потерпели неудачи, из-за чего политика биржи подверглась критике в Твиттере. Чжао заметил на это, что на Ethereum есть масса проектов, которые провалились, но никто не жалуется по этому поводу Виталику Бутерину.

DeFi становится все более популярным на рынках Китая, Таиланда, Сингапура, и Бинанс собирается продолжать экспериментировать в этом направлении.

Мария Станкевич, директор по развитию EXMO

Команда EXMO одобрительно относится к продвижению ДеФи, считая, что с децентрализованными финансовыми продуктами жизнь людей может существенно облегчиться – не нужно собирать документы и справки, чтобы взять кредит или создать депозит, не нужно подтверждать кредитную историю. Все происходит мгновенно и прозрачно. Кроме того, ДеФи стирает границы между странами.

Виталик Бутерин, соучредитель Ethereum

Несмотря на то, что подавляющее большинство перспективных DeFi проектов размещается на блокчейне Ethereum, Бутерин призывает относиться к развивающейся в них экономике с осторожностью. Он сравнивает «доходное фермерство» с тем, как государство печатает деньги. Доходное фермерство (получение процентного вознаграждения за предоставление ликвидности) это настоящий бум в DeFi, но Виталик подчеркивает факт агрессивной инфляции многих токенов, оказывающей понижающее давление на цены.

Такого мнения придерживается не только он один. Пользователи Twitter уже окрестили доходное фермерство «гигантской схемой Понци».

Question to anyone who normally sees themselves as «defi skeptic»: what’s your favorite defi project?

Майк Новограц, глава криптоинвестиционной компании Galaxy Digital

Новограц не так давно инвестировал в компанию по управлению активами децентрализованного финансирования ParaFi Capital. Он считает, что потенциал DeFi просто ошеломляющий и нужно как можно активнее помогать этому направлению развиваться и охватывать новые сферы рынка. А глава ParaFi Бен Форман добавил, что DeFi представляет собой зарождающуюся архитектуру для новой открытой финансовой сети. Биткоин в свое время успешно продемонстрировал преимущества децентрализации, но теперь пришло время создать гибкую инвестиционную структуру уже в более широком смысле.

Юрий Мазур, руководитель отдела анализа данных CEX.IO Broker

Райан Селкис, основатель рыночного агрегатора Messari

По убеждению Райана, в сфере DeFi сейчас надувается пузырь. В своем Twitter он сказал, что данный рынок наводнен финансовыми пирамидами, и призвал всех быть готовыми к его краху.

The DeFi bubble will pop sooner than people expect.

We’re nearing the apex of ponzi economics, rug pulls, and «yield» hopping, and ETH fees are going to eat too heavily into non-whale profits.

Как инвестировать и заработать

Перспективные DeFi проекты дают возможность получать дополнительный доход разными способами. Наиболее востребованы:

Разные способы имеют свои преимущества и недостатки, поэтому выбор оптимального варианта или их сочетания может занять какое-то время.

Риски работы с DeFi

Нынешнюю ситуацию в сфере DeFi часто сравнивают с увлечением ICO в 2017 году. Конечно, ДеФи не столь подвержена агрессивным спекуляциям по сравнению с ICO, однако внушительный уровень доходности, который предлагают децентрализованные проекты, заставляет задуматься о рисках, о которых инвесторы часто забывают. В их числе:

Лучший способ узнать об особенностях и рисков ДеФи-продуктов – попробовать самостоятельно с небольшими суммами, при этом всегда учитывая, что данный вид инвестиций относится к высокорисковым.

Преимущества и недостатки по сравнению с CeFi

Рассмотрим, чем перспективные DeFi площадки отличаются от аналогичных централизованных сервисов.

По каким критериям оценивают DeFi платформы

Чтобы найти действительно перспективные площадки ДеФи, можно проанализировать их самостоятельно или (что разумнее) довериться мнению специалистов. В сети есть сайты, которые оценивают проекты по тем или иным параметрам, чтобы составить список лучших.

Основные факторы, которые учитываются в аналитике:

Мы предлагаем список из 10 DeFi платформ, заслуживающих внимания. Они перечислены в порядке убывания заблокированной стоимости по состоянию на октябрь 2020 года.

Самые перспективные DeFi проекты

Uniswap

Uniswap – децентрализованный протокол, созданный для обмена активами на блокчейне Ethereum. Традиционные книги ордеров здесь заменены на пулы ликвидности, так что желающий может мгновенно обменять между собой токены ERC-20 и непосредственно ETH. Также здесь можно зарабатывать, предоставляя ликвидность протоколу. Для вознаграждения поставщиков ликвидности используются обменные комиссии (0,3% за сделку).

Примечательно, что при желании любой пользователь может также и создать собственный пул ликвидности, внеся в протокол равноценную сумму ETH и токена ERC-20. Маркет-мейкер устанавливает обменный курс, который в ходе торговли корректируется. Когда с одной стороны активов становится меньше, а с другой больше, цена изменяется, чтобы сохранять баланс.

Maker

MakerDAO – кредитная платформа, также на базе Эфириум, поддерживающая долларовый стейблкоин DAI. Пользователь Maker может открыть хранилище, заблокировать там криптовалюту в качестве залога, и на ее основе создать равноценное количество DAI. Плата за стабильность выражается в виде непрерывно начисляющихся процентов на вложенную криптовалюту. При погашении долга проценты выплачиваются.

Можно занимать DAI в объеме до 66% от стоимости залога (таким образом, коэффициент обеспечения составляет 150%). Если стоимость падает ниже этого уровня, то грозит штраф и ликвидация обеспечения. Держатели нативного токена MKR участвуют в управлении системой, голосуя по различным параметрам.

Curve Finance

Curve – биржевый пул ликвидности, работающий на Ethereum и ориентированный главным образом на взаимодействие со стейблкоинами. Участники получают возможность торговать стабильными монетами с низкой комиссией и низким уровнем проскальзывания.

Платформа предлагает к использованию семь разных пулов, которые различаются поддерживаемыми в них активами и дополнительными условиями. На текущий момент это пулы Compound, BUSD, Y, PAX, sBTC и ren, которые дают возможность работать с действительно широким диапазоном валют ERC-20. Для стимулирования поставщиков ликвидности используется токен CRV, которым вознаграждаются вложения в тот или иной пул.

Aave – некастодиальный протокол с открытым исходным кодом для децентрализованного кредитования и заимствования. Внося ликвидность в протокол, пользователь конвертирует свою криптовалюту в ERC20-совместимые aTokens. На эти токены сразу же начинают начисляться проценты.

С другой стороны, пользователи могут занимать любые из поддерживаемых активов под залог криптовалюты. Такие параметры, как порог ликвидации, ликвидационный штраф или коэффициент обеспечения зависят от конкретного актива. Процентные ставки также постоянно регулируются на основе спроса и предложения на конкретный актив, хоть участник может выбрать вариант с более стабильной ставкой.

WBTC – это поддерживаемый биткоином токен ERC-20. Основная идея заключается в том, чтобы всю масштабную ликвидность, которая есть у Bitcoin-сети, перенести в более гибкое пространство Ethereum. Первоначальное хранение обеспечивает BitGo, а первоначальную ликвидность – Kyber и Ren. WBTC доступен для торговли на различных децентрализованных и централизованных биржах.

Любой желающий может убедиться в полноценном обеспечении WBTC, это открытая информация. Структура управления WBTC представляет собой DAO, где право голоса есть у каждого из шестнадцати участвующих проектов, включая Compound, Dharma, MakerDAO и др. Процесс открытый, но контролируется мультиподписным контрактом, который поддерживают участники DAO.

Compound

Compound – алгоритмический финансовый рынок на блокчейне Эфириум, позволяющий брать обеспеченные кредиты или же зарабатывать проценты на депозитах. Проценты начинают начисляться мгновенно после внесения средств в протокол, а ставки изменяются каждые 15 секунд исходя из положения рынка. Все поставки ликвидности представлены в виде cTokens, и участник имеет возможность занимать занимать до 75% от общей стоимости cTokens.

В любой момент можно ввести или вывести средства, главное, всегда удерживать нужный уровень обеспечения во избежание ликвидации позиции. 10% от выплачиваемых процентов идут в резерв, а остальные выплачиваются поставщикам в виде управляющих токенов COMP, выпущенных в мае 2020 года.

yearn.finance

yearn.finance – это экосистема, представляющая собой агрегатор кредитных услуг. Дает доступ к протоколам Compound, Dydx, Aave, Fulcrum и автоматически подбирает тот вариант, который выглядит наиболее выгодным в каждый момент времени. Как только клиент вкладывает токены, система конвертирует его в yTokens и регулирует баланс таким образом, чтобы оптимизировать вклад.

Токен YFI служит для управления платформой и распространяется среди поставщиков ликвидности. Контроль над выпуском токена принадлежит multisig-кошельку, требующему для каждого изменения согласия минимум шести из девяти участников.

Synthetix

Synthetix – это Ethereum-платформа для создания синтов (так называемых синтетических активов). Стоимость этих активов всегда соответствует стоимости реальных, будь то криповалюта, фиатная валюта, сырьевой товар и т.д. (около тридцати вариантов синтов, в планах расширение списка). Собственный токен платформы называется SNX, пользователям необходимо заблокировать его или ETH в качестве залога, чтобы создавать свободно торгуемые синты.

Держатели SNX, создающие синтетические активы, получают доход с транзакционных сборов, когда синты обмениваются на внутренней бирже Synthetix.Exchange.

Balancer

Balancer – это AMM (автоматизированный маркет-мейкер), с помощью которого любой участник может создавать пулы ликвидности или добавлять в них активы. Принцип похож на Uniswap, но там внесенные активы автоматически делятся по ценности 50/50, а в Balancer можно регулировать соотношение.

В рамках протокола есть разные виды пулов: частные (один владелец имеет право добавлять ликвидность и свободно редактировать любые параметры), общие (добавлять ликвидность может любой желающий, привилегии у всех равны), смарт-пулы (разновидность частного, но с тем отличием, что параметры по большей части контролирует смарт-контракт).

RenVM

RenVM – проект, предоставляющий возможность объединять внешние цифровые активы (на данный момент поддерживаются BTC, BCH и ZEC) со сферой DeFi. RenVM не является отдельным приложением, скорее это сеть, на основе которой разработчики могут создавать новые децентрализованные приложения. При помощи Ren ценность активов легко перемещается между блокчейнами. Отказоустойчивый протокол гарантирует, что транзакции обрабатываются честно.

Заключение

Сегодня мы можем в реальном времени наблюдать зарождение совершенно новой глобальной, гибкой и прозрачной финансовой структуры. Новые DeFi проекты появляются почти каждый день, но, конечно, успеха достигают далеко не все, а только самые перспективные с точки зрения безопасности и полезности. Перед тем, как вкладывать средства в малоизвестный протокол, изучите его как следует.