Что такое дата экспирации договора страхования

Что такое экспирация и почему это важно знать инвестору

Термин экспирация довольно часто можно встретить в информации для инвесторов. В этом материале рассказываем простыми словами том, что же это такое, какие бывают виды экспирации и как данная процедура влияет на фьючерсы и опционы и ход торгов.

Что такое экспирация на бирже

Экспирация фьючерсов

Как правило, срочные контракты, обращающиеся на бирже, имеют стандартные (одинаковые) даты исполнения (экспирации). В случае фьючерсов это ежеквартальное закрытие. Например, фьючерсы на американской бирже Chicago Mercantile Exchande (CME) исполняются ежемесячно, а фьючерс на индекс РТС имеет четыре срока экспирации в течение года.

Администрация каждой площадки указывает дни закрытия в своем биржевом календаре, который можно найти на сайте биржи в открытом доступе.

По факту расчет по контракту происходит в первый торговый день после даты закрытия.

Экспирация опционов

Пут (put) гарантирует держателю право на продажу актива в момент экспирации. Если в день закрытия контракта разница (маржа) превышает премию (то есть цену опциона для держателя), трейдер извлекает из этой операции прибыль.

Опцион колл (call) дает право купить актив по цене, действующей в момент заключения сделки.

Может ли экспирация быть досрочной

Период досрочного закрытия наступает, когда держатель опциона по каким-либо причинам решает закрыть контракт, не дожидаясь крайней даты.

Экспирация может быть досрочной, но не на всех биржах. Одни биржи дают право досрочной экспирации практически в любой момент торгов, а другие допускают закрытие до срока только по долгим сделкам.

На многих биржах была введена процедура автоматической экспирации, чтобы снизить риск не успеть вовремя подать заявление на закрытие. Например, на Московской фондовой она была введена в 2015 году. Также есть и возможность отказа от автоматической экспирации.

Можно ли продлить срок экспирации

Такая услуга предоставляется брокерами, но далеко не всеми. Если у брокера есть такая опция, то можно продлить срок экспирации, или и вовсе поменять направление, но чаще всего за нее придется заплатить определенным процентом от вложенных денег.

Продление может помочь не уйти в минус, дождавшись повышения цены с помощью данной услуги. В некоторых случаях инвестор может не только предотвратить убыток, но и получить существенную прибыль. Данным инструментом следует пользоваться, если существует реальная возможность дождаться прибыли в будущем периоде.

В противном случае это может принести больше вреда, чем пользы. Не стоит злоупотреблять услугой продления, поскольку брокер может потерять доверие к такому участнику рынка.

Выбрать верный срок экспирации очень сложно, даже профессионалы порой не могут этого сделать. Можно угадать направление движения рынка, но ведь цена не всегда будет идти вверх, а лишь в определенный промежуток времени, что существенно осложняет прогнозы.

Влияние экспирации на ход торгов

В период закрытия волатильность рынка многократно возрастает, поскольку в этот промежуток времени на торги влияет борьба между покупателями и продавцами опционов и фьючерсов. Участники рынка склонны выделять следующие факторы, оказывающие существенное влияние:

Все это провоцирует непредсказуемые колебания рынка, ситуация на котором будет складываться в зависимости от того, кто победит, покупатели или продавцы.

Дата и срок экспирации являются наиболее важными характеристиками опционных и фьючерсных контрактов. Закрытие может быть досрочным, но это зависит от условий торгов конкретной биржи. Следует помнить о том, что в даты экспирации рынок особенно волатилен, подвержен сильным колебаниям, которые сложно предсказать.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Что такое экспирация и почему это важно знать инвестору

Термин экспирация довольно часто можно встретить в информации для инвесторов. В этом материале рассказываем простыми словами том, что же это такое, какие бывают виды экспирации и как данная процедура влияет на фьючерсы и опционы и ход торгов.

Что такое экспирация на бирже

Экспирация фьючерсов

Как правило, срочные контракты, обращающиеся на бирже, имеют стандартные (одинаковые) даты исполнения (экспирации). В случае фьючерсов это ежеквартальное закрытие. Например, фьючерсы на американской бирже Chicago Mercantile Exchande (CME) исполняются ежемесячно, а фьючерс на индекс РТС имеет четыре срока экспирации в течение года.

Администрация каждой площадки указывает дни закрытия в своем биржевом календаре, который можно найти на сайте биржи в открытом доступе.

По факту расчет по контракту происходит в первый торговый день после даты закрытия.

Экспирация опционов

Пут (put) гарантирует держателю право на продажу актива в момент экспирации. Если в день закрытия контракта разница (маржа) превышает премию (то есть цену опциона для держателя), трейдер извлекает из этой операции прибыль.

Опцион колл (call) дает право купить актив по цене, действующей в момент заключения сделки.

Может ли экспирация быть досрочной

Период досрочного закрытия наступает, когда держатель опциона по каким-либо причинам решает закрыть контракт, не дожидаясь крайней даты.

Экспирация может быть досрочной, но не на всех биржах. Одни биржи дают право досрочной экспирации практически в любой момент торгов, а другие допускают закрытие до срока только по долгим сделкам.

На многих биржах была введена процедура автоматической экспирации, чтобы снизить риск не успеть вовремя подать заявление на закрытие. Например, на Московской фондовой она была введена в 2015 году. Также есть и возможность отказа от автоматической экспирации.

Можно ли продлить срок экспирации

Такая услуга предоставляется брокерами, но далеко не всеми. Если у брокера есть такая опция, то можно продлить срок экспирации, или и вовсе поменять направление, но чаще всего за нее придется заплатить определенным процентом от вложенных денег.

Продление может помочь не уйти в минус, дождавшись повышения цены с помощью данной услуги. В некоторых случаях инвестор может не только предотвратить убыток, но и получить существенную прибыль. Данным инструментом следует пользоваться, если существует реальная возможность дождаться прибыли в будущем периоде.

В противном случае это может принести больше вреда, чем пользы. Не стоит злоупотреблять услугой продления, поскольку брокер может потерять доверие к такому участнику рынка.

Выбрать верный срок экспирации очень сложно, даже профессионалы порой не могут этого сделать. Можно угадать направление движения рынка, но ведь цена не всегда будет идти вверх, а лишь в определенный промежуток времени, что существенно осложняет прогнозы.

Влияние экспирации на ход торгов

В период закрытия волатильность рынка многократно возрастает, поскольку в этот промежуток времени на торги влияет борьба между покупателями и продавцами опционов и фьючерсов. Участники рынка склонны выделять следующие факторы, оказывающие существенное влияние:

Все это провоцирует непредсказуемые колебания рынка, ситуация на котором будет складываться в зависимости от того, кто победит, покупатели или продавцы.

Дата и срок экспирации являются наиболее важными характеристиками опционных и фьючерсных контрактов. Закрытие может быть досрочным, но это зависит от условий торгов конкретной биржи. Следует помнить о том, что в даты экспирации рынок особенно волатилен, подвержен сильным колебаниям, которые сложно предсказать.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Что такое дата экспирации на срочном рынке

На Московской бирже торги происходят не только на фондовом и валютном рынках. Не менее активно заключаются сделки на срочном рынке, который носит название FORTS. Средний оборот на срочном рынке составляет около 400 млрд рублей в день. Здесь торгуются фьючерсные и опционные контракты на различные виды базовых активов: индексы, акции, корзины облигаций ОФЗ, валюту и товарные активы. Исторически так сложилось, что базовым активом на опционные контракты выступают соответствующие фьючерсы.

Срочные контракты называются таковыми потому, что при совершении сделки торговец фиксирует цену базового актива, по которой в дальнейшем планирует совершить сделку, и в обеспечение этой сделки в будущем резервирует своеобразную «предоплату» — ГО (гарантийное обеспечение). Получается, что сделки со срочными контрактами являются отложенными, а сами контракты обладают сроком действия, то есть имеют первый и конечный дни обращения. И чем ближе срочные контракты подходят к дате своего последнего дня существования, тем чаще можно услышать про «экспирацию» — процесс исполнения обязательств по срочным контрактам.

Дата экспирации — это день, когда происходит заключение той самой отложенной сделки с базовым активом и соответствующие взаиморасчёты по ней. В этой статье мы разберём, каким же образом происходит экспирация и как осуществляется поставка/списание базового актива.

Экспирация фьючерсных контрактов

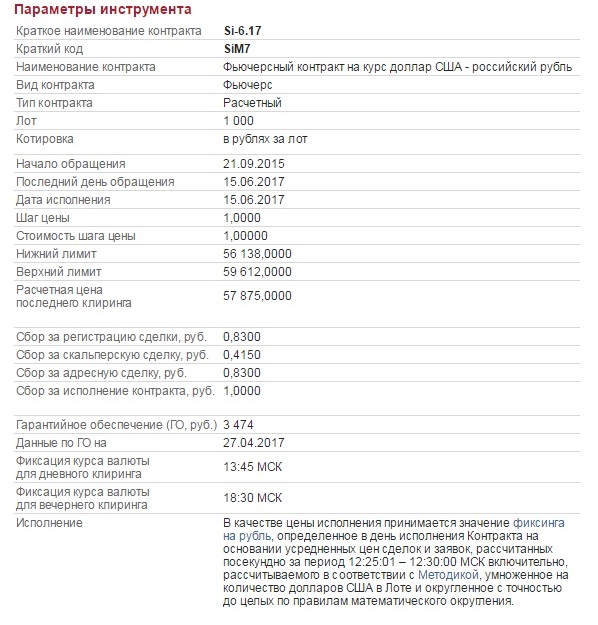

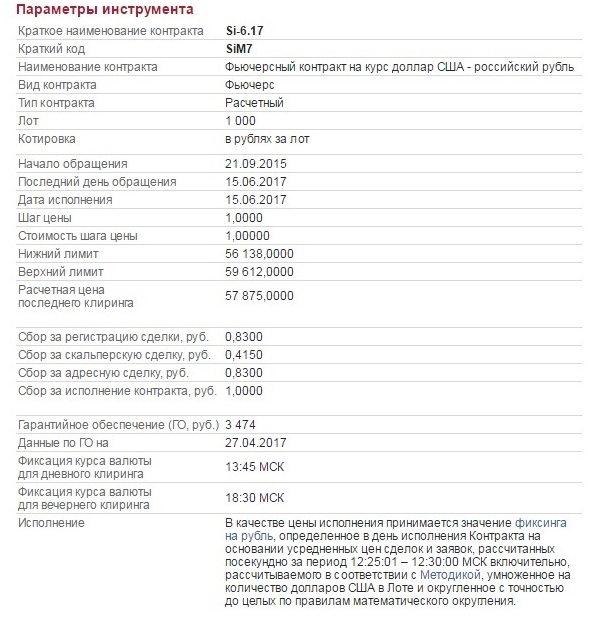

Каждый срочный контракт обладает спецификацией. В ней прописаны основные правила его обращения и те обязательства и права, которыми он наделяет своего владельца. Основными параметрами спецификации являются базовый актив, количество базового актива по контракту, котировка фьючерса (пункты, рубли, доллары США), шаг цены, стоимость шага цены, дата начала обращения, последний день обращения (в который и происходит экспирация) и дата исполнения (дата непосредственного исполнения обязательств).

Особо следует отметить такой параметр спецификации, как «Тип контракта», который может быть как поставочным (по которому происходит непосредственная поставка базового актива), так и расчётным (происходит начисление/списание денежных средств в объеме денежной разницы между ценой заключения контракта и расчётной ценой закрытия контракта). Поставочными являются фьючерсы на акции и корзины облигаций ОФЗ, остальные фьючерсы — расчётные. Фьючерс на доллар США (Si) также является расчётным, а конвертацию валюты осуществляют на валютном рынке.

Абсолютное большинство фьючерсов на FORTS имеют дату экспирации в середине последнего месяца квартала (март, июнь, сентябрь, декабрь). Лишь фьючерсный контракт на нефть сорта Brent является не ежеквартальным, а ежемесячным, при этом экспирируется по первым числам каждого месяца (если первое число выпадает на выходной день, то экспирация переносится на последующий первый рабочий).

Экспирацию фьючерсов можно разделить на экспирацию поставочных и расчётных контрактов.

Поставочными называют контракты на активы фондового рынка (акции и облигации), по которым в следующий день после последнего дня обращения фьючерса (даты экспирации) наступает «Дата исполнения». В этот день в секции фондового рынка Московской биржи заключается сделка — Т+2 для акций и Т+1 для ОФЗ. Для осуществления этой сделки купли (для держателей длинной позиции по фьючерсу) и продажи (для держателей короткой позиции по фьючерсу) нужны денежные средства в размере, не менее которого поставка акций по фьючерсу на ФР МБ приведёт параметр «Стоимость портфеля» не ниже «Начальной маржи». Если денежных средств на ФР МБ не хватит, будет осуществлён перевод средств с СР FORTS (Срочного рынка FORTS). Если же денежных средств все равно недостаточно, то сделка принудительно закрывается до 18:45 последнего дня обращения и не выходит на поставку. Если трейдер не желает осуществления поставки, то ему самому следует закрыть свою позицию по фьючерсу до 18:45.

Если же фьючерс является расчётным, базовый актив по нему не поставляется, а происходит перечисление денежных средств за последний день держания контракта (торговый день на FORTS с 19:00 до 19:00 (19:05 в дату экспирации фьючерса)) и высвобождение гарантийного обеспечения, задействованного под позицию. Перечисление финансовой разницы за один день (либо за меньший промежуток времени, если трейдер открыл позицию, например, за несколько часов перед экспирацией) происходит потому, что по срочным контрактам в 19:00 ежедневно происходит перечисление денежных средств между покупателями и продавцами (клиринг). Если трейдер держал позицию какое-то время (например, неделю), то за все предыдущие дни он уже получил свою финансовую разницу ранее.

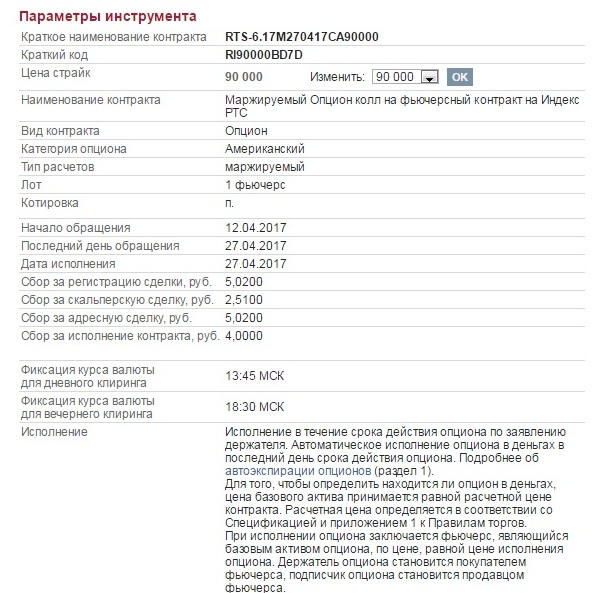

Экспирация опционных контрактов

Базовыми активами опционных контрактов выступают соответствующие фьючерсы. Все опционы Московской биржи — поставочные, то есть по ним осуществляется поставка соответствующих фьючерсов. Причём опционы являются американскими, а значит, их можно исполнить не только в дату экспирации, но и до неё (по желанию держателя длинной позиции по опциону). Чтобы досрочно исполнить опцион, необходимо позвонить брокеру для реализации права покупателя опциона и осуществления сделки с фьючерсом.

Стоит учесть, что по периодике экспирации опционы бывают не только квартальными, но и месячными, и даже недельными (на фьючерс на индекс РТС). Поэтому можно выделить даты экспирации опционов, совпадающие с экспирацией фьючерса, и не совпадающие с соответствующим фьючерсным контрактом. Если дата экспирации совпадает, то обладатель вышедшего в деньги опциона получает причитающееся по фьючерсу по методике описанной ранее (выходит на поставку по поставочному фьючерсу путем заключения соответствующей сделки и перечислением денег по расчётному фьючерсу и высвобождением ГО). Если же даты экспирации не совпадают, то владелец опциона «в деньгах» получает соответствующую позицию по фьючерсу (держатель колла получает лонг по фьючерсу, а держатель пута — шорт по фьючерсу). Если держатель опциона «в деньгах» не желает осуществления поставки, он может продать свой опцион. Это зачастую бывает выгоднее — помимо внутренней стоимости, он получит еще и временную (при исполнении опциона временная стоимость не учитывается).

Трейдеру, который совершает сделки со срочными контрактами, стоит заранее понимать, желает ли он выходить на поставку или нет. Причём большинство фьючерсных контрактов заключаются со спекулятивной целью, то есть для извлечения финансовой выгоды, а не для фиксации условий отложенной сделки. Но для поставочных контрактов возможно и обратное.

Страховой словарь часто используемых терминов

Страховой словарь часто используемых терминов

Термины, используемые в страховых продуктах накопительного страхования жизни, страхования от несчастных случаев и болезней, добровольном медицинском страховании и кредитном страховании

Термин, обозначающий отношения по защите имущественных интересов физических и юридических лиц при наступлении определенных событий (страховых случаев). Защита осуществляется за счет денежных фондов, формируемых из страховых взносов, которые уплачиваются теми, чьи интересы будут защищаться.

ООО «СК «Ингосстрах-Жизнь» – страховая организация, созданная в соответствии с законодательством Российской Федерации для осуществления деятельности по страхованию и получившая лицензию на осуществление соответствующего вида страховой деятельности в установленном законодательством порядке.

Страховой представитель — физическое или юридическое лицо, действующее от имени страховщика и по его поручению в соответствии с предоставленными полномочиями на основании агентского договора. С действующим перечнем агентов можно ознакомиться на официальном сайте «Ингосстрах Жизнь»: https://lifeingos.ru/

Посредник между страхователем и страховщиком при заключении страховых договоров. Брокер является экспертом в области законодательства и практики страхования. С действующим перечнем брокеров можно ознакомиться на официальном сайте «Ингосстрах Жизнь»: https://lifeingos.ru/

Физическое лицо, в пользу которого заключен договор страхования.

В случае если выгодоприобретатель не назначен, выплата страхового обеспечения производится наследникам застрахованного по закону.

Валюта договора

Денежная единица, в которой выражены обязательства страхователя по уплате страховой премии и обязательства страховщика по выплате страхового возмещения.

Валютный риск

Риск несения убытков вследствие изменения курса иностранных валют по отношению к российскому рублю.

Выкупная сумма

Определенная договором страхования денежная сумма, которая выплачивается Страхователю или его наследникам в случае досрочного прекращения Договора либо в случае смерти Застрахованного, не являющейся страховым случаем.

Как правило, выкупная сумма меньше уплаченной страховой премии, что предусмотрено действующим законодательством о страховом деле в РФ.

Письменное уполномочие, выдаваемое одним лицом другому лицу для представления своих интересов перед третьими лицами.

Доверенность как документ свидетельствует о том, что его предъявитель (доверенное лицо) вправе совершать от имени доверителя определенные действия, прописанные в доверенности.

Договор страхования

Соглашение между страхователем и страховщиком, при посредничестве агента, брокера или без них, в силу которого страховщик обязуется, при наступлении страхового случая, произвести страховую выплату: страхователю, либо иному лицу, в пользу которого заключен договор страхования, а страхователь обязуется уплатить страховые взносы в установленные сроки.

В подтверждение заключения соглашения страховщик выдает страхователю страховой договор (полис).

Застрахованное лицо

Лицо, кому предназначены страховые выплаты в случае наступления у него страхового случая (лицо, чья жизнь и/или здоровье являются объектами страховой защиты и указываются в страховом договоре). Застрахованный и страхователь не обязательно являются одним и тем же лицом.

Заявленный убыток

Денежное выражение ущерба (вреда), нанесенного интересам застрахованного в результате наступления страхового случая, о факте наступления которого заявлено страховщику.

Личное страхование

Отрасль страхования, где в качестве объекта страхования выступает имущественный интерес страхователя, связанный с жизнью, здоровьем, иными событиями в жизни человека.

Льготный период

Период времени, предоставляемый Страхователю для погашения задолженности по оплате очередного страхового взноса во избежание прекращения Договора страхования в связи с неоплатой (неполной оплатой). Льготный период предоставляется только для договоров с оплатой очередных платежей в рассрочку.

Накопительные программы страхования

Страховая программа, содержащая, помимо рисковых покрытий, также элемент сбережения или накопления денежных средств. К накопительным программам относятся, например, личное страхование (накопительное страхование жизни), пенсионное страхование и другие.

Нарушение условий страхования

Если страхователь нарушает условия страхования, страховщик может отказаться от выполнения принятых им на себя обязательств по договору.

Период охлаждения

Это срок, в течение которого страхователь может отказаться от договора и вернуть страховую премию при отсутствии в данном периоде событий, имеющих признаки страхового случая.

«Период охлаждения» установлен указанием Банка России от 20.11.2015 № 3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования» и составляет 14 (четырнадцать) календарных дней с даты заключения договора. Правило действует, только если вы заключали договор как физическое лицо (не как организация) и покупали услугу добровольного страхования. Условия «периода охлаждения» обязательно прописываются в правилах страхования, в самом договоре (полисе) страхования или дополнительном соглашении к нему (при наличии).

Полис страхования

Получатель страховых услуг

Физическое лицо (в том числе зарегистрированное в качестве индивидуального предпринимателя) или юридическое лицо, обратившееся в страховую организацию с намерением заключить договор страхования (потенциальный получатель страховой услуги), а также страхователь, застрахованное лицо и (или) выгодоприобретатель по заключенному договору страхования.

Правила страхования

Условия страхования, определяющие права и обязанности сторон по договору страхования, объект страхования, перечень страховых случаев и исключений, при которых страховщик освобождается от ответственности. Согласно требованиям законодательства страховщик, при заключении договора о страховании, обязан ознакомить страхователя с Правилами страхования.

Юридическое лицо или физическое лицо, заключившее со страховщиком договор страхования либо являющееся страхователем в силу закона.

Страховой агент

Физическое лицо, в том числе физическое лицо, зарегистрированное в установленном законодательством Российской Федерации порядке в качестве индивидуального предпринимателя, или юридическое лицо, осуществляющее деятельность на основании гражданско-правового договора от имени и за счет страховщика в соответствии с предоставленными ему полномочиями.

Страховой продукт (программа страхования)

Типовые условия страхования, разработанные страховщиком на основании правил страхования по одному или нескольким видам страхования, и предназначенные для заключения типовых договоров страхования (с ограниченным количеством изменяемых условий договора) с определенной категорией страхователей (застрахованных лиц), объединенных по страховым интересам, видам рисков, степен и рисков и иным тарификационным факторам.

Страховая выплата (страховое обеспечение, страховое возмещение)

Денежная сумма, установленная договором страхования, выплачиваемая страховщиком при наступлении страхового случая в виде единовременной выплаты в размере, указанном в договоре страхования.

Страховая премия (страховой взнос)

Плата за страхование, которую страхователь обязан заплатить страховщику в порядке и в сроки, установленные договором страхования.

Размер Страховой премии рассчитывается на основе тарифов, разработанных страховщиком с учетом статистических данных по страхуемым рискам, а также в зависимости от вероятности их наступления (степени риска) при принятии их на страхование.

Страховые резервы — специальные фонды (денежные), образуемые страховщиком для обеспечения гарантии выплат страховых возмещений.

Страховой риск

Предполагаемое событие с застрахованным лицом, на случай наступления которого проводится страхование.

Страховой случай

Совершившееся событие, предусмотренное договором страхования, с наступлением которого возникает обязанность страховщика осуществить страховую выплату.

Срок страхования

Период времени, в течение которого действует страхование.

Страховая сумма

Определенная договором страхования денежная сумма, в пределах которой страховщик несет ответственность по договору страхования, и, исходя из величины которой, определяется размер страховой премии и страховой выплаты при наступлении страхового случая.

Страховые услуги

Финансовые услуги страховых организаций по заключению, изменению, расторжению и исполнению договоров страхования.

2. Термины, дополнительно используемые в страховых продуктах накопительного страхования жизни с участием в прибыли страховщика (инвестиционном доходе)

Базовый актив

В переводе с английского языка означает изменчивость. Термин является полной противоположностью понятиям стабильность и постоянство. В случае с финансовыми инструментами означает изменчивость стоимости (доходности) актива и можно определить как разницу между максимальным и минимальным размером стоимости актива в определенный промежуток времени.

Гарантийный фонд

Это расчетная величина, которой соответствуют активы, в которые страховщик инвестирует средства страховых резервов и (или) собственные средства во исполнение обязательств страховщика по страховой выплате и выплате выкупной суммы (в части гарантированной выкупной суммы).

Гарантированная (фиксированная) норма доходности (ГНД)

Выраженный в процентах уровень гарантированного (фиксированного) дохода, который страховщик обязуется выплатить застрахованному лицу по окончании действия страхового договора независимо от результатов инвестирования. Размер гарантированной доходности указывается в страховом договоре (полисе), не может быть уменьшена на протяжении действия договора (полиса) и зависит от валюты договора, периодичности уплаты страховой премии, и сроков страхования.

Страховая компания самостоятельно определяет размер ГНД на основании актуарных расчетов. По окончании календарного года страховая компания может объявить дополнительную норму доходности. Это означает, что страховщик увеличивает свои обязательства по страховым выплатам без увеличения размеров страховых премий.

Дата инвестирования Рискового фонда (ДИРФ)

Дата, на которую определяется начальное значение Базового актива для целей определения Дополнительного инвестиционного дохода. Дата инвестирования Рискового фонда указывается в Договоре и/или приложениях к нему, или сообщается Страхователю путем отправки смс и/или электронного письма по адресу, указанному Страхователем в Договоре.

Дата экспирации

Дата погашения активов Рискового фонда. Дата экспирации указывается в Договоре и/или приложениях к нему или сообщается Страхователю путем отправки смс и/или электронного письма по адресу, указанному Страхователем в Договоре.

Дата наблюдения

Дата, на которую определяется значение стоимости активов (эмитентов / индексов) для целей определения Дополнительного инвестиционного дохода. Даты наблюдения указываются в Договоре и/или приложениях к нему или сообщается Страхователю путем отправки Информационного письма по адресу (адресу регистрации Страхователя), указанному Страхователем в Договоре.

Дополнительный инвестиционный доход (ДИД)

При осуществлении страхования жизни страховщик в дополнение к страховой сумме может выплачивать часть инвестиционного дохода лицу, в пользу которого заключен договор страхования жизни. Размер инвестиционного дохода, подлежащего распределению между договорами страхования жизни, предусматривающими участие страхователей или иных лиц, в пользу которых заключен договор страхования жизни, в инвестиционном доходе страховщика, определяется страховщиком. Порядок расчета указанного дохода определён в инвестиционной декларации, которая является неотъемлемой частью договора страхования жизни, с инвестиционной составляющей.

Инвестиционное накопительное страхование жизни (ИСЖ или НСЖ с ДИД)

Это комплексный страховой продукт долгосрочного накопительного страхования жизни с предоставлением страховой защиты и участием страхователя в инвестиционном доходе страховщика, который дает возможность получить негарантированный дополнительный доход, размер которого зависит от выбранной базовой стратегии инвестирования.

Инвестиционный риск (риск доходности)

Риски, которые прямо или косвенно связаны с управлением активами страховщика, в т. ч. риск ликвидности, риск доходности, кредитный риск и иные. Инвестиционные риски могут быть классифицированы следующим образом: риск обесценивания активов, риск ликвидности, риск соответствия, риск изменения ставки процента, оценочный риск, риск участия, риски, относящиеся к использованию производных финансовых инструментов.

Купон

Размер ежегодного дополнительного инвестиционного дохода, выраженный в процентах от страховой премии по договору страхования.

Моновалютный договор

Договор страхования, в рамках которого валюта договора совпадает с валютой инвестирования Рискового фонда.

Мультивалютный договор

Договор страхования, в рамках которого валюта договора отличается от валюты инвестирования Рискового фонда.

Производный финансовый инструмент

Вторичный финансовый инструмент, который имеет в своей основе базисный (первичный) актив и, соответственно, его стоимость зависит от этого базового актива.

Рисковый фонд

Это расчетная величина, которой соответствует совокупность активов, в которые страховщик инвестирует средства страховых резервов с учетом выбранного страхователями направления инвестирования (базового актива) и в рамках, установленных законодательством Российской Федерации нормативными актами Банка России.

3. Термины, дополнительно используемые в пенсионном страховании

Гарантированный пенсионный период

Период, который начинается с даты первой пенсионной выплаты и заканчивается днем, который определяется соглашением сторон договора в соответствии с правилами. Гарантированный пенсионный период является частью пенсионного периода.

Дата пенсионной выплаты

Дата, при дожитии застрахованного лица до которой страховщик осуществляет пенсионную выплату. Первая дата пенсионной выплаты устанавливается при заключении договора пожизненной пенсии таким образом, чтобы при ее достижении возраст застрахованного был не меньше 45 (сорока пяти) лет.

Накопительный период

Период, который начинается со дня уплаты первого страхового взноса и заканчивается днем, предшествующим дате первой пенсионной выплаты. Продолжительность накопительного периода устанавливается не менее 30 (тридцати) календарных дней.

Пенсионная выплата

Страховая выплата, которая осуществляется выгодоприобретателю ежемесячно с даты, установленной в договоре, в соответствии с правилами страхования. Размер пенсионных выплат устанавливается в договоре пенсионного страхования.

Пенсионный период

Период, в течение которого страховщик осуществляет пенсионные выплаты. Пенсионный период начинается с даты первой пенсионной выплаты.