Что такое банковская сессия

Цессия

Цессия – переуступка прав. Через цессию передаются права требования долга. Например, банк может переуступить свое право получения денег по кредиту, выданному организации или частному лицу. Кроме того, цессией называется передача прав по ценным бумагам, в том числе облигациям.

В связи с цессией используется следующая общепринятая терминология. Цедент – тот, кто передает права, например, кредитор. Цессионарий – сторона, которая получает права в результате их переуступки. Документ, подтверждающий передаваемы права, называется титулом.

Различие в понятиях цессии и простой переуступки заключается в следующем. По цессии передаются только и исключительно права цедента. В то время как по договору переуступки могут передаваться не только права, но и связанные с реализацией этих прав обязанности. Так, цессией не будет являться переуступка права аренды офисного помещения, потому что с таким договором связана не только возможность занять площадь, но и обязанность оплачивать ее в определенные периоды. А передача, предположим, прав по привилегированной акции может называться цессией, так как цессионарий приобретает право на получение дивидендов, но при этом на него не налагается никаких обязательств – в конечном счете это его дело, получать их или нет.

Цедент несет ответственность за подлинность документов, за действительность передаваемых прав. Но при этом он не ответственен за то, что эти права будут реализованы и, скажем, долг будет выплачен. То есть регрессивные требования к цеденту в случае, если должник будет уклоняться от исполнения своих обязанностей, по закону невозможны.

Также следует отметить, что согласие должника на цессию права требования долга не требуется. Но он должен быть уведомлен о состоявшейся переуступке прав.

В российском законодательстве переуступка прав регулируется Гражданским Кодексом РФ. В частности, переуступке прав требования долга посвящены ст. 382-390.

Подробнее почитать про такой финансовый инструмент как облигации и ознакомиться с нюансами их приобретения можно здесь.

Переуступка прав по кредитному договору — последствия

Права банка в отношении действующего кредита в любой момент могут быть переданы (уступлены) в пользу другого банка или иных организаций. В соответствии с диспозицией ст. 382 ГК РФ переуступка осуществляется без предварительного получения согласия со стороны заемщика, если в кредитном договоре не указан прямой запрет на такие действия кредитора.

На практике банки уступают права только по проблемным кредитным договорам. Предполагаемая судебная тяжба может быть крайне не выгодна для банка, поэтому такой долг проще продать сторонней организации. Следовательно, под уступкой понимается продажа долга. Стоимость составляет до 70% от суммы долга.

Чаще всего скупкой проблемных кредитов занимаются специализированные долговые фирмы и коллекторские агентства, которые затем законными способами взыскивают всю сумму долга с заемщика.

Переуступка коллекторскому агентству

Продажа банками проблемных кредитов долговым фирмам стала предметом спора между Роспотребнадзором и Высшим Арбитражным Судом РФ. Роспотребнадзор указывал, что переуступка проблемного договора является нарушением потребительских прав, если в качестве принимающей стороны выступает не банковская организация.

ВАС РФ придерживался противоположного решения вопроса, в соответствии с которым такие действия не противоречат профильным законодательным нормам и не требуют предварительного получения согласия заемщика.

Ясность внес Верховный Суд РФ, указав, что передача прав требования не банковским организациям действительно нарушает права потребителя. Законность передачи не вызовет сомнений, если в договоре содержится соответствующий пункт или условие, указывающие на вероятность совершения банком таких действий.

С момента опубликования решения высшей судебной инстанции, кредитные организации стали использовать эту поправку в своих интересах. Теперь в любом кредитном договоре имеется пункт, содержание которого указывает на право банка уступать (продавать) права требования по всем заключаемым договорам кредитным и прочим организациям, или третьим лицам.

Под прочими организациями и третьими лицами подразумеваются коллекторские агентства, поэтому заемщик, подписывая соглашения, фактически дает свое согласие на возможную уступку по одностороннему решению банка.

После совершения переуступки, можно говорить о нарушении не только потребительских прав, а еще и о разглашении персональной информации, в частности, кредитной истории, уровня платежеспособности, событий по переступленному (проданному соглашению).

Нарушения выражаются в следующем:

Именно поэтому переуступка рассматривается не как правовая преференция кредитора, решившего избавиться от сложного договора или клиента, а совокупность действий, ущемляющих потребительские права заемщиков. Крайне редко переуступка оформляется без серьезных нарушений.

Правовые последствия переуступки

Главный спор между судебными и контрольными органами касался участия в качестве принимающей (третьей) стороны коллекторского агентства. На фоне многочисленных нарушений, имевших место до принятия поправок в отраслевое законодательство, для заемщика такое развитие событий не предвещало ничего хорошего. Поэтому механизм и условия передачи были так же урегулированы законодательно.

Так, в соответствии с диспозицией ст. 382 ГК РФ любой заемщик, обязательства которого переданы третьей стороне, должен отвечать по ним в том же объеме и по тому же принципу, что и до осуществления передачи. Новый кредитор при этом не имеет права изменять условия договора в сторону фактического ухудшения положения заемщика. Не допускается повышение процентной ставки, начисление штрафных санкций, взимание комиссии, если таковые прямо не предусмотрены в теле соглашения.

Заемщик имеет прав заявлять возражения в отношении нового кредитора, имевшие место до передачи прав по договору. Принимая права по договору, новый кредитор одновременно с ними берет на себя и решение всех нерешенных на момент передачи разногласий с заемщиком (ст. 386 ГК РФ). Все имеющиеся меры обеспечения, такие как залог и поручительство, сохраняются после проведения переуступки.

Brobank.ru: Переуступка считается завершенной с момента получения заемщиком соответствующего уведомления от прежнего кредитора. Факт направления документов приравнивается к должному уведомлению. После получения подтверждающих документов, заемщик исполняет свои прежние обязательства в отношении уже нового кредитора.

Как осуществляется переуступка долга

Здесь необходимо учитывать, что не каждая проблемная задолженность может быть переуступлена третьему лицу. Чтобы передать или продать права требования по долгу, этот самый долг не должен быть безнадежным. То есть, даже профессиональное коллекторское агентство не станет принимать обязательства, если законным путем по ним ничего не получится предпринять.

В этом отношении кредитные и микрофинансовые организации постоянно не сотрудничают с каким-то одним коллекторским агентством, который скупает все их проблемные долги. Как правило, открывается электронный торг, в котором участвует несколько претендентов на покупку прав требования. Чем выгоднее для покупателя будут условия договора, тем дороже этот договор ему обойдется.

На практике продажа происходит следующим образом: кредитор выставляет договор (обязательства) на торги по номинальной цене – до 40% от суммы общего долга. И указанные 40% считаются очень большой величиной, так как по большинству договоров права требования передаются за 1-10% от суммы общего долга.

После приобретения права требования новый кредитор документально уведомляет об этом своего клиента. Законодатель планировал остановить начисление процентов до того, пока заемщик не получит уведомление о смене кредитора, но пока в этом направлении ничего не меняется – проценты, в том числе и штрафные, начисляются без такой остановки.

Цессия — что это такое простыми словами

С договорами цессии сталкиваются бизнесмены, страховщики, банки, коллекторы, застройщики, должники и даже целые страны. Если в компаниях вопросами переуступки прав занимаются юристы, в государствах – политики и дипломаты, то обычные граждане не всегда владеют специальными терминами. Им может быть сложнее разобраться и уловить суть процесса.

Бробанк дает разъяснение понятию цессия, что это такое простыми словами и как связано с тем, что заемщик не выплачивает долги банку, МФО или другому кредитору.

Определение термина цессия

Цессия по данным википедии происходит от латинского cessiō и дословно переводится как уступка, передача. С юридической точки зрения процесс означает передачу права на взыскание каких-либо ранее возникших обязательств. Договора цессии достаточно часто фигурируют при передаче долгов коллекторам или другим компаниям, которые станут новым кредитором для заемщика, просрочившего выплаты.

Чтобы разобраться, что такое цессия простыми словами рассмотрим процесс на примере. Клиент получил в МФО заем на 15 000 рублей. Теперь у него возникло обязательство перед микрофинансовой компанией, а у МФО наступило право требовать с заемщика возврат полученных денег. Если клиент будет нарушать обязательства и не вернет положенную сумму, МФО начнет взыскивать долг самостоятельно или в судебном порядке. Но возможен и второй вариант. МФО передаст право требования задолженности коллекторскому агентству по договору цессии за определенную оплату, к примеру, за 2 000 рублей. Теперь должник обязан вернуть деньги новому кредитору – цессионарию, причем в полном объеме. А МФО по договору цессии становится цедентом, уступившим свое право требования на возврат задолженности новому кредитору.

Договора цессии иногда называют договорами уступки права требования. С точки зрения законодательства обе формулировки равноправны.

Цедентами и цессионариями бывают как физические, так и юридические лица. Права новому кредитору могут переходить как по договору цессии, так в силу закона. Во втором случае заключать договор цессии между бывшим и нынешним кредитором не нужно.

Альтернативные варианты перехода права

Переход права требования по закону происходит, если:

Но такие ситуации не редко называют цессией, хотя, по сути, процедура перехода права требования схожая.

По договору цессии новому кредитору происходит уступка только права требования, но не обязанности. Другая ситуация, если застройщик привлекает субподрядчика, так как компания исполнитель должна провести ремонтно-строительные работы, при таких взаимоотношениях возникают обязанности. В этом случае стороны заключают договор уступки. Или когда к действующему арендатору приходят с просьбой передать право на съемную торговую площадь. Так как арендатор передаст не только помещение, но и обязанности по содержанию и арендной плате, подписывают договор передачи прав и обязанностей.

А вот уступка коллекторам права требования банка, МФО или другого кредитора на просроченные задолженности проходит по договору цессии. В этих обстоятельствах новый кредитор не берет на себя никаких обязанностей, кроме возврата задолженности.

Особенности и принципы цессии

По российскому законодательству переуступка права на взыскание долгов может произойти без согласия должника. Но только если на это нет прямого запрета в первоначальном кредитном договоре. В большинстве банковских договоров такие формулировки не встречаются. Их могут добавить по взаимному согласию сторон. Если кредитор передаст право требования при таких обстоятельствах, должник сможет привлечь его к ответственности за нарушение запрета. Но, если речь идет о потребительском займе или кредите, и в первоначальном кредитном договоре прописан запрет на переуступку требований – цессия вообще противозаконна.

Отсылка уведомления

Цедент обязан поставить в известность должника о передаче долга другому кредитору, если исходный договор кредитования позволяет переуступку. Но заемщик может не погашать задолженность цессионарию, пока не удостоверится, что переуступка права требования действительно совершена. Для постановки заемщика в известность подойдет официальное уведомление от первоначального кредитора или цессионария с приложением копии договора цессии.

Если уведомления не было, должник вправе заплатить по долгу первоначальному кредитору. В этом случае цессионарий не может требовать повторную уплату задолженности. Долги считаются погашенными. Теперь первый кредитор самостоятельно переведет полученные от заемщика средства новому кредитору.

Передаваемые права

При передаче права требования цессионарию объем обязательств не может быть изменен по сравнению с первоначальными условиями кредитования. Например, новый кредитор не вправе изменить процентную ставку или увеличить сумму долга, по сравнению с тем, сколько было накоплено у цедента.

Бывший кредитор может передавать цессионарию не всю задолженность, а только ее часть – 10%, 50 % или 90%. В этом случае долю передаваемых прав прописывают в договоре цессии. Но такая практика редко встречается в банковской сфере. Ее чаще практикуют при составлении цессии в бизнес среде.

Какие права можно и нельзя передавать по цессии

Первоначальный кредитор может переуступить требование, если:

Нельзя передавать уступкой права на требования, неразрывно связанные с личностью кредитора, в частности:

Кроме того установлены ограничения для банков и МФО. Они могут уступить права на взыскание долгов только:

При этом важно учесть, что составлять дополнительное соглашение на другое лицо или компанию при заключении договора противозаконно. Его можно заключить только после наступления просрочки по выплатам.

В чем риски уступки права

В договоре цессии задействованы три стороны – два кредитора, новый и старый, и должник. У каждого участника возникают свои риски при переуступке права требования.

Для должника

Один из главных рисков для заемщика, что ему поступит уведомление от лже-цессионария. При этом не было никакой переуступки права требования, и никакие долги не проданы. Такие угрозы нередко встречаются в телефонных звонках недобросовестных коллекторов.

Если должник не перепроверит сведения, не уточнит их у своего кредитора и заплатит мошеннику, он потеряет деньги. Такие действия не избавят заемщика от его реальных обязательств перед банком, МФО или другим кредитором. Поэтому всем должникам при поступлении, каких бы то ни было уведомлений, следует проверять информацию. Для этого следует обратиться в тот банк или МФО, где был оформлен потребительский кредит, кредитная карта или другой кредитный продукт.

Некоторые недобросовестные кредиторы поступают не по закону и передают право на долги несколько раз. Уведомления заемщику поступают от нескольких цессионариев. И может возникнуть ситуация, что первому он заплатил, а затем приходит еще один или два. Новые кредиторы, скорее всего, никак не связаны друг с другом и даже не знают о существовании других цессионариев.

В этом случае должнику следует найти того цедента, с которым был заключен первый договор цессии. Если цессионарии не могут предъявить копию договора уступки права требования, лучше рассчитываться с первым кредитором. Даже если произошла какая-то ошибка, ему проще будет найти реального цессионария и рассчитаться с ним. Кроме того должник будет знать, что он действительно исполнил свои обязательства и закрыл долги, а не стал жертвой мошенничества.

Для первого кредитора

Самый очевидный риск для первого кредитора, что цессионарий не заплатит за переданные права по взысканию долгов. Если в условиях цессии нет специальных оговорок, договор вступает в силу в момент подписания сторонами. Поэтому фактически может произойти ситуация, что должник уже вернул деньги новому кредитору, а тот еще не рассчитался с первоначальным кредитором. При отказе цессионария от расчета за выкупленные долги, цедент вправе подать в суд.

Другой риск цедента – указать слишком высокую или слишком низкую цену на долг:

На самом деле старые долги заемщиков банки и МФО продают по сниженной цене от 5% до 50% от суммы задолженности. Но стоимость может быть и выше указанного диапазона, если с должника есть что брать, или ниже, если задолженность старая и граничит с безнадежной.

Для нового кредитора

Самый существенный риск цессионария – должник не отдаст долги, а деньги цеденту уже будут уплачены на уступку права требования. Банки, МФО и другие кредиторы редко продают долги, которые смогут вернуть самостоятельно. Поэтому цессионариям обычно приходится работать со сложными ситуациями. При этом первоначальный кредитор никаких гарантий возврата не дает. Он получает свои деньги за уступленный долг, а взаимоотношения между бывшим клиентом и новым кредитором не контролирует.

Другой риск нового кредитора – купить пакет долгов, где ошибочно указаны клиенты, которые фактически погасили займы. Такой случается по ошибке, если банк или МФО переуступают коллекторам десятки или сотни старых кредитных договоров. В этом случае новый кредитор вправе обратиться к цеденту за возвратом уплаченной суммы за все недействительные долги.

Цедент может оказаться мошенником и продать пакеты долгов нескольким цессионариям одновременно. В этом случае вернуть деньги по сделке можно будет только в судебном порядке.

Еще один риск цессионария – должник может оспорить цессию и ее признают недействительной. Вернуть такую задолженность скорее всего не получится.

Какие бывают договора цессии

Договора цессии отличаются по количеству участников:

Также договора различаются статусом субъектов-участников:

Третья классификация договоров цессии:

Любой договор уступки права требования должен содержать несколько обязательных разделов:

При заключении и подписании договора цессии важно обратить внимание на некоторые нюансы:

Для договоров на кредит или потребительский заем достаточно обычного бумажного договора цессии, составленного по правилам и заверенного сторонами-участницами.

При заключении договора цессии между компаниями, сделка обязательно должна быть платной. Дарение между юрлицами запрещено законодательством РФ.

На каких этапах заключают цессию

Заключение договора цессии возможно на разных этапах:

На досудебном этапе цедент переуступает долги без попытки взыскать долги через суд. Цессионарий может также пытаться вернуть деньги напрямую у заемщика. Если это не даст результатов, новый кредитор вправе подавать в суд.

Смена кредитора может произойти на стадии судебного разбирательства. Тогда истцом будет выступать цессионарий по договору цессии. В этом случае не начинают новое разбирательство, а продолжают уже начатое. Такая же процедура смены старого кредитора на нового происходит в процессе исполнительного производства.

Оспаривание договора

Договор цессии может быть признан недействительным в нескольких случаях:

Договор цессии расторгают по соглашению сторон или по требованию одной из сторон, если такая процедура предусмотрена условиями договора. Во всем остальных случаях договор можно расторгнуть в судебном порядке.

Резюме

Если говорить о цессии простыми словами, можно сказать, что такой договор заключает банк с коллекторским агентством, если видит, что вернуть долги через суд не удастся. Для должника такая переуступка права требования мало что меняет. Для него один кредитор меняется на другого, а сумма долга остается прежней. В уведомлении от бывшего или нынешнего кредитора будут указаны новые реквизиты, куда потребуется платить. Но прощать, списывать или забывать долги никто не будет.

Если у заемщика действительно нет денег и имущества для компенсации долгов, коллекторы могут пойти навстречу и реструктуризируют долг. Например, уменьшат ежемесячную сумму выплат и растянут срок погашения. Но если банк просто не посчитал долг внушительным и не стал уделять поиску клиента слишком много внимания, то коллекторы в этом вопросе окажутся более настойчивыми. Узнайте, как правильно общаться с коллекторами.

Мне в Сбербанке сказали, я являюсь ВИП клиентом клиентской сессии. Поясните, что это и какая

Мне в Сбербанке сказали, я являюсь ВИП клиентом клиентской сессии. Поясните, что это и какая мне от этого польза. Спасибо за разъяснение.

Ответы на вопрос:

узнать информацию о статусе VIP клиента Вы можете только в самом Сбербанке России федеральными нормативными актами ваш вопрос не регулируется.

С таким вопросом Вам необходимо обращаться непосредственно в банк, в каждом банке могут быть свои программы и спецпредложения.

Узнать всю информацию о статусе клиента Вы можете только в банке. Желаю удачи вам в решении вашего опроса.

Похожие вопросы

Запросил информацию по поводе льготы, получил разъяснения налоговых органов на свой запрос, о том, что имею на нее право. И по этому разъяснению налог не платил. Потом налоговые органы опубликовали новое разъяснение, по которому прежнее разъяснение было признано неправильным. В налоговом кодексе написано (ст.111 НК), что если налогоплательщик действует на основании неправильных письменных разъяснений налоговых органов, ответственности за это он не несет. Налоговая инспекция доначислила по новому разъяснению недоимку, штраф и пени. Должен ли я что-то платить?

Запросил информацию по поводе льготы, получил разъяснения налоговых органов на свой запрос, о том, что имею на нее право. И по этому разъяснению налог не платил. Потом налоговые органы опубликовали новое разъяснение, по которому прежнее разъяснение было признано неправильным. В налоговом кодексе написано (ст.111 НК), что если налогоплательщик действует на основании неправильных письменных разъяснений налоговых органов, ответственности за это он не несет. Налоговая инспекция доначислила по новому разъяснению недоимку, штраф и пени. Должен ли я что-то платить?

Сбербанк без уведомления клиента заключил договор страхования жизни и списал денежные средства с кредитной карты на оплату этой услуги. Клиент нигде своей подписи не оставлял. На что сослаться в претензии к Сбербанку?

Скажите как быть в моей ситуации как сказать я перечислил деньги клиенту за деталь к станку и клиент пропал можно ли вернуть или же найти клиента.

Я учусь в среднем профессиональном техникуме, и у меня возник вопрос с работодателем по поводу оплаты сессий, дело в том что у меня в это году было уже 2 сессии и наступила 3 сессия, получилось больше 30 календарных дней, и работодатель отказался оплачивать мне эту сессию (работаю в государственной организации)

Я военнослужащий. Учусь в Вузе. началась сессия. Пишу рапорт на сессию, а мне предлагают идти в основной отпуск на время сессии. Что делать в этой ситуации? Какой закон защищает мои права?

Торговые сессии – расписание торговых сессий и их особенности

Торговые сессии это временные промежутки между открытием торгов в одном географическом полисе и закрытием торгов в другом. В виду разности характера поведения цены в разные торговые сессии, трейдер имеет возможность подстраиваться под характер поведения цены. Знания расписания торговых сессий дают преимущество в распределении своих усилий и эффективном использовании возможности и времени.

Начинающие трейдеры часто задают вопрос “как правильно торговать на бирже?” Получить ответ на него вам будет проще самостоятельно, изучив особенности движения графиков в разные торговые сессии на бирже.

Необходимо помнить следующее:

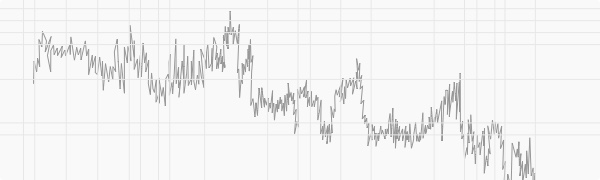

“Ночью котировки движутся плавно в канале, а днем волатильно в тренде.”

Другими словами, днем график выглядит примерно вот так:

Правильно оценив различия и изучив стратегии, вы увеличите вероятность прибыльных сделок в любое время суток!

Учитывать фактор времени суток при торговле надо обязательно. Финансовые биржи – это круглосуточный рынок. Когда в одной части мира наступает вечер и участники рынка заканчивают торговать, в противоположной все только начинается. Торговые сессии следуют одна за другой и беспрерывно переходят одна в другую. В зависимости от времени суток, активность торговли разными валютными парами меняется.

Опытный трейдер, который знает какие инструменты более волатильны в определенных торговых сессиях, имеет преимущества перед другими участниками рынка и торгует более эффективно. В отличие от других инструментов, торговать валютными парами можно без остановки 24 часа в сутки, пять дней в неделю (с перерывами на выходные), что является огромным преимуществом перед фондовыми рынками, которые работают лишь несколько часов в день.

Расписание торговых сессий

Из рисунков видно, что некоторые торговые сессии накладываются друг на друга. В такие периоды на рынках наблюдается повышенная активность и волатильность. Многим трейдерам нравится использовать именно эти периоды, как наиболее предсказуемые, эффективные и прибыльные.

Более того, при открытии торговой сессии и за час до закрытия часто наблюдаются сильные движения на рынках. Это связано с тем, что многие участники сначала открывают свои позиции, а ближе к концу дня фиксируют прибыль по ним.

Особенности торговли во время сессий

У всех перечисленных бирж есть свои особенности.

ТИХООКЕАНСКАЯ ТОРГОВАЯ СЕССИЯ

Валютный рынок стартует с открытия тихоокеанской сессии в 21-00 GMT. Ее отличительной особенностью является то, что она является самой низковолатильной и ожидать каких либо резких скачков не приходится.

Опытные трейдеры стараются воздержаться от торговли в данный период, однако продолжают следить за рынком, за пробитием важных психологических и исторических уровней, а также отслеживают формирование новых трендов и развороты цен. Трейдеры стараются не торговать большими обьемами во время тихоокеанской сессии, так как динамика котировки не всегда поддается объяснению.

При торговле чаще используются такие торговые инструменты, как AUD/USD и NZD/USD, которые являются национальными валютами стран тихоокеанского региона (Австралия и Новая Зеландия)

АЗИАТСКАЯ ТОРГОВАЯ СЕССИЯ

В 23:00 начинаются торги на азиатской бирже. Сначала открывается биржа в Токио (Япония), а через час к ней подключаются биржи Гонконга и Сингапура. Активность на валютных рынках незначительно, но возрастает.

Наиболее активными парами являются валютные пары с JPY – USD/JPY, EUR/JPY, GMP/JPY. Также следует присмотреться к парам EUR/USD, AUD/USD. Обычно азиатская биржа задает тренд на целый день.

Наибольшая волатильность во время азиатской сессии приходится на ее закрытие. В целом во время азиатской торговой сессии рынок более менее спокоен, однако следует особое внимание уделять рынку с 00-00 GMT до 01:00 GMT, так как на это время приходится выход основных показателей по Японии и японский банки фиксируют состояние балансов финансовых учреждений.

ЕВРОПЕЙСКАЯ ТОРГОВАЯ СЕССИЯ

На сегодняшний день в Европе расположено много финансовых центров: Франкфурт, Париж, Москва и конечно Лондон, на который приходится примерно 30% всего объема финансовых рынков.

Важной особенностью европейской торговой сессии является то, что она частично перекрывается с Азиатской сессией утром, а вечером с Американской. Несмотря на то, что волатильность увеличивается, агрессии на рынке не наблюдается.

Наиболее важные новости выходят с 07-00 GMT до 12-00 GMT. Однако не стоит пропускать и недооценивать выступления и комментарии ведущих политических и экономических деятелей, которые могут выступать позже и иметь значительное влияние на рынок.

На протяжении всей торговой сессии наблюдается высокая волатильность и диапазон торговых инструментов, которыми можно торговать значительно увеличивается. Одним из самых популярных активов являются валютные пары, в которых есть EUR, GBP, CHF. Например: EUR/USD, GBP/USD, CHF/USD, EUR/JPY, GBP/JPY.

АМЕРИКАНСКАЯ ТОРГОВАЯ СЕССИЯ

Еще одна важнейшая сессия, торговля на которой начинается в 12-00 GMT (в летнее время) и в 13-00 GMT (в зимнее время). Необходимо помнить, что американская торговая сессия это не только Америка, но и такие экономически развитые страны, как Канада и Бразилия.

Американская торговая сессия является крайне волатильной и агрессивной, так как участниками рынка уделяется огромное внимание выходу новостей. Во время американской сессии сложившийся ранее тренд может быть как продолжен, так и развернут. Ключевые новости публикуются в основном с 12-00 GMT до 14-00 GMT и сильно влияют на движение курсов.

Во время американской сессии наблюдается высокая торговая активность. Особое внимание уделяют валютным парам, в которых есть USD и CAD. Также повышается волантильность по JPY. Те трейдеры, которым нравится резкое движение котировок пробуют торговать на таких кросс-курсах, как GBP/JPY и GBP/CHF.

Залог успеха торговли на финансовых рынках складывается из многих важных факторов и одним из ключевых компонентов является умение правильно действовать во время разных торговых сессий. Специфика торговли во время разных торговых сессий позволит трейдеру не только рационально использовать свое время, но и эффективно распределять свои силы и ресурсы. Именно поэтому знание расписания торговых сессий является конкурентным преимуществом и важной составляющей успешной торговли на валютных рынках.

Важно помнить, что трейдер не должен гоняться за прибылью или стараться заработать как можно больше, рынок всегда предоставит шанс заработать, главное дождаться и не упустить эту возможность!

Общее предупреждение.

Вся информация, изложенная выше, имеет только информативную цель и ни в коем случае не является финансовым руководством. Операции, предлагаемые данным руководством, могут считаться операциями с высоким уровнем риска, а их исполнение может быть очень рискованным. В случае покупки предлагаемых финансовых инструментов и услуг вы можете понести существенные потери вложенных средств или даже полностью потерять средства на своем счете.